「フタバの審査に落ちた…」

「フタバで借りれなかった…」

フタバで借りれなくて、次の借り先なく困っている方も多いと思います。

しかし、フタバで借りられなくても、まだお金を借りる方法は残されています。

本記事では、「フタバに借りれなかったら、次に取るべき行動」について徹底解説していきます。

フタバで借りれなかった人の口コミやフタバの審査の真実についても紹介しているのでぜひ参考にしてみてください。

\ブラックでも借りれる!/

大手でダメだった方でも借りられる可能性あり

フタバで借りれなかったら次に取るべき3つの行動

フタバの審査に落ちてしまった瞬間、多くの方が大きなショックを受けるでしょう。

特に急な資金需要があって申し込んだ場合、「これからどうすればいいのか」という不安が押し寄せてくるかもしれません。

フタバで借りれなかったからといって、すべての道が閉ざされたわけではありませんよ!むしろ、これをチャンスと捉えて、より良い条件での資金調達を目指しましょう。

なぜなら、審査に落ちた理由を正確に把握し、適切な対策を講じることで、次回の申込みでは格段に審査通過率を高められるからです。

📝 フタバで借りれなかった後の3つの行動

ここでは、フタバで借りれなかった直後に取るべき3つの具体的な行動をご紹介します。

これらの行動を順番に実践することで、あなたの資金調達の道は必ず開けてくるはずです。

行動1:審査落ちの原因を信用情報で確認する

信用情報とは、CIC(株式会社シー・アイ・シー)、JICC(日本信用情報機構)、KSC(全国銀行個人信用情報センター)の3つの信用情報機関が管理している、あなたの金融取引履歴のことです。

まず最初に行うべきことは、これらの信用情報機関から自分の信用情報を取り寄せて、内容を確認することなんです。意外と簡単にできますよ!

信用情報の開示請求は、各機関のウェブサイトから簡単に申請できます。

手数料は1機関あたり1,000円程度で、インターネット経由なら即日で情報を確認できます。

・延滞情報の有無

・債務整理・自己破産の記録

・他社借入件数と金額

・申込情報の数

・代位弁済・強制解約の記録

📝 1. 延滞情報の有無

過去24ヶ月以内に61日以上の延滞がある場合、「異動」という記録が残ります。

この異動情報があると、ほぼすべての消費者金融で審査に通ることが困難になります。

また、数日程度の軽微な延滞でも、繰り返していると審査にマイナスの影響を与えます。

📝 2. 債務整理・自己破産の記録

任意整理、個人再生、自己破産などの債務整理を行った場合、その情報は5年から10年間記録されます。

フタバを含む多くの消費者金融は、これらの記録がある間は融資を行いません。

📝 3. 他社借入件数と金額

現在の借入総額が年収の3分の1に達している場合、総量規制により新規借入は法的に不可能です。

また、借入件数が4件以上ある場合も、多重債務者として審査に通りにくくなります。

📝 4. 申込情報の数

過去6ヶ月以内の申込情報が多数記録されている場合、「申込ブラック」と判断される可能性があります。

一般的に、1ヶ月に3件以上の申込みは避けるべきとされています。

📝 5. 代位弁済・強制解約の記録

保証会社による代位弁済や、金融機関からの強制解約の記録がある場合、信用度は著しく低下します。

これらの記録は5年間残り続けます。

延滞解消後も、24ヶ月間は延滞の記録が残るため、この期間は新規借入を控え、既存の借入を確実に返済し続けることで信用を回復させましょう。

借入件数が多い場合は、おまとめローンなどを活用して借入先を減らすことも有効ですよ。ただし、まずは借入額の少ない業者から完済していくのがコツです!

信用情報に特に問題がない場合でも、フタバの審査基準に合わなかった可能性があります。

その場合は、次の行動2で紹介する代替策を検討することで、資金調達の道を見つけることができるでしょう。

行動2:すぐに借りたい場合の代替策を検討する

支払期限が迫っている、急な出費で今すぐ資金が必要という場合、フタバで借りれなかったからといって諦める必要はありません。

実は、消費者金融各社にはそれぞれ異なる審査基準があり、フタバで審査に落ちた人でも他社なら借りられる可能性は十分にあるんです!

以下に、即日融資が可能で、かつフタバとは異なる審査基準を持つ選択肢をご紹介します。

📝 大手消費者金融という選択肢

フタバは中堅消費者金融に分類されますが、実は大手消費者金融の方が審査に通りやすいケースもあります。

なぜなら、大手は審査システムが高度に自動化されており、より多角的な視点で審査を行うからです。

| 消費者金融 | 新規貸付率 | 審査時間 |

|---|---|---|

| アコム | 42.0%(2023年度) | 最短20分 |

| プロミス | 約40%前後 | 最短20分 |

| アイフル | 約40%前後 | 最短25分 |

📝 中小消費者金融の独自審査

一方で、大手では難しい場合は、独自の審査基準を持つ中小消費者金融を検討する価値があります。

セントラル、ライフティ、フクホーなどは、過去の金融事故よりも現在の返済能力を重視する傾向があります。

これらの業者は、対面審査や電話での聞き取りを重視し、機械的な審査では見逃されがちな個別事情を考慮してくれることがありますよ。

・クレジットカードのキャッシング枠

・質屋・買取サービスの活用

📝 クレジットカードのキャッシング枠

既にクレジットカードを持っている場合、キャッシング枠を利用するのも一つの方法です。

キャッシング枠は既に審査済みのため、新たな審査なしで即座に現金を引き出すことができます。

ただし、キャッシング枠の金利は通常18.0%と高めで、リボ払いになることが多いため、短期間での返済を心がける必要があります。

📝 質屋・買取サービスの活用

信用情報に関係なく資金調達できる方法として、質屋の利用があります。

ブランド品、貴金属、電化製品などの価値ある品物があれば、それを担保に融資を受けることができます。

また、審査も品物の査定のみで、収入証明や在籍確認は不要です。

デメリットは、月利が3%から8%程度と高いことですが、短期間の利用なら検討の価値があります。

これらは実質的に違法な高金利貸付であり、年利換算で数百%もの金利を取られることがあります。

金融庁も給料ファクタリングは貸金業に該当すると明確に示しており、無登録業者による給料ファクタリングは違法行為です。

どんなに困っていても、こうした業者には手を出さないようにしましょうね。後々もっと大変なことになってしまいます。

即日融資を受けるためには、午前中の早い時間帯に申込みを行うことが重要です。

本人確認書類(運転免許証やマイナンバーカード)と、50万円を超える借入の場合は収入証明書(源泉徴収票や給与明細書)を用意しておきましょう。

行動3:6ヶ月間の信用回復計画を立てる

一般的に、金融機関への申込情報は信用情報機関に6ヶ月間記録されるため、この期間を有効に活用して、次回の申込みに備えることが重要です。

6ヶ月間というと長く感じるかもしれませんが、この期間をしっかり活用すれば、驚くほど信用状態が改善しますよ!

・1ヶ月目:現状分析と債務整理

・2-3ヶ月目:支払い実績の構築

・4-5ヶ月目:借入件数の削減

・6ヶ月目:再申込みの準備

📝 1ヶ月目:現状分析と債務整理

まず最初の1ヶ月は、現在の財務状況を正確に把握することから始めます。

すべての収入と支出を書き出し、毎月の返済可能額を算出します。

家計簿アプリなどを活用すると、継続的な管理が容易になります。

既存の借入がある場合は、金利の高い順に並べ替え、優先的に返済すべき債務を明確にします。

この時期に信用情報の開示請求を行い、誤った情報が記載されていないか確認することも重要です。

📝 2ヶ月目から3ヶ月目:支払い実績の構築

信用回復において最も重要なのは、確実な支払い実績を作ることです。

クレジットカードの支払い、携帯電話料金、公共料金など、すべての支払いを期日通りに行います。

| この期間の重要タスク | 実施内容 |

|---|---|

| 貯金の開始 | 月収の10%程度を目標に緊急資金を確保 |

| 収入の増加 | 副業や残業により収入アップを図る |

| 支払い管理 | すべての支払いを期日通りに実施 |

📝 4ヶ月目から5ヶ月目:借入件数の削減

複数の借入がある場合、この時期に借入件数を減らす努力をします。

完済できる借入から順番に返済し、解約手続きを行います。

借入件数が減ることで、多重債務者というイメージを払拭できます。

ただし、すべてのカードを解約する必要はありませんよ。最も条件の良い1、2枚を残しておくことで、クレジットヒストリーの継続性を保つことができます。

📝 6ヶ月目:再申込みの準備

6ヶ月目に入ったら、いよいよ再申込みの準備を始めます。

まず、直近3ヶ月分の給与明細書を準備し、安定した収入があることを証明できるようにします。

- 源泉徴収票がある場合は、それも用意しておく

- 前回フタバで断られた理由を分析し、より審査基準に合致する業者を選ぶ

- 借入希望額を必要最小限(10万円から30万円程度)に抑える

・新たな金融事故を絶対に起こさない

・支払い期日をカレンダーに記入し確実に管理

・「審査が甘い」「ブラックOK」の広告には手を出さない

また、「審査が甘い」「ブラックOK」といった広告に惑わされて、闇金融に手を出すことは絶対に避けてください。

一度でも闇金融を利用すると、法外な金利により債務が雪だるま式に増え、信用回復どころではなくなってしまいます。

6ヶ月間の信用回復計画を確実に実行することで、フタバを含む多くの消費者金融で審査に通る可能性が格段に高まります。焦らず、着実に信用を積み重ねていくことが、最終的な成功への近道なのです!

フタバで借りれなかったら検討すべき消費者金融5選

フタバの審査に落ちてしまったとしても、それはあなたがお金を借りられないということを意味するわけではありません。

実は、消費者金融各社にはそれぞれ独自の審査基準があり、フタバでは審査に通らなかった方でも、他社なら融資を受けられる可能性は十分にあるのです。

重要なのは、各社の特徴を正確に理解し、自分の状況に最も適した業者を選ぶことです。

ここでは、フタバとは異なる審査基準や強みを持つ5つの消費者金融を詳しくご紹介します。

セントラル|ブラックの受け入れ実績多数

- 大手に劣らない貸付条件

- 30日間無利息キャンペーン実施中

- Web完結で即日融資可能

- 口座引き落としで返済できない

| 項目 | 内容 |

|---|---|

| 運営会社 | 株式会社セントラル 会社概要 |

| 公式HP | http://www.011330.jp |

| 運営歴 | 52年 |

| 金融番号 | 001473 |

| 本社住所 | 愛媛県松山市河原町9-2 クロカワビル2F |

| 営業時間 | 365日24時間Web受付可能 |

| 借り入れまでの時間 | 最短即日 |

| 在籍確認 | あり |

編集者

編集者中小消費者金融の中でNo.1の貸付条件。

迷ったらセントラル一択ですね。

セントラルは大手に並ぶ高い性能を持つ中小消費者金融です。

上限金利18%に最大融資額は300万円と超優秀。

さらに初回利用時は最大30日間無利息サービスも提供しており、大手と全く変わらない条件を用意しています。

一方で、返済方法に口座引き落としが対応していない点など、利便性は劣ります。

- 「金利をなるべく抑えて借りたい」

- 「どこの中小消費者金融がいいか迷う…」

という人におすすめなのがセントラルです。

セントラルの審査に関する口コミ

約2年前に自己破産、ダメ元で申し込んだところ30万可決即日融資して頂けました。

収入証明の提出も無くスムーズに借入でき感謝しています。

債務整理中。年収400万。

後払い滞納、スマホ代、カード引き落とし1ヶ月遅れ。

こんな私でも50万ご融資いただけました。

\今なら金利ゼロで借りれる!/

フクホー|大手で審査落ちした人でも借りれる

- 過去に金融事故を起こしていても審査に通る可能性あり

- ブラックでも借りれたという口コミ多数

- 50年以上の運営実績

- 上限金利がMAXの20%

- 口座引き落としに対応していない

| 項目 | 内容 |

|---|---|

| 運営会社 | フクホー株式会社 会社概要 |

| 公式HP | https://fukufo.co.jp/about_us.php |

| 運営歴 | 58年 |

| 金融番号 | 001391 |

| 本社住所 | 大阪市浪速区難波中三丁目9番5号 |

| 営業時間 | 365日24時間受付 |

| 借り入れまでの時間 | 即日融資可能 |

| 在籍確認 | あり |

フクホーならブラックでも審査に通る可能性がありますよ。

フクホー最大の特徴は審査方式に「加点方式」を採用している点です。

フクホーの加点方式について

現在の収入や借入状況などをそれぞれスコア化して総合的に審査を行います。

現在の債務状況や過去の信用情報が原因で自動的に審査に落ちることはありません。

現在の返済能力が認められれば、ブラックの方でも十分い審査に通過することができます。

一方で、貸付条件は金利4.9%~20.0%と高めの金利設定となっている点には注意が必要。

- 「審査が不安…」

- 「過去に滞納した経験がある…」

という人におすすめなのが、フクホーです。

フクホーの審査に関する口コミ

2024年5月に1,000万円自己破産しました。

2024年12月、審査したところ、20万円で可決でした。

リボ払い1,500万を任意整理2年目で、ブラックなのに、9.9万円を融資頂きました。

\ブラックの方でも借りれる可能性がある!/

フタバ|他社借入4件以上でも審査対象に

- 他社借入4社以内なら審査に通る可能性がある

- はじめての人は30日間利息無料

- 返済回数を最大72回まで設定できる

- 他社借入5社以上の方は審査対象外

- 借入可能額が少ない

- 他社より審査が少し厳しい傾向

| 項目 | 詳細 |

|---|---|

| 運営会社 | フタバ株式会社 会社概要 |

| 公式HP | https://www.822828.jp |

| 運営歴 | 35年 |

| 金融番号 | 31502 |

| 本社住所 | 北海道札幌市中央区北1条西4丁目1番地 |

| 営業時間 | 365日24時間Web申込可能 |

| 借り入れまでの時間 | 即日融資可能 |

| 在籍確認 | あり |

借入4社以内であれば審査対象。

多重債務者の人におすすめです。

フタバは、返済回数を最大72回まで設定できるので、月々の返済の負担を軽減することが可能。

初回借入で30日間無利息キャンペーンも実施している点も嬉しいポイント。

審査に関して、フタバは他社借入4件以内の方であれば審査対象になると明記しています。

当社では、過度の借入から消費者の皆様を守るため、他社でのお借入は4社以内の方が対象です。

引用:フタバ公式サイト

一方で、審査に関しては、他社借入5社以上の方は審査対象から外れる点には注意が必要です。

借入可能額も50万円と少なく、大口融資には向いていません。

- 「借入件数4社あるので、審査が不安…」

という人におすすめなのが、フタバです。

フタバの審査に関する口コミ

プロミス、アコムなどでは借りれませんでした。

ブラックで年収102万で2社40万借りてます。

10万で審査通りました。。

4社合計80万円借りています。

即日で、10万円の融資をしていただきました!

\低金利で借りれる!/

ダイレクトワン|最大55日間金利ゼロ

- 初回借入から最大55日間金利ゼロ

- 大手と並ぶ金利の低さ

- 最低1万円から借入可能

- ATM利用時に手数料がかかる

- 即日融資には来店が必須

| 項目 | 内容 |

|---|---|

| 運営会社 | ダイレクトワン株式会社 会社概要 |

| 公式HP | https://www.directone.co.jp/directone/ |

| 運営歴 | 69年 |

| 金融番号 | 003633 |

| 本社住所 | 静岡県沼津市魚町1番地 |

| 営業時間 | 365日24時間Web申込可能 |

| 借り入れまでの時間 | 最短即日 ※来店必須 |

| 在籍確認 | あり |

初回借入から55日間金利ゼロ。

短期間で返済見込みのある人におすすめですね。

ダイレクトワンの貸付条件は、金利4.9~18.0%、融資限度額1~300万円と好条件。

1万円から借入できる手軽さも評価されています。

さらに、初回借入翌日から最長55日間無利息サービスを受けられる点も大きな魅力です。

ただし、ATMからの借入・返済には手数料がかかる点には注意が必要。

また、即日融資には来店が必須である点にも気をつけましょう。

- 「2ヶ月以内の返済の目処が立っている!」

という人におすすめなのが、ダイレクトワンです。

ダイレクトワンの審査に関する口コミ

他社4件残100万ありましたが、年収320万、10万円で審査通過しました。

6年前に自己破産、申し込みブラック他社借入70万有り…即可決10万円でした。

\今なら55日間金利ゼロ/

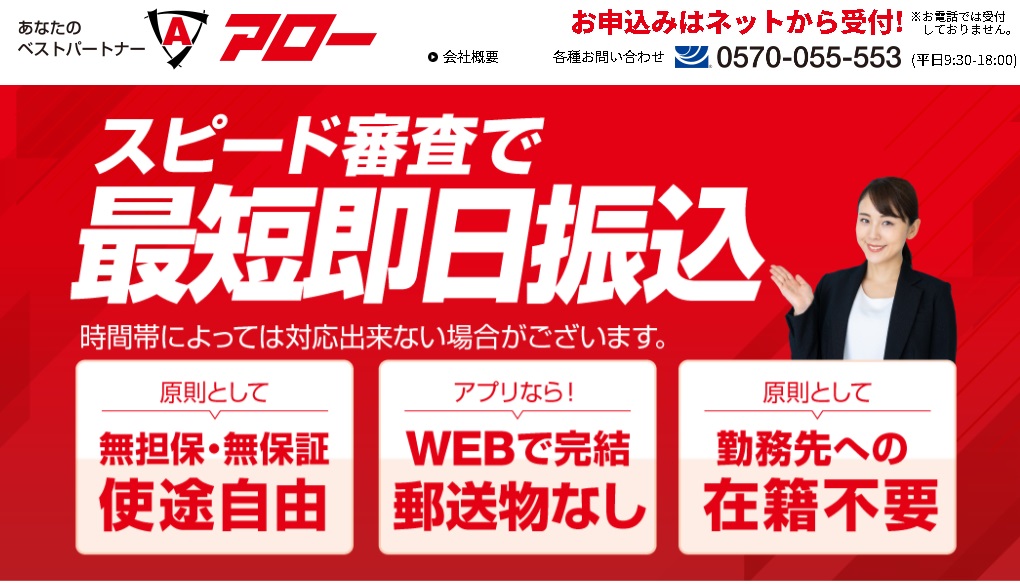

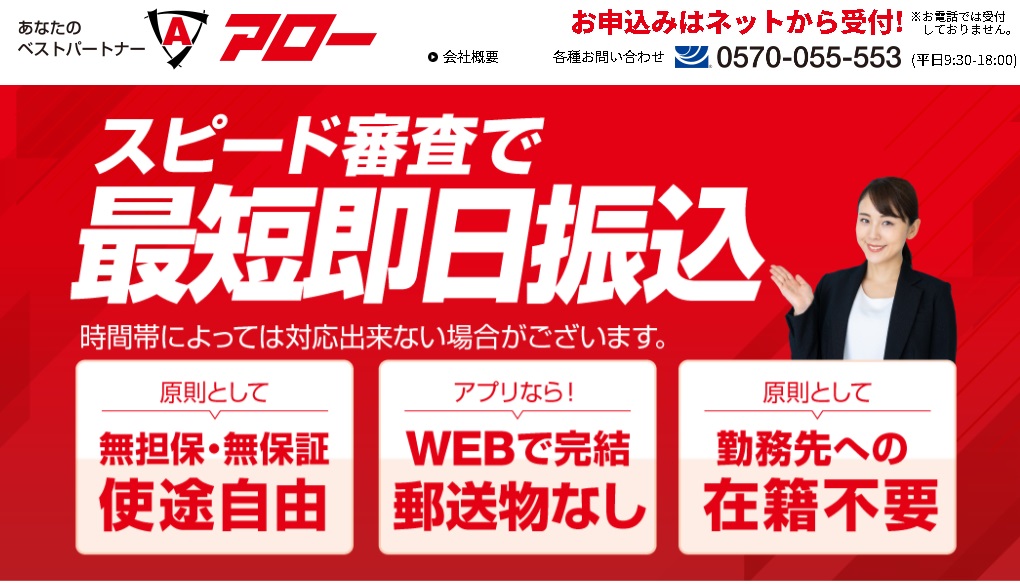

アロー|原則電話での在籍確認なし

- 原則在籍確認なし

- 最大180日間の無利息期間あり

- オンライン完結・最短即日可能

- 上限金利が約19.9%と高め

| 項目 | 内容 |

|---|---|

| 運営会社 | 株式会社アロー 会社概要 |

| 公式HP | https://www.my-arrow.co.jp/ |

| 運営歴 | 25年 |

| 金融番号 | 04195 |

| 本社住所 | 名古屋市中川区高畑二丁目144番地 |

| 営業時間 | 365日24時間Web受付可能 |

| 借り入れまでの時間 | 最短45分 |

| 在籍確認 | 原則なし |

数少ない原則在籍確認なしの中小消費者金融。

借入を周りにバレたくない人におすすめですね。

アローはWEB完結に対応しており全国から利用できます。

また、5万円以下の融資であれば180日間の無利息期間もあります。

アローの最大のメリットは、原則在籍確認を行なっていない点です。

原則として勤務先への在籍確認不要

引用:アロー

一方で、上限金利19.94%と高めに設定されています。

- 「職場や家族に借入を知られたくない…」

- 「今すぐ5万円欲しい!」

という人におすすめなのが、アローです。

アローの審査に関する口コミ

個人再生し返済が残り2年。

年収は340万円の非正規でしたが、希望額20万円の満額借入できました。

初めは金利5%程度でしたが、先日商品切り替えでの再審査で年利1%台に下がり、返済負担が軽減されました!

\原則在籍確認なし/

※公式サイトに飛びます

フタバで借りれなかった5つの理由と審査の実態

フタバの審査に落ちてしまった時、多くの方が「なぜ自分は借りられなかったのか」という疑問を抱きます。

実は、消費者金融の審査には明確な基準があり、フタバも例外ではありません。

審査に落ちた経験は、今後の資金調達の成功につながる貴重な学びになりますよ!

ここでは、フタバの審査で落ちる最も一般的な5つの理由を詳しく解説します。

これらの理由は、フタバだけでなく、多くの消費者金融に共通する審査基準でもあるため、今後の資金調達全般に役立つ知識となるでしょう。

・総量規制オーバー(年収の3分の1超)

・信用情報の傷(延滞・債務整理など)

・在籍確認の失敗(虚偽申告の発覚)

・申込ブラック(短期間の複数申込)

・収入の安定性不足(勤続年数が短い)

理由1:総量規制オーバー(年収の3分の1を超える借入)

フタバで借りれなかった最も多い理由の一つが、総量規制による制限です。

総量規制とは、貸金業法(e-Gov法令検索)で定められた規制で、個人の借入総額を原則として年収の3分の1までに制限する仕組みです。

📝 総量規制の具体的な計算方法

総量規制の計算は非常にシンプルです。

例えば、年収300万円の方の場合、借入可能な上限額は100万円(300万円÷3)となります。

この100万円は、フタバだけでなく、すべての貸金業者からの借入合計額です。

重要なのは、この計算に含まれる借入と含まれない借入があることです。

総量規制の対象となるのは、消費者金融からの借入、クレジットカードのキャッシング枠、信販会社からの借入などです。

一方、銀行カードローン、住宅ローン、自動車ローン、クレジットカードのショッピング枠は総量規制の対象外です。

| 総量規制の対象 | 総量規制の対象外 |

|---|---|

| 消費者金融からの借入 | 銀行カードローン |

| クレジットカードのキャッシング枠 | 住宅ローン |

| 信販会社からの借入 | 自動車ローン |

| その他貸金業者からの借入 | クレジットカードのショッピング枠 |

📝 年収の定義と証明方法

総量規制における年収とは、以下のものが含まれます。

給与収入の場合は、源泉徴収票に記載された支払金額(税込年収)です。

自営業者の場合は、確定申告書の所得金額です。

年金収入も年収に含まれますが、年金のみの収入では多くの消費者金融で借入が困難です。

年収証明書は最新のものを用意しましょう。古い書類では受け付けてもらえない場合があります!

年収を証明する書類として認められるのは、源泉徴収票(最新のもの)、確定申告書(税務署の受付印があるもの)、給与明細書(直近2ヶ月分以上)、所得証明書(市区町村発行)、納税通知書などです。

📝 総量規制の例外と除外

総量規制には「例外」と「除外」があります。

例外貸付は、顧客の利益の保護に支障を生じることがない貸付けとして、以下のようなものがあります。

緊急医療費の貸付けは、総量規制の例外として認められます。

また、個人事業主に対する貸付けも、事業計画書等により返済能力が認められる場合は例外となります。

さらに、「おまとめローン」として他社借入を一本化する場合も、顧客に一方的に有利となる借換えとして例外扱いされます。

除外貸付は、そもそも総量規制の計算に含まれない貸付けです。

不動産購入のための貸付け(住宅ローン)、自動車購入時の自動車担保貸付け、高額療養費の貸付けなどが該当します。

・すべての貸金業者からの借入残高を合計

・年収を3で割った金額と比較

・信用情報機関で正確な借入残高を確認

自分が総量規制に該当しているか確認する方法は簡単です。

まず、すべての貸金業者からの借入残高を合計します。

次に、年収を3で割った金額と比較します。

借入残高が年収の3分の1に近い、または超えている場合は、新規借入は困難です。

信用情報機関(JICC、CIC)から信用情報を取り寄せれば、正確な借入残高を確認できます。

📝 総量規制に該当した場合の対処法

総量規制により借入できない場合、まず検討すべきは既存借入の返済です。

少しでも借入残高を減らすことで、新規借入の余地が生まれます。

例えば、年収300万円で借入残高が95万円の場合、5万円返済すれば90万円となり、10万円の新規借入が可能になります。

次に、収入を増やす努力も重要です。

副業やアルバイトで収入を増やせば、その分借入可能額も増加します。

ただし、安定した収入として認められるには、一定期間の継続が必要です。

配偶者貸付という制度もありますが、フタバを含む多くの消費者金融では採用していないことが多いので、事前確認が必要です。

また、配偶者に安定した収入がある場合は、配偶者貸付という制度を利用できる可能性があります。

これは、配偶者の同意を得て、夫婦の年収を合算して、その3分の1まで借入可能とする制度です。

ただし、フタバを含む多くの消費者金融では、この制度を採用していないことが多いため、事前確認が必要です。

「総量規制対象外」「年収の3分の1以上OK」といった広告を出している業者は、違法な闇金融の可能性が高いため、絶対に利用してはいけません。

正規の貸金業者であるフタバが総量規制を理由に審査を通さなかったということは、法令を遵守している証でもあるのです。

理由2:信用情報の傷(延滞・債務整理・代位弁済)

信用情報に「傷」があることは、フタバの審査に落ちる最も深刻な理由の一つです。

信用情報の傷とは、過去の金融取引において発生した問題が、信用情報機関に事故情報として記録されている状態を指します。

📝 延滞情報の影響と記録期間

延滞は、最も一般的な信用情報の傷です。

クレジットカードの支払い、ローンの返済、携帯電話の分割払いなど、あらゆる金融取引での支払い遅れが記録されます。

延滞の記録は、その期間と頻度により影響度が異なります。

数日程度の軽微な延滞でも、信用情報には「P」マークとして記録されます。

これが月に何度も繰り返されると、「常習的な延滞者」と判断されます。

一方、61日以上または3ヶ月以上の延滞があると、「異動」情報として記録され、これは金融事故として扱われます。

つまり、延滞を解消しても、その後5年間は新規借入が困難になる可能性があります。

ただし、延滞解消後の期間が長くなるほど、また、その後の支払い実績が良好であるほど、審査への影響は軽減されていきます。

・任意整理:完済から5年間

・個人再生:CIC・JICC5年間、KSC10年間

・自己破産:CIC・JICC5年間、KSC10年間

債務整理には、任意整理、個人再生、自己破産の3種類があり、それぞれ信用情報への影響期間が異なります。

任意整理は、弁護士や司法書士を通じて債権者と交渉し、利息カットや返済期間の延長を行う手続きです。

信用情報機関には「債務整理」として記録され、完済から5年間は記録が残ります。

任意整理中は、新規借入はほぼ不可能です。

債務整理の記録期間は信用情報機関によって異なります。KSC(全国銀行個人信用情報センター)は特に長いので注意が必要です。

個人再生は、裁判所を通じて借金を大幅に減額する手続きです。

信用情報機関には、CICとJICCでは5年間、KSC(全国銀行個人信用情報センター)では10年間記録が残ります。

減額幅が大きい分、信用情報への影響も重大です。

自己破産は、裁判所を通じてすべての借金を免責する手続きです。

CICとJICCでは5年間、KSCでは10年間記録が残ります。

最も重い金融事故として扱われ、この期間中の新規借入は事実上不可能です。

📝 代位弁済の仕組みと影響

代位弁済とは、保証会社が債務者に代わって金融機関に返済を行うことです。

例えば、銀行カードローンを延滞し続けると、保証会社が銀行に全額を支払い、その後、保証会社が債務者に請求することになります。

代位弁済が行われると、信用情報には「代位弁済」として記録され、完済から5年間は記録が残ります。

代位弁済は重大な金融事故として扱われ、フタバを含む多くの金融機関で審査通過は困難になります。

クレジットカードやローンの強制解約も、信用情報に大きな傷となります。

強制解約は、延滞の継続、規約違反、虚偽申告の発覚などが原因で行われます。

強制解約の記録は5年間残り、「信用できない顧客」というレッテルを貼られることになります。

スマホの本体代金の分割払いも立派なローンです!携帯料金の延滞にも十分注意しましょう。

見落としがちなのが、携帯電話料金の延滞です。

スマートフォンの本体代金を分割払いにしている場合、これは立派なローンとして信用情報に記録されます。

月々の携帯料金を延滞すると、それが信用情報に記録され、将来の借入に影響します。

特に若い世代で、「携帯料金くらい」と軽く考えて延滞を繰り返し、いざお金を借りようとした時に審査に通らないケースが増えています。

携帯料金も金融取引の一つとして、確実に支払うことが重要です。

📝 信用情報を回復させる方法

信用情報に傷がある場合、時間の経過を待つしかないと思われがちですが、積極的な行動により回復を早めることも可能です。

延滞が続いている限り、信用情報は悪化し続けます。まずは現在の延滞を解消することが最優先です。

小額でも良いので、クレジットカードや分割払いを利用し、確実に支払いを続けることで実績を作ります。

信用情報機関から定期的に情報を取り寄せ、誤った情報がないか確認します。誤りがあれば訂正申立てが可能です。

信用情報の傷は、一朝一夕には回復しません。

しかし、地道な努力により、必ず改善することができます。

フタバで借りれなかった理由が信用情報の傷だった場合、まずは信用情報の開示請求を行い、具体的な内容を確認することから始めましょう。

その上で、適切な対策を講じることで、将来的には再び借入が可能になるはずです。

理由3:在籍確認が取れない・虚偽申告の発覚

在籍確認は、消費者金融の審査において重要なプロセスの一つです。

フタバも例外ではなく、申込者が申告した勤務先に実際に在籍しているかを確認します。

📝 在籍確認の具体的な方法

フタバの在籍確認は、基本的に勤務先への電話連絡により行われます。

担当者は個人名で電話をかけ、「〇〇様はいらっしゃいますか」と尋ねます。

この時、フタバや消費者金融の名前を出すことはありません。

在籍確認で求められるのは、申込者がその会社に在籍していることの確認だけです。

本人が電話に出る必要はなく、「〇〇は本日休みです」「〇〇は外出中です」といった回答でも在籍確認は完了します。

・電話番号が間違っている・使われていない

・派遣社員・契約社員の申告先の混乱

・個人情報保護で会社が応じない

在籍確認が取れない理由はいくつかあります。

最も多いのは、会社の電話番号が間違っている、または現在使われていない番号を申告したケースです。

会社が移転したり、電話番号が変更になったりしている場合は、必ず最新の情報を申告する必要があります。

派遣社員の方は、実際の勤務先ではなく雇用元(派遣会社)の電話番号を申告しましょう!

次に多いのは、派遣社員や契約社員のケースです。

実際の勤務先と雇用元が異なる場合、どちらの電話番号を申告すべきか迷うことがあります。

基本的には、給与を支払っている会社(雇用元)の電話番号を申告しますが、事前にフタバに相談することをおすすめします。

また、個人情報保護を理由に、在籍確認に応じない会社も増えています。

このような場合は、事前にフタバに相談し、代替手段を検討する必要があります。

社員証や健康保険証、給与明細書などの提出により、在籍確認に代えられる場合もあります。

📝 虚偽申告が発覚するパターン

虚偽申告で最も多いのは、年収の水増しです。

審査に通りやすくするため、実際より高い年収を申告する人がいますが、これは必ず発覚します。

収入証明書の提出を求められた際に、申告内容と異なることが判明し、信用を失うことになります。

勤務先の虚偽申告も重大な問題です。

無職であるにも関わらず、架空の会社名を申告したり、既に退職した会社を申告したりするケースがあります。

在籍確認の電話で「そのような者はおりません」と回答されれば、即座に虚偽申告が発覚します。

他社借入状況の虚偽申告も多く見られます。

信用情報機関への照会により、他社借入状況は正確に把握されるため、少なく申告してもすぐに分かります。

むしろ、正直に申告しないことで「信用できない人物」と判断され、審査に悪影響を与えます。

・会社の電話対応者に事前に伝える

・確実に人がいる時間帯を指定

・自営業は事業実態を証明する書類を準備

在籍確認をスムーズに通過するには、いくつかのコツがあります。

まず、申込み時に在籍確認の電話がある可能性を会社の電話対応者に伝えておくことです。

「クレジットカードの在籍確認があるかもしれない」と伝えれば、不審に思われることもありません。

昼休みや始業前、終業後は避けて、通常業務時間内を指定すると成功率が上がりますよ!

在籍確認の時間帯を指定できる場合もあります。

確実に会社に人がいる時間帯を指定することで、在籍確認の成功率が高まります。

昼休みや始業前、終業後は避け、通常業務時間内を指定しましょう。

自営業者の場合は、固定電話がないケースも多いでしょう。

この場合、屋号入りの携帯電話や、ホームページの記載、開業届の控えなどを提出することで、事業実態を証明できます。

事前にフタバに相談し、必要書類を確認しておくことが重要です。

📝 虚偽申告のリスクと影響

虚偽申告が発覚した場合のリスクは甚大です。

まず、その時点で審査は否決され、フタバからの借入は不可能になります。

さらに、虚偽申告の事実は社内記録に残り、将来的にも審査に通ることは極めて困難になります。

また、虚偽申告は詐欺罪に該当する可能性があります。

実際に起訴されるケースは稀ですが、悪質な場合は刑事責任を問われる可能性もあります。

仮に虚偽申告で借入に成功しても、後日発覚すれば一括返済を求められることもあります。

信用情報機関には虚偽申告の記録は残りませんが、フタバを含む金融機関の社内情報には半永久的に記録が残ります。

一度失った信用を回復することは非常に困難です。

在籍確認や申込内容について不安がある場合は、虚偽申告をするのではなく、正直にフタバに相談することが最良の選択です。

例えば、転職したばかりで在籍期間が短い、派遣社員で在籍確認が難しい、といった事情があれば、事前に伝えることで適切な対応を取ってもらえる可能性があります。

消費者金融も、顧客の様々な事情を理解しています。

重要なのは、誠実な態度で臨むことです。

多少条件が悪くても、正直に申告する人の方が、虚偽申告をする人より信用されるのは当然のことです。

フタバで借りれなかった理由が在籍確認にある場合、次回申込みでは、事前準備を万全にすることが重要です。

勤務先情報の正確性を確認し、在籍確認への対応を準備し、何より正直な申告を心がけることで、審査通過の可能性は大きく高まるはずです。

理由4:申込ブラック(短期間の複数申込)

「申込ブラック」という言葉を聞いたことがあるでしょうか。

これは、短期間に複数の金融機関に借入申込みを行うことで、審査に通りにくくなる状態を指します。

📝 申込情報の記録と共有の仕組み

消費者金融やクレジットカード会社に申込みを行うと、その情報は信用情報機関に6ヶ月間記録されます。

この記録には、申込日、申込先、申込金額などが含まれます。

重要なのは、審査の合否に関わらず、申込みをしただけで記録されるという点です。

信用情報機関に加盟している金融機関は、審査時にこれらの申込情報を確認できます。

つまり、フタバで審査を受ける際、直近で他社への申込履歴があれば、それらすべてが把握されているということです。

・1ヶ月以内に3件以上の申込み

・1週間以内に2件以上の申込み

・6ヶ月間で5件以上の申込み

申込ブラックの明確な基準は公表されていませんが、業界では一般的に以下のような目安があります。

1ヶ月以内に3件以上の申込みがある場合、申込ブラックと判断される可能性が高くなります。

また、1週間以内に2件以上の申込みでも、警戒される傾向があります。

6ヶ月間の累計で見ると、5件以上の申込みがある場合は、ほぼ確実に申込ブラックと判断されます。

特に、申込みが連続している場合や、否決が続いている場合は、より厳しく見られます。

「数打てば当たる」という考えは逆効果!申込みが増えるほど審査に通りにくくなってしまいます。

📝 なぜ申込ブラックが問題視されるのか

金融機関が申込ブラックを警戒する理由は明確です。

短期間に複数の申込みをする人は、以下のように判断されるからです。

- 「お金に相当困っている」

- 「返済能力に問題がある可能性が高い」

- 「他社で断られ続けている」

また、多重申込みをする人は、複数社から同時に借入をして、返済不能に陥るリスクが高いと考えられています。

たとえ現時点で他社借入がゼロでも、審査中または契約直後に他社でも借入をする可能性があるため、リスクが高い顧客と見なされるのです。

・Aさん:1週間で4社申込み→申込ブラック認定

・Bさん:同日に5社同時申込み→典型的な申込ブラック

実際の申込ブラックの例を見てみましょう。

Aさんは、急な出費のため消費者金融に申込みました。

1社目は希望額30万円で申込みましたが、10万円しか借りられませんでした。

不足分を補うため、すぐに2社目、3社目と申込みを続けました。

4社目としてフタバに申込んだ時点で、過去1週間に3件の申込履歴がありました。

フタバの審査担当者から見れば、「短期間に多重申込みをしている要注意人物」となり、他の条件が良くても審査は否決されました。

別の例として、Bさんは計画的に金利の低い業者を探していました。

比較検討のため、同じ日に5社へ同時申込みを行いました。

本人としては「一番条件の良いところを選ぶつもり」でしたが、金融機関側から見れば典型的な申込ブラックです。

📝 申込ブラックを避ける方法

申込ブラックを避けるには、計画的な申込みが重要です。

まず、本命の1社を決めて申込み、結果を待ってから次の行動を決めるべきです。

多くの消費者金融では、信用情報に影響しない簡易診断を提供しています。これで目安をつけてから申込みましょう。

同時申込みや連続申込みは避け、1社の結果を待ってから次を検討します。

審査に落ちたら、すぐに他社へ申込むのではなく、原因を特定して改善してから次の申込みを行います。

既に申込ブラック状態になってしまった場合、回復方法は一つしかありません。

それは、時間の経過を待つことです。

申込情報は6ヶ月で消去されるため、最後の申込みから6ヶ月間は新規申込みを控える必要があります。

6ヶ月の待機期間は、信用力を高める絶好のチャンス!収入アップや既存借入の返済に注力しましょう。

この6ヶ月間は、信用力を高める期間として活用しましょう。

既存の借入があれば確実に返済し、収入を安定させ、可能であれば増やす努力をします。

また、不要なクレジットカードは解約し、借入件数を減らしておくことも有効です。

6ヶ月経過後に申込む際は、必ず信用情報を開示請求して、申込履歴が消えていることを確認してから行いましょう。

せっかく待ったのに、まだ記録が残っている状態で申込んでは意味がありません。

重要なのは、自分の属性(年収、勤続年数、他社借入など)を客観的に評価し、審査に通る可能性の高い業者を選ぶことです。

また、借入希望額も現実的な金額に設定し、確実に返済できる範囲で申込むことが大切です。

フタバで借りれなかった理由が申込ブラックだった場合、まずは6ヶ月間の冷却期間を置くことが必要です。

この期間を有効に活用し、次回の申込みでは確実に成功できるよう、準備を整えることが重要です。

焦らず、計画的に行動することが、最終的な成功への近道となるでしょう。

理由5:収入の安定性不足・勤続年数が短い

フタバを含む消費者金融の審査では、申込者の返済能力を判断する上で、収入の安定性と勤続年数は極めて重要な要素です。

📝 収入の安定性とは何か

収入の安定性とは、単に収入があることではなく、継続的かつ予測可能な収入があることを指します。

消費者金融が重視するのは、「来月も、半年後も、1年後も、同じように収入を得られる可能性が高いか」という点です。

例えば、月収30万円の正社員と、月収50万円のフリーランスを比較した場合、金額だけ見ればフリーランスの方が有利に見えます。

しかし、実際の審査では、収入の安定性から正社員の方が評価される傾向があります。

| 雇用形態 | 評価 |

|---|---|

| 正社員 | 最も高評価 |

| 契約社員・派遣社員 | やや高評価 |

| パート・アルバイト | 長期勤続なら評価 |

| 自営業・フリーランス | 収入証明で判断 |

| 無職 | 原則審査通過困難 |

審査における雇用形態の評価は、一般的に以下の順序となります。

正社員が最も高く評価されます。

雇用が安定しており、毎月決まった給与が支払われるためです。

次に評価されるのが契約社員や派遣社員です。

有期雇用ではありますが、一定期間の収入は保証されています。

パート・アルバイトでも、同じ職場で長期間働いていれば十分評価されますよ!

パート・アルバイトは、正社員に比べると評価は下がりますが、長期間同じ職場で働いていれば、安定性は認められます。

自営業者・フリーランスは、収入の変動が大きいため、より慎重に審査されます。

高収入でも、確定申告書などで継続性を証明する必要があります。

無職の場合は、原則として審査通過は困難です。

ただし、不動産収入や投資収入など、給与以外の安定収入がある場合は、その収入を証明することで審査対象となる可能性があります。

・最低6ヶ月以上の勤続が必要

・理想は1年以上の勤続年数

・3年以上でより確実

勤続年数は、収入の継続性を判断する重要な指標です。

一般的に、勤続年数が長いほど、今後も安定した収入が続く可能性が高いと判断されます。

フタバを含む多くの消費者金融では、最低でも6ヶ月以上の勤続年数を求める傾向があります。

理想的には1年以上、より確実なのは3年以上の勤続年数です。

転職直後や、試用期間中の申込みは、審査で不利になる可能性が高いです。

ただし、同業種での転職や、キャリアアップのための転職の場合は、事情を説明することで考慮される場合もあります。

重要なのは、転職が頻繁でないこと、そして転職理由が前向きなものであることです。

📝 収入証明書の種類と重要性

収入の安定性を証明する書類として、以下のようなものがあります。

- 源泉徴収票:最も信頼性の高い収入証明書

- 給与明細書:直近2〜3ヶ月分で現在の収入状況を証明

- 確定申告書:自営業者やフリーランスの収入証明

- 所得証明書(課税証明書):市区町村発行の公的書類

源泉徴収票は、最も信頼性の高い収入証明書です。

1年間の総収入が記載されており、会社が発行する公的な書類です。

給与明細書は、直近2〜3ヶ月分を提出することで、現在の収入状況を証明できます。

ただし、賞与や残業代による変動に注意が必要です。

確定申告書は、自営業者やフリーランスの収入証明として使用されます。

過去2〜3年分を提出することで、収入の推移と安定性を示すことができます。

所得証明書(課税証明書)は、市区町村が発行する公的書類で、前年の所得が記載されています。

・収入の最低ラインを明確に

・複数の収入源をすべて申告

・預貯金や資産も申告

収入が不安定な場合でも、工夫次第で審査通過の可能性を高めることができます。

まず、収入の最低ラインを明確にすることです。

例えば、フリーランスで月収が20万円から50万円で変動する場合、「最低でも月20万円は確保できる」ということを、過去の実績で証明します。

次に、複数の収入源がある場合は、すべて申告することです。

本業の他に副業収入がある、配偶者にも収入がある、といった情報は、世帯全体の返済能力を示す材料となります。

また、預貯金や資産があれば、それらも申告しましょう。

直接的な審査項目ではありませんが、万が一の際の返済原資があることは、プラス材料となります。

勤続年数が短い場合でも、同業種での転職なら業界経験年数をアピールすると良いですよ!

📝 勤続年数が短い場合の対策

勤続年数が短い場合は、以下の点をアピールすることが重要です。

同業種での転職であれば、トータルでの業界経験年数を強調します。

例えば、「IT業界で通算5年の経験があり、現職は6ヶ月」という形で説明します。

資格や技能を持っている場合は、それらをアピールします。

専門性の高い資格は、雇用の安定性を示す材料となります。

転職理由を明確に説明することも重要です。

「給与アップのため」「スキルアップのため」など、前向きな理由であることを伝えます。

試用期間中の場合は、正社員登用の予定時期を明確にし、雇用契約書などで証明します。

現在の職場で最低1年は勤続することを目標にしましょう。1年を超えると審査での評価は大きく変わります。

高収入だが不安定な仕事より、収入は低めでも安定した仕事の方が金融機関からの評価は高くなります。

副業を始める場合は、単発のアルバイトより定期的な収入が見込める副業を選びましょう。

フタバで借りれなかった理由が収入の安定性や勤続年数にある場合、短期的な解決は困難です。

しかし、長期的な視点で改善に取り組めば、必ず道は開けます。

まず、現在の職場で最低1年は勤続することを目標にしましょう。

1年を超えると、審査での評価は大きく変わります。

可能であれば3年を目指すことで、より確実な信用を得られます。

収入面では、安定性を重視した働き方を選択することが重要です。

高収入だが不安定な仕事より、収入は低めでも安定した仕事の方が、金融機関からの評価は高くなります。

また、副業を始める場合は、継続性のあるものを選びましょう。

単発のアルバイトより、定期的な収入が見込める副業の方が、安定性の証明になります。

収入の安定性と勤続年数は、一朝一夕には改善できません。

しかし、これらは自分の努力次第で必ず向上させることができる要素です。

フタバで借りれなかった経験を糧に、より安定した経済基盤を築くことで、将来的にはより良い条件で借入ができるようになるでしょう。

フタバで借りれなかった人の口コミと審査の真実

フタバの審査に落ちた時、多くの方が「自分だけが特別に審査が厳しかったのか」「他の人はどうだったのか」という疑問を抱きます。

実際のところ、フタバの審査基準や審査の実態はどうなっているのでしょうか。

ここでは、実際にフタバに申し込んだ方々の口コミを分析し、審査の真実に迫ります。

2chやSNSで見るフタバの審査評判まとめ

インターネット上には、フタバの審査に関する様々な口コミが存在します。

2ch(現5ch)の借金板や、Twitter、各種口コミサイトなどで、実際にフタバに申し込んだ方々の生の声を見ることができます。

これらの口コミを分析することで、フタバの審査の実態が見えてきます。

審査に通った人の共通点

フタバの審査に通過した方々の口コミを分析すると、いくつかの共通点が浮かび上がります。

・勤続年数1年以上の正社員が多い

・他社借入が少ない、または借入件数が少ない

・申込金額を控えめにした方が成功

「勤続3年の会社員です。年収320万で、他社借入2件60万円でしたが、20万円借りられました」という口コミが典型的ですね。

次に、他社借入が少ない、または借入件数が少ない方が通りやすい傾向があります。

「初めての借入でフタバを選びました。年収250万円のパートですが、10万円借りられました」という口コミもあり、必ずしも高収入でなくても、他社借入がなければ審査に通る可能性があることが分かります。

「本当は50万円借りたかったけど、30万円で申し込んだら通った」「最初は10万円だけ借りて、半年後に増額できた」といった戦略的なアプローチが功を奏しているようです。

審査に落ちた人の傾向

一方、審査に落ちた方々の口コミからも、明確な傾向が読み取れます。

📝 審査落ちの主な原因

- 他社借入が多い(総量規制の影響)

- 信用情報に問題がある

- 短期間に複数申込(申込ブラック)

最も多いのは、他社借入が多い方です。

「年収400万円で安定してるのに落ちた。よく考えたら他社4件で120万円借りてた」という口コミは、総量規制の影響を如実に表しています。

信用情報に問題がある方も、やはり審査に通りません。

「3年前にクレカを延滞したことがあるけど、もう大丈夫だと思ったのに落ちた」という声もありました。

「携帯料金を何回か遅れて払ったことがあるくらいなのに、それが原因?」といった口コミが見られます。

「急いでたから、同時に5社申し込んだら全部落ちた」「1週間で3社申し込んで、フタバが最後だったけどダメだった」など、申込ブラックの典型例が散見されます。

フタバの審査スピードに関する口コミ

フタバの審査スピードについては、賛否両論があります。

| 評価 | 実際の口コミ例 |

|---|---|

| ポジティブ | 「申込みから2時間で審査結果が来た」 「午前中に申し込んで、午後には借りられた」 |

| ネガティブ | 「3日経っても連絡がない」 「1週間待たされた挙げ句、否決だった」 |

この差は、申込みの混雑状況や、審査の難易度による違いと考えられます。

属性が良く、必要書類が揃っている場合は迅速に審査が進みますが、確認事項が多い場合や、判断が微妙なケースでは時間がかかる傾向があります。

在籍確認に関する体験談

在籍確認については、多くの体験談が寄せられています。

・個人名での電話で会社にバレなかった

・時間指定の相談に応じてくれた

・オペレーターの対応が丁寧だった

「個人名で電話が来たから、会社の人には分からなかった」「事前に時間指定をお願いしたら、その通りにかけてくれた」というポジティブな口コミがある一方、問題事例も報告されています。

「派遣先に電話されて困った」「個人情報だからと会社が対応してくれず、審査に落ちた」という困った事例もあるようです。

「オペレーターの方が親切で、不安が和らいだ」「質問に丁寧に答えてくれて、信頼できると感じた」など、フタバの顧客対応の良さを評価する声が目立ちます。

金利や限度額に関する実体験

実際に借りられた方の金利や限度額に関する口コミも参考になります。

📝 実際の融資条件

「初回は18%の金利で30万円が限度額だった」

「他社より0.2%高いけど、審査に通っただけでありがたい」

一方で、取引実績による条件改善の事例も報告されています。

「半年きちんと返済したら、金利を下げてもらえた」「1年後に増額申請したら、50万円まで借りられるようになった」という声もありますよ。

2chでよく見られる議論

2ch(5ch)の借金板では、フタバに関する様々な議論が交わされています。

「フタバは中堅だけど審査は大手並みに厳しい」「いや、大手で落ちた俺が通ったから、フタバの方が柔軟だ」といった、審査基準に関する議論が活発です。

| 評価ポイント | 具体的な意見 |

|---|---|

| 肯定的な意見 | 「昔ながらの消費者金融って感じで安心感がある」 「老舗だから対応がしっかりしてる」 |

| 改善要望 | 「もっと便利なサービスがあってもいいのに」 「アプリとかないのが不便」 |

SNSで見られる最新の口コミ動向

TwitterなどのSNSでは、よりリアルタイムな口コミを見ることができます。

「#フタバ審査」「#消費者金融体験談」などのハッシュタグで検索すると、最新の体験談が見つかります。

・コロナ禍での柔軟な対応を評価

・返済相談への親身な対応

・デジタル化への要望が増加

最近の傾向として、「コロナで収入減ったけど、フタバは相談に乗ってくれた」「返済が厳しい時に、返済額の相談ができて助かった」など、柔軟な対応を評価する声が増えています。

一方で、「オンライン完結じゃないのが面倒」「もっとデジタル化してほしい」という、利便性向上を求める声も目立ちます。

しかし、基本的な審査基準を満たし、誠実に対応すれば、十分にチャンスがある消費者金融であることも事実です。

大切なのは、自分の状況を客観的に把握し、無理のない申込みをすることだと言えるでしょう。

フタバの審査時間と連絡が来ない場合の対処法

フタバに申し込んだ後、最も不安になるのが「審査結果の連絡が来ない」という状況です。

特に急いでお金が必要な場合、審査結果を待つ時間は非常に長く感じられます。

ここでは、フタバの一般的な審査時間と、連絡が来ない場合の適切な対処法について詳しく解説します。

フタバの標準的な審査時間

フタバの公式サイトでは、審査時間について明確な記載はありませんが、実際の利用者の体験談から、ある程度の目安を把握することができます。

・最速ケース:1〜2時間で結果連絡

・一般的:当日中〜翌営業日

・土曜日も審査対応あり

最も早いケースでは、申込みから1〜2時間で審査結果の連絡が来ることがあります。

これは、申込内容に問題がなく、在籍確認もスムーズに完了した場合です。

平日の午前中に申し込めば、その日の午後には結果が分かることもありますよ。

土日祝日の申込みについては、フタバは土曜日も審査を行っているため、土曜日の申込みなら当日中に結果が出る可能性があります。

しかし、日曜祝日の申込みは、翌営業日の審査となるため、結果連絡まで時間がかかります。

審査に時間がかかるケース

以下のような場合、審査に通常より時間がかかることがあります。

📝 審査が遅れる主な原因

- 提出書類に不備がある

- 在籍確認が取れない

- 審査がボーダーラインにある

まず、提出書類に不備がある場合です。

本人確認書類の画像が不鮮明、必要事項が見えない、有効期限が切れているなどの問題があると、再提出を求められ、その分審査が遅れます。

| 在籍確認の問題 | 具体例 |

|---|---|

| 会社の休業日 | 土日祝日で会社が休み |

| 担当者不在 | 人事部や上司が不在 |

| 電話がつながらない | 代表電話が混雑している |

特に、派遣社員や契約社員の場合、確認先が複雑になることがあり、時間がかかる傾向があります。

連絡が来ない場合の心理的影響

審査結果の連絡が来ないことは、申込者に大きな心理的ストレスを与えます。

「もしかして落ちたのか」「書類に不備があったのか」「在籍確認で問題があったのか」など、様々な不安が頭をよぎりますよね。

特に、他社で審査に落ちた経験がある方や、初めて消費者金融を利用する方にとって、この待ち時間は非常に苦痛です。

1日に何度もメールをチェックし、着信履歴を確認し、落ち着かない時間を過ごすことになります。

適切な問い合わせのタイミング

では、どのタイミングで問い合わせをすべきでしょうか。

・平日午前申込→翌営業日午後まで待つ

・平日午後申込→翌々営業日午前まで待つ

・土曜申込→月曜午後まで待つ

・日曜祝日申込→翌々営業日まで待つ

問い合わせをすることで、審査の進捗状況を確認でき、必要な対応を取ることができます。

問い合わせ時の注意点

フタバへの問い合わせは、以下の点に注意して行いましょう。

申込み時の受付番号、申込み日時、生年月日、電話番号を手元に用意しておきましょう。

「審査結果はいつ頃分かりますか」「追加で必要な書類はありませんか」といった具体的な質問をしましょう。

むしろ、「要注意顧客」として警戒される可能性があります。

連絡が来ない理由と対策

連絡が来ない理由として、以下のようなケースが考えられます。

📝 よくある原因と対策

登録情報の誤り:メールアドレスや電話番号の入力ミスを確認

迷惑メール設定:フタバのドメインを受信許可設定に追加

審査部門の混雑:月末や給料日前は申込みが集中することを理解

審査否決の場合の連絡方法

残念ながら審査に通らなかった場合も、フタバは必ず結果を連絡します。

否決の場合も、メールまたは電話で「今回はご希望に添えない」という内容の連絡があります。

否決の場合は、可決の場合よりも連絡が遅くなる傾向があるようです。

これは、最後まで可能性を検討した結果であることが多いためです。

連絡を待つ間にできること

審査結果を待つ間、ただ不安に過ごすのではなく、以下のような準備をしておくことをおすすめします。

- 収入証明書類を準備しておく

- 他社への申込みは控える(申込ブラック回避)

- 審査通過時の返済計画を立てる

- 審査否決時の代替案を考える

フタバの審査時間と連絡については、個別のケースにより大きく異なります。

しかし、適切なタイミングで問い合わせを行い、冷静に対応することで、スムーズに手続きを進めることができます。

フタバはヤミ金?正規の消費者金融である証明

インターネット上では、時折「フタバはヤミ金ではないか」という不安の声を見かけることがあります。

特に、大手消費者金融に比べて知名度が低いことから、このような疑問を持つ方がいるのも無理はありません。

しかし、フタバは間違いなく正規の消費者金融です。

ここでは、その証明となる事実を詳しく解説します。

貸金業登録番号の確認

フタバが正規の消費者金融である最も確実な証拠は、貸金業登録番号です。

・登録番号:東京都知事(4)第31502号

・(4)は12年以上の営業実績を示す

・金融庁の検索サービスで確認可能

「東京都知事」は、東京都に登録している貸金業者であることを示します。

カッコ内の「(4)」は、更新回数を表しています。

この登録番号は、金融庁の「登録貸金業者情報検索サービス」で確認することができます。

実際に検索すると、フタバ株式会社の正式な登録情報が表示され、所在地、代表者名、登録年月日などの詳細情報を確認できます。

日本貸金業協会への加入状況

フタバは日本貸金業協会の会員ではありませんが、これは違法性を示すものではありません。

日本貸金業協会への加入は任意であり、加入していない正規の貸金業者も多数存在します。

フタバは東京都に正式に登録された貸金業者であり、貸金業法を遵守して営業しています。

協会非加入でも、法令遵守の義務は変わりません。

フタバの企業情報と歴史

フタバ株式会社の正式な企業情報は以下の通りです。

| 項目 | 内容 |

|---|---|

| 商号 | フタバ株式会社 |

| 設立 | 1963年(昭和38年) |

| 所在地 | 東京都千代田区 |

| 資本金 | 1億円 |

これらの情報は、フタバの公式ウェブサイトで公開されており、透明性の高い経営を行っていることが分かります。

特に注目すべきは、1963年の設立という長い歴史です。60年以上も営業を続けているんですね!

法定金利の遵守

フタバの貸付金利は、年10.3%から20.0%の範囲内で設定されています。

これは、利息制限法(e-Gov法令検索)および出資法(e-Gov法令検索)で定められた上限金利(年20%)を遵守したものです。

・10万円未満:年20%まで

・10万円以上100万円未満:年18%まで

・100万円以上:年15%まで

フタバはこれらの法定金利を厳格に守っており、違法な高金利を取ることはありません。

📝 ヤミ金の違法金利

「トイチ(10日で1割)」= 年利365%

「トサン(10日で3割)」= 年利1095%

取り立て方法の適法性

正規の消費者金融とヤミ金の大きな違いは、取り立て方法にも現れます。

フタバは貸金業法(e-Gov法令検索)で定められた取り立て規制を遵守しています。

- 午後9時〜午前8時の電話・訪問

- 勤務先や自宅以外への取り立て

- 債務者以外の第三者への取り立て

- 暴力的な言動や脅迫的な態度

返済が遅れた場合でも、フタバは法令に従った適切な督促を行います。

まず電話や郵便での連絡から始まり、それでも解決しない場合は、法的手続きを取ることもありますが、すべて適法な範囲内で行われます。

個人情報保護への取り組み

フタバは個人情報保護法(e-Gov法令検索)を遵守し、顧客の個人情報を適切に管理しています。

プライバシーポリシーを公開し、個人情報の取り扱いについて明確に示しています。

📝 個人情報の適切な管理

- 審査・契約・取引の管理にのみ使用

- 本人の同意なく第三者に提供しない

- 信用情報機関への照会・登録も法令に基づく

ヤミ金の場合、個人情報が他の違法業者に売買されたり、脅迫の材料として使用されたりすることがありますが、フタバではそのような心配は一切ありません。

フタバを装った詐欺に注意

残念ながら、フタバの名前を騙った詐欺業者が存在することも事実です。

これらの業者は、フタバの知名度を悪用して、違法な貸付けを行おうとします。

・公式ウェブサイトのURLを確認

・登録番号が正しいか確認

・金利が法定金利内か確認

・審査なし・来店不要を過度に強調していないか

安心して利用できる理由

フタバが安心して利用できる理由をまとめると、以下のようになります。

| ポイント | 詳細 |

|---|---|

| 営業実績 | 60年以上の歴史を持つ老舗企業 |

| 正規登録 | 東京都に正式に登録された貸金業者 |

| 法令遵守 | 法定金利を守り、違法な取り立ては一切なし |

| 情報管理 | 個人情報保護法を遵守し、情報管理を徹底 |

| 監督体制 | 金融庁の監督下で定期検査を受けている |

フタバは、規模こそ大手に及ばないものの、長年にわたって地道に営業を続けてきた信頼できる消費者金融です。

正規の消費者金融として、法令を遵守した適切なサービスを提供していることを理解した上で、安心して利用を検討してください。

よくある質問:フタバで借りれなかった後のQ&A

フタバの審査に落ちた後、多くの方が抱く疑問や不安があります。

「いつになったら再申込できるのか」「審査落ちの理由を教えてもらえるのか」「他社なら可能性があるのか」など、切実な質問が寄せられています。

ここでは、そうした疑問に対して、具体的かつ実用的な回答をQ&A形式でお届けします。

Q1:フタバに再申込するベストタイミングは?

フタバの審査に一度落ちてしまった後、「いつになったら再申込できるのか」という質問は非常に多く寄せられます。

再申込のタイミングは、審査結果を大きく左右する重要な要素です。

ここでは、状況別に最適な再申込時期について詳しく解説します。

📅 基本的な再申込までの期間

一般的に、消費者金融への再申込は、前回の申込から6ヶ月以上空けることが推奨されています。

これは、信用情報機関に申込情報が6ヶ月間記録されるためです。

6ヶ月以内に再申込をすると、「前回否決された人がまた申し込んできた」という印象を与え、審査に不利に働く可能性があります。

フタバの場合、明確な再申込禁止期間は公表されていませんが、前回の否決理由が改善されていない状態で申し込んでも、結果は同じになる可能性が高いでしょう。

審査落ちの原因別・再申込時期の目安

審査に落ちた原因によって、適切な再申込時期は異なります。

以下、主な原因別に解説します。

年収の3分の1に近い借入がある場合は、借入残高を減らすことが先決です。

例えば、年収300万円で借入が90万円ある場合、最低でも10万円以上返済して、80万円以下にしてから再申込すべきです。

推奨期間:3〜6ヶ月程度かけて借入残高を減らし、総量規制に余裕ができてから

延滞や金融事故の記録がある場合、その記録が消えるまで待つ必要があります。

- 軽微な延滞(61日未満):延滞解消から24ヶ月間は記録が残存

- 異動情報(長期延滞、代位弁済など):完済から5年間は記録が残存

推奨期間:記録消失後に信用情報開示で確認してから

短期間に複数申込をしていた場合は、最後の申込から6ヶ月間待つことが必要です。

例えば、1月に5社申込をしていた場合、7月以降に再申込するのがベストです。

推奨期間:最後の申込から6ヶ月以降

在籍確認が取れなかった場合は、その問題を解決してから再申込すべきです。

派遣社員で確認先が不明確だった場合は、派遣元と派遣先のどちらに連絡してもらうか事前に確認し、準備を整えます。

推奨期間:問題解決後1〜2ヶ月以降

収入が不安定、または勤続年数が短い場合は、これらが改善されるまで待つべきです。

一般的に、勤続年数は最低6ヶ月、理想的には1年以上が望ましいとされています。

推奨期間:現職で6ヶ月〜1年の勤務実績を積んでから

再申込を成功させるための準備

単に期間を空けるだけでなく、再申込までの期間を有効に活用することが重要です。

以下のような準備を行いましょう。

| 準備項目 | 具体的な内容 |

|---|---|

| 信用情報の確認と改善 | CIC、JICC、KSCから信用情報を取り寄せ、問題点を確認・改善 |

| 収入の安定化 | 給与明細書を毎月保管し、源泉徴収票も大切に保管。残業や副業で収入増加を図る |

| 他社借入の整理 | 借入件数が多い場合は、少額の借入から完済して件数を減らす |

| 申込内容の見直し | 前回の申込内容を振り返り、問題点を分析。より現実的な借入希望額で申込を検討 |

焦らず、確実に条件を改善してから申し込むことで、次回は良い結果が得られる可能性が高まります。一度の失敗で諦めるのではなく、この経験を次回の成功につなげる機会と捉え、前向きに準備を進めていきましょう。

Q2:審査落ちの詳しい理由は教えてもらえる?

フタバの審査に落ちた時、多くの方が最も知りたいのは「なぜ審査に通らなかったのか」という具体的な理由です。

自分の何が問題だったのかが分からなければ、改善のしようがないと感じるのは当然のことです。

しかし、残念ながら、審査落ちの詳細な理由を教えてもらうことは、ほぼ不可能というのが現実です。

なぜ審査落ちの理由を教えてもらえないのか

消費者金融が審査落ちの理由を開示しない背景には、いくつかの理由があります。

・企業秘密の保護:審査基準は長年の経験とデータ分析に基づく重要な経営資源

・悪用防止:詳細な基準が分かると虚偽申告をする人が現れる可能性

・トラブル防止:具体的理由を伝えることで誤解やクレームにつながる可能性

一般的な審査否決の通知内容

フタバから審査否決の連絡が来る場合、その内容は非常にシンプルです。

一般的には、「誠に申し訳ございませんが、今回はご希望に添えない結果となりました」といった定型的な文言で通知されます。

📞 電話での通知例

電話で結果を伝えられる場合も同様で、「総合的に判断した結果、今回は見送らせていただきます」といった抽象的な表現に留まります。

「総合的判断」という言葉がよく使われますが、これは複数の要因を総合的に評価した結果という意味で、具体的な内容は含まれていません。

しつこく問い合わせを続けても、状況は変わりません。むしろ、「クレーマー」として警戒される可能性があり、将来の再申込時にマイナスの印象を与えかねません。

審査落ちの理由を推測する方法

直接的に理由を教えてもらえない以上、自分で原因を分析し、推測するしかありません。

以下の方法で、ある程度の推測は可能です。

年収の3分の1という総量規制(金融庁)の制限に引っかかっていないか計算してみましょう。

他社借入額の合計が年収の3分の1に近い、または超えている場合は、これが決定的な要因です。

申込時の内容を振り返り、以下の点をチェックしてみましょう。

- 勤続年数は6ヶ月以上あったか

- 年収に対して借入希望額は適切だったか

- 他社借入額を正確に申告したか

- 在籍確認は問題なく完了したか

申込みのタイミングも重要です。

- 転職直後、引っ越し直後の申込み

- 他社への申込み直後の申込み

- 月末や年度末の申込み

これらのタイミングは、審査に不利に働く可能性があります。

審査落ちを前向きに捉える考え方

審査に落ちることは、決して恥ずかしいことではありません。

むしろ、無理な借入を防いでくれたと前向きに捉えることもできます。

🛡️ 審査はセーフティネット

金融機関の審査は、申込者の返済能力を客観的に評価するものです。

審査に通らなかったということは、現時点では返済が困難になる可能性があると判断されたということです。

これは、多重債務に陥ることを防ぐ、一種のセーフティネットとも言えます。

フタバが審査落ちの理由を教えてくれないのは、業界の慣例であり、これを変えることはできません。しかし、それを嘆くのではなく、自己分析と改善に努めることで、次回の審査では良い結果を得られる可能性が高まります。

Q3:他社なら借りられる可能性はある?

フタバで審査に落ちてしまった後、「他の消費者金融なら借りられるかもしれない」という希望を持つのは自然なことです。

実際、消費者金融各社の審査基準は異なるため、フタバでは難しくても他社なら可能性があるケースは存在します。

ここでは、その可能性と注意点について詳しく解説します。

なぜ他社なら可能性があるのか

消費者金融各社が異なる審査結果を出す理由はいくつかあります。

・審査基準の違い:A社は勤続年数重視、B社は現在の収入額重視など

・リスク許容度の違い:大手は豊富な資金力でリスクを取れる場合がある

・審査タイミングの違い:月初と月末、年度初めと年度末で審査の厳しさが変わる

審査基準の違いを理解する

主要な消費者金融の審査基準の特徴を理解することで、自分に合った申込先を選ぶことができます。

| 業者タイプ | 特徴 |

|---|---|

| 大手消費者金融 (アコム、プロミス、アイフル等) | ・審査の自動化が進み、スコアリングシステムによる客観的評価 ・審査通過率40%前後と比較的高水準 ・在籍確認の方法が柔軟(書類代替可能) ・初回限定の無利息サービス提供 |

| 中堅消費者金融 (セントラル、ライフティ、フクホー等) | ・独自の審査基準で過去より現在の返済能力を重視 ・対面審査や電話での詳細聞き取りを実施 ・個別事情を考慮した柔軟な対応 ・金利は法定上限に近く、限度額は大手より低め |

| 街金(小規模業者) | ・地域密着型でより柔軟な審査 ・正規業者と違法業者の見分けが重要 ・貸金業登録番号と法定金利の確認必須 |

申込順序の戦略的な考え方

他社への申込みを検討する際は、戦略的な順序を考えることが重要です。

年収、勤続年数、他社借入状況などを客観的に分析します。

属性が比較的良好な場合は、大手から申し込むことをおすすめします。

属性に不安がある場合は、中堅消費者金融から検討するのも一つの方法です。

ただし、やみくもに申し込むのではなく、各社の特徴を理解した上で、自分に合った業者を選びます。

理想的には、フタバの申込みから1ヶ月程度は間隔を空けます。

1社ずつ、結果を確認してから次に進むことが重要です。

他社申込時の重要な注意点

他社に申し込む際は、以下の点に特に注意してください。

⚠️ 絶対に避けるべき行為

- 虚偽申告は絶対にしない:信用情報機関への照会で他社借入状況などは必ず判明する

- 借入希望額は控えめに:10万円から30万円程度の少額から始める

- 必要書類を完璧に準備:書類不備で審査が長引いたり否決されることを避ける

冷静な判断の重要性

フタバで借りられなかったからといって、焦って他社に申し込むのは危険です。

なぜなら、審査に落ちた根本的な原因が解決されていない可能性が高いからです。

・親族からの借入:利息負担なく資金調達できる可能性

・不用品の売却:フリマアプリやリサイクルショップの活用

・公的支援制度の利用:生活福祉資金貸付制度など

1〜2ヶ月かけて信用力を高めれば、より良い条件で借入できる可能性が高まります。感情的にならず、冷静に自分の状況を分析し、最適な選択をすることが重要です。

最後の手段としての債務整理

もし、フタバを含む複数の消費者金融で審査に通らない場合、それは「これ以上の借入は危険」というシグナルかもしれません。

既に多重債務状態にある場合は、新たな借入ではなく、債務整理を検討すべき時期かもしれません。

🏛️ 債務整理の選択肢

弁護士や司法書士に相談し、任意整理や個人再生などの方法で、現在の債務を整理することができます。

これにより、将来的により健全な経済状態を築くことが可能になります。

フタバで借りられなくても、他社なら可能性はあります。

しかし、それは慎重かつ戦略的にアプローチした場合の話です。

一時的な資金調達だけでなく、長期的な視点で自分の経済状況を改善することを忘れないでください。

大手でダメだった方でも借りられる可能性あり