非上場企業の自社株買いとは?メリット・デメリット、自社株買いにかかる税金について解説

公開日 2022年7月26日 更新日 2022年7月26日

会社が他の株主から自社の株式を買い取る「自社株買い」は、上場会社だけでなく、非上場企業でもよく実行されます。非上場会社が自社株買いを行なうと、どのようなメリットを得られるのでしょうか。

今回は、経営権の集約や長期安定化に有効な、非上場会社の自社株買いについて解説します。メリット・デメリット、税金の掛かり方についてご紹介しますので、ぜひチェックしてください。

目次

非上場企業の自社株買いとは

自社株買いとは、「企業が自社で発行している株式を買い戻すこと」です。通常、企業は資金調達のために株式を発行しますが、「自社株買い」は、その逆の動きになります。

自社株買いをする場合、上場企業の場合は市場から、発行時の株式価格ではなく時価で買い戻しを行います。非上場企業の場合は、自社株式を保有する特定の株主から個別に買い戻されます。

発行元企業が自社株式を購入すると、発行済株式数が減少するため、1株あたりの株価は高くなります。

買い戻した株式を消却(無効化)するかどうかは企業側の判断に任されているため、俗称「金庫株」といわれるように、株式のまま自社で保有するケースもあります。

「金庫株」は、然るべきタイミングで売却して運転資金とすることも可能です。

非上場企業の自社株式の場合、その株主構成がどのようになっているかは、企業経営に大きな影響を与えます。自社株式を集約するための手段として自社株買いを選択するのも、健全な企業経営を続けるための重要なポイントになります。

非上場企業が自社株買いをする目的

個人株主の売却ニーズに応えるため

非上場企業が自社株買いするもっとも大きな動機のひとつは、株式を保有していた個人株主の「(相続や贈与等の事情による)株式を売却して現金化したい」というニーズに応えるためです。

非上場企業の場合、その株式を自由に売買できる市場がありません。従って、株式を売却して現金化することは極めて困難です。そのため、現金化したい株主が発行元企業に対して保有する株式の買い戻しを請求するのです。

個人株主は売るに売れない非上場株式を売却できますし、発行元企業としても、自社株が分散してしまうことを抑制できます。合意できればお互いにメリットがあります。

株主への利益還元のため

発行元企業が自社株買いした場合、保有株式については議決権が認められなくなります。

そして、自社株買いするとその分の株数が発行済株式総数からマイナスされることから、財務指標である一株あたりの利益が増え、株式を保有する他の株主への利益還元になります。

役員・従業員への報酬(ストックオプション)とするため

自社株買いを行って会社の保有株式を増やし、ストックオプション制度などを通じて一定数の金庫株を役員や従業員に付与するケースもあります。

株価が上昇している局面でストックオプションの権利が得られることは、役員・従業員にとって、とても魅力的な話でしょう。

また、株価を上げるために従業員が奮起すると、それだけ業績向上にもつながるため、企業側にもメリットがあります。企業への貢献や自身の働くモチベーションの向上にもつながると考えられます。

非上場会社が自社株買いするメリット とデメリット

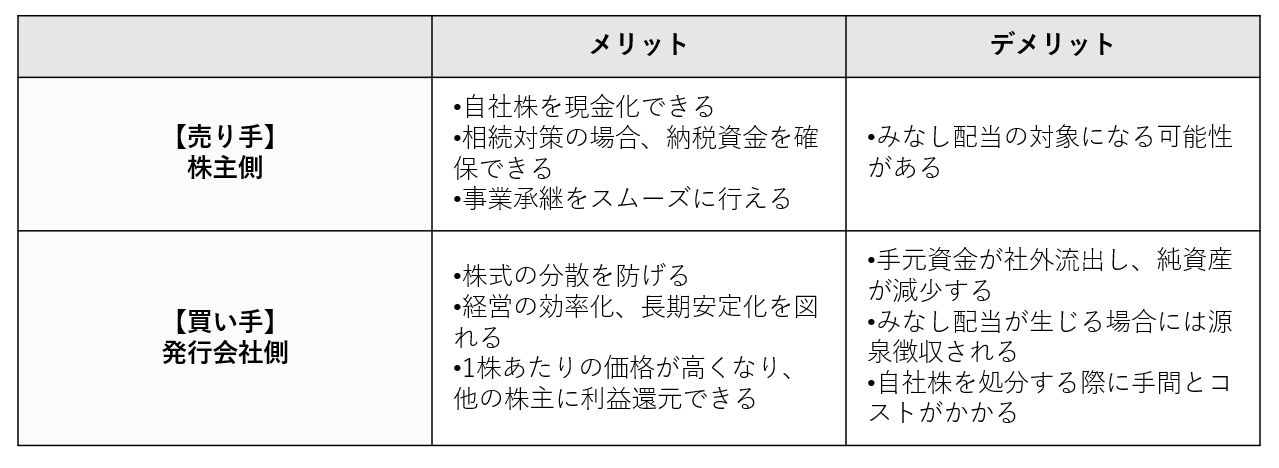

非上場企業の「自社株買い」のメリットとデメリットを理解するには、自社株買いという取引を「売り手(株主側)」と「買い手(発行会社側)」、それぞれ別の立場から考える必要があります。

立場の違いを念頭におきながら、メリットとデメリットを見ていきましょう。

自社株買いのメリット

まずはじめに、自社株買いのメリットを考えてみましょう。

売り手である株主のメリット

相続した自社株の現金化、相続税の納税資金が確保できる

自社株を売却する必要性にかられるケースとして非常に多いのが、経営者が自社株を保有されたままの状態で亡くなって、売るに売れない高額な相続財産になるケースです。

非上場企業の場合、自社株式を売買できる市場が存在しないため、株式を保有する個人株主にとっては売却して現金化することが大変困難です。

また資産価値が高く好業績の企業だと、その株式の評価額もとても高く、数億円以上にもなることが少なくありません。

自社株が個人の相続財産になっていると、自社株の評価額も含めて相続税を支払う必要があります。

その一方で相続税は、原則として相続発生から10か月以内に現金で納付しなければなりません。

自社株の評価が数億円以上というような場合だと、相続人の納税負担は大変なものになりかねません。

そのような場合に、相続人(株主)が被相続人から引き継いだ自社株を発行会社に買い取ってもらうことができれば、相続税の納税資金を確保できるのです。

円滑な事業承継に役立つ

中小企業の経営者は、円滑な事業承継のために、保有する自社株式を後継者へ引き継がせたい、と考えるものです。

しかし後継者がまだ若く、株式を取得するための十分な資金がないケースは多々あります。そうした場合に、会社で現経営者が保有する自社株式を買い取るだけの資金余裕さえあれば、発行会社がいったん買い取る方法を取ることができます。

自社株の殆どを現経営者が保有している場合には、会社がその株式を保有するようにすれば自社株の議決権がないため、後継者は自らが保有する株数が少なくても、議決権の過半数を押さえやすくなります。

買い手である発行会社のメリット

経営が安定する

非上場企業では通常、株主数はそれほど多くありません。株主数が少なければ少ないほど、会社の経営方針に意見されたり、介入されたりすることが少なくなり、経営が安定します。

非上場企業では一般的に、定款によって株式の譲渡制限をしていることがほとんどで、どこの誰か分からない第三者が株式を買い占めて会社を乗っ取るような敵対的買収は、あまり考えられません。

しかし創業から数十年以上の社歴があって、世襲で代々経営を続けている企業などでは、別の問題が発生することがあります。

それは、相続を何度も繰り返すうちに株式が経営者以外の親族・かつての幹部社員などに少しずつ分散して、スムーズな意思決定が出来なくなってしまうケースです。

また親族間に株式が分散所有されてしまうと経営の主導権争いが起きてしまう、といったトラブルも発生しやすくなってしまいます。

こうしたトラブルを避けるために自社株買いを行なえば、株式の分散化を防止し、経営の安定化が期待できます。

株主への利益還元

先述のとおり、買い取った自社株は発行済株式総数から除外されるため、一株あたりの利益は高くなり、既存株主が保有する株式価値が向上します。

自社株買いのデメリット

今度は逆に、自社株買いのデメリットを考えてみましょう。

売り手である株主のデメリット

みなし配当に該当する可能性がある

株主が出資した金額よりも、株式の譲渡価額が高い場合、譲渡価額から出資額を引いたものがみなし配当として取り扱われます。

基本的な計算方法は後述しますが、譲渡価額が高すぎると、株主に高額な納税負担が発生する場合があるため注意が必要です。

買い手である発行会社のデメリット

手元資金が社外流出する

自社株買いを行う場合は企業の手元資金が社外へ流出することになり、企業の資金が十分でない場合は、資金繰りを悪化させる要因のひとつになります。

源泉徴収される

非上場企業の自社株買いにおいて、前記したみなし配当に該当した場合は、企業側で20.42%が源泉徴収されます。

自社株式処分時の手続きやコスト負担が必要

企業が取得した自社株は、将来利用するために金庫株としてそのまま保有することもできますが、処分・消却する手続きを行うこともできます。

その場合は、取締役会や株主総会の決議、公告等の手続きが発生するほか、専門家に支援を依頼する場合には、相応のコスト負担が必要になるケースもあります。

自社株買いを行う場合の留意点

会社法上の規制がある

自社株買いは株主への配当と見なされるため、会社法上、買い取り上限が定められています。

具体的には、自社株を買い取る時点の、「分配可能額」の範囲内でのみ自社株を買い取ることができます。

「自社株買い」後の株主構成を想定しておく

自社株として取得した株式には議決権がありません。従って一度に大量の自社株買いが発生すると、残った株主間の議決権比率が想定外に変化する可能性があります。

買い取り価額を適切に取り決める

自社株の価格は高すぎても安すぎても税務上、課税が発生する可能性があるため、適正な価額で取引を行う必要があります。

財務基盤が弱まる

自社株買いは自らの資金で行われるため手元の資金が少なくなり、場合によっては資金繰りが悪化するリスクもあります。

十分な資金があることはもちろん、その後の財政基盤が弱くなることも考慮して、自社株の購入タイミングの検討が必要です。

自社株買いにかかる税金

自社株買いでは以下の2つの税金がかかる場合があります。課税される税金を把握して、残すべき資金まで使わないよう注意しましょう。

【自社株買いにかかる税金】

- みなし配当課税の計算方法

- 相続税の特例活用法

自社株買いは、税務上では「株主に対する資本の払い戻し」と定義されます。資本の払い戻しはみなし配当となり譲渡対価として取り扱わなくてはなりません。

そのため、払い戻し金が資本金を上回る場合、超えた分の金額が受取配当金として課税対象になります。

みなし配当課税の計算方法

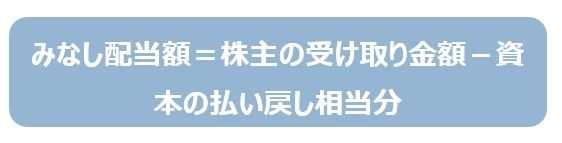

自社株買いでみなし配当となった場合、配当課税はいくらになるのでしょうか?まずは、基本の計算式からチェックしましょう。

株主が資本の払い戻しで金銭を受け取る場合、みなし配当額は以下の式で計算されます。

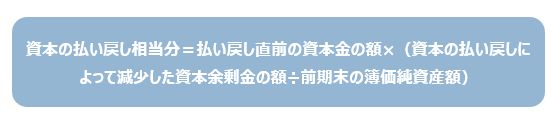

一見するとシンプルに見えますが、「資本の払い戻し相当分」の項目は下記のように複雑な計算式が必要です。

株式を発行法人に譲渡した個人の場合はみなし配当は配当所得という扱いになります。

譲渡したのが上場株式ならば、所得税と住民税と復興特別所得税を合計した割合は20.315%です。

譲渡したのが非上場株式の場合は20.42%が源泉徴収され、配当所得は他の所得と合計して、その金額に応じて、約15%~55%の所得税及び復興特別所得税・住民税が課税されます。

場合によっては、思わぬ高額な課税になる可能性があるため注意が必要です。

相続税の特例活用法

前述のとおり、通常、非上場企業の株式を自社株買いすると最大で55%の税金がかかります。ただし、相続で得た株式を自社株買いで買い戻す場合は、譲渡所得にできる特例があるのです。

株式の譲渡所得となれば、税率は20.315%となるため、みなし配当に相当する金額については、総合所得で課税される税率よりも低くなる可能性があります。

配偶者が株式を相続した場合は注意が必要です。最低1億6,000万円までの相続税が課税されない「配偶者の税額軽減」の特例があるため、相続税が課税されないケースがあります。

相続税が課税されない場合だと、特例は利用できず総合課税となり、最大55%の税金がかかります。

※参考サイト:国税庁│配偶者の税額の軽減

「みなし配当課税の計算」、「相続税の特例活用法」いずれもその税務処理は、ケースバイケースでその計算は異なり複雑です。

具体的な課税額の計算については、税理士などの専門家に依頼することをおすすめします。

非上場企業の自社株買いはトータス・ウィンズにご相談を

非上場企業が自社株買いをする際は、自己資金はもちろんみなし配当が発生するかどうかも含め、さまざまな条件に照らし合わせ、メリット・デメリットを考慮しながら進めなければなりません。

その際は、状況に応じてシミュレーションを行うことなどが必要で、専門家のサポートを受けながら進めると安心です。

トータス・ウィンズでは、経験豊富な税理士・M&A専門会社・司法書士をはじめとしたパートナー企業・専門家と一体となってお客様をサポートしています。

円満な相続や事業承継を目的にした自社株買いのご検討などでお悩みの際は、ぜひご相談ください。

まとめ

今回は、自社株買いの税金について紹介しました。自社株買いに関する正しい知識を身につけることで、発行元企業・株主の双方に利益が発生します。

適切なタイミング・方法で自社株買いをすれば、経営権の維持や、後継者への事業承継など、正しく活用方法を知っているだけでさまざまなメリットがあるでしょう。

そのため、自社株買いを検討されている経営者の皆様は、基本的なメリット・デメリットを把握し、その仕組みを十分に理解することが大切です。

また実行に際しては、専門家の知識を借りるなど確実に資産を守る対策をぜひ活用して、賢い自社株買いを検討されてください。

当記事がご参考になれば幸いです。最後まで読んでいただきありがとうございました。

【経歴】

1979年生まれ 京都市出身。

同志社大学経済学部卒業後、日本ユニシス株式会社(現BIPROGY 株式会社)入社。一貫して金融機関向けITシステム開発業務に携わる。

金融システム開発の現場で、2007年~2009年頃のリーマンショックによる経済の大混乱、強烈な景気後退、資産の激減などを目の当たりにする。

その経験から、「これからの日本人の合理的な資産形成・防衛に、正しい金融リテラシーが絶対に必要」という強い思いを持ち、2011年4月 株式会社トータス・ウィンズに入社。

中小企業に特化したリスクマネジメント対策のコンサルタントとして、500社以上の中小企業、1,000人以上の保険相談業務に携わる。2015年、代表取締役就任。

法人保険活用WEBサイト『点滴石を穿つ』を運営する一方で、法人向け保険代理店として、東京都中央区を中心にコンサルティング活動を行なう。

【趣味】

美術館巡り、千葉ロッテマリーンズの応援

【自己紹介】

中小企業向けの金融商品が数多ある中で、わたしは一貫して『100%顧客優位な商品選び』をポリシーに中小企業経営者向けの保険活用プランニングを行なってきました。

これまでのキャリアでの最大の学びは、『お金やお金の流れに関する知識や判断力=「金融リテラシー」は、私たちが社会の中で経済的に自立し、生き抜くために必要不可欠』ということです。

そして金融・保険に携わるプロとして、何よりお客様に対する誠実さ・真心・信頼関係より大切なものはないと考えています。

皆さんが安心して納得できる金融商品選びができるよう、わかりやすい記事を書き続けることで貢献していきます。