個人事業主が法人化するメリットとデメリットを解説 法人化で節税できる理由とは

公開日 2022年7月22日 更新日 2022年7月25日

「個人事業主だけど、法人化することで得られるメリットが知りたい」

「法人化したもののメリットをあまり感じられていない気がする」

このようなことでお悩みではありませんか?

ネット上には法人化するのに最適な売上高などの情報がありふれていますが、実際ご自身が法人化するタイミングには自信を持てない方が多いようです。

そこで今回は、個人事業主が法人化することで得られるメリットや具体例、デメリットや法人化する目安の年収なども交えながらわかりやすくご紹介します。

目次

法人化とは

法人化とは、株式会社や合同会社(LLC)のような法人を設立することです。「法人成り」とも呼ばれ、自身の事業が以下のような状態になった際に行われます。

【法人化する個人事業主や副業者のニーズ】

- 事業の規模を拡大しようとしている

- 安定した収益を確保できるようにしたい

- 事業において社会的な信頼性を確保したい

- 仕事の幅を増やしたい

- 資金調達をしたい

「会社をつくる」というと、いかにもハードルが高く思われるかもしれません。しかし、2006年に施行された新会社法によって以前よりも以下のようにハードルが下がりました。

【法人化の最低条件】

- 資本金1円から

- 役員が最低1名いれば可能

- 法人化に必要な資金を確保できていればよい

そのため、近年では副業に取り組む人や個人事業主でも、税金対策として法人化を検討されるケースが増えています。

法人化のメリット

個人事業主が法人化すると、以下のようなメリットを受けられます。

【法人化するメリット】

- 消費税の納付免除(2年間)

- 経費計上できる範囲の拡大

- 事業承継しやすくなる

- 給与所得控除を受けられる

それぞれのメリットを正しく理解することで、ご自身が法人化するべきか判断できるようになります。ひとつずつ説明します。

消費税の納付免除(2年間)

法人化すると、消費税が2年間免除されます。そもそも消費税というのは、2年前の売上高が基準となり決定します。

当然、法人化をする2年前には事業がない状態なので、消費税の納税免除を受けることができるのです。

ただし、無条件で消費税の納税免除が受けられる訳ではありません。以下の条件を満たす必要があります。

【消費税免除を受けるための条件】

- 新会社設立時の資本金が1,000万円未満の場合

- 第1期上半期の課税売上高が1,000万円以下で、人件費が1,000万円以下の場合

- 個人事業主期間がある場合には、その売上高が5億円を超えていないこと

もし、個人事業主から法人化するのであれば、2年(個人事業主)+2年(法人後)の合計4年間も消費税が免除になるのです。

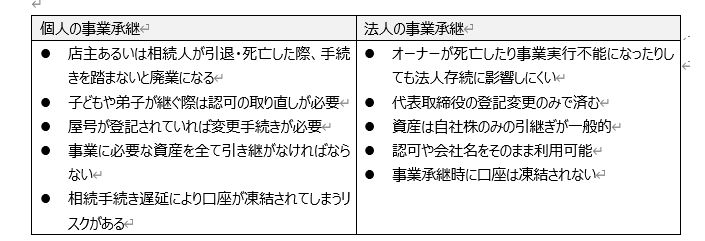

事業承継できる

法人化の具体的なメリットの2つ目は、事業承継がしやすくなる点です。そもそも個人と法人の事業承継には以下のような違いがあります。

【個人と法人の事業承継における違い】

上記の表のように個人事業主の場合、経営権だけでなく従業員や資産全ての移転手続きが必要となってしまいます。そのため、手続きが煩雑化するというデメリットがあるのです。

一方、法人の事業承継は経営者と事業が独立しているという関係上、営業を継続しながら後継者へ引き継げます。したがって、以下のような方は法人化をするメリットを感じられるでしょう。

【法人化しての事業承継をメリットに感じる方】

- 後継者問題に悩む個人事業主

- 財務や労務など総務関連の管理をシンプルにしたい個人事業主

- 企業相手の取引を円滑にしたい個人事業主

生活費の経費計上

法人化のメリット3つ目は、以下の条件を満たしていれば経費計上の範囲がかなり広がる点です。

【法人化することで生活費が計上できる条件】

- 固定で毎月給与がもらえる状態である(定額同額給与)

- 決まった日にあらかじめ決まった金額を支払える状態にある(事前確定届出給与)

- 利益・売上の変動によって支払う(利益連動給与)

経費が全てに適用できる訳ではありませんが、以下のような費用であれば経費計上することが可能な場合が多いようです。

【経費計上できる生活費】

- 自宅の家賃や水道光熱費(自宅を社宅扱いにする必要あり)

- 消耗品(業務に全く関係ないものはNG)

- 接待交際費(上限あり)

- 自動車(業務での使用実態がある場合に限る)

など

上記のような費用は個人の場合には経費計上できない可能性が高いことを考えると、法人化はメリットがあると言えるでしょう。

ただし、経費適用には税務署の判断も関与するため、闇雲に計上することは危険です。最寄りの税務署や専門家の力を借りることをおすすめします。

以上を考慮すると、法人化することで生活費の経費計上の恩恵を受けられる可能性があるのは以下のような方です。

【法人化することで生活費の経費計上がメリットになる可能性がある方】

- 生活と事業が紐づく個人事業主および法人

- 家族とともに事業の拡大を目指したい個人事業主および法人

- 専門家の力を借りながら効率よく節税対策したい個人事業主や法人

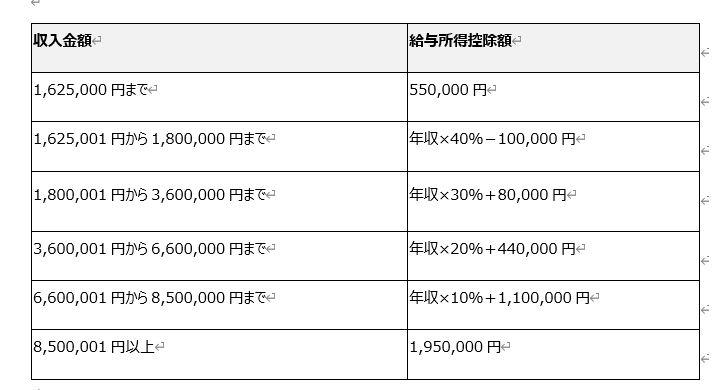

給与所得控除

先ほどの項目でも触れましたが、法人化すると客先から報酬を直接受け取るのではなく、法人から自分に給与を支給する形に変化します。そのため、法人化によって会社員と同様、給与所得控除を受けられるメリットがあるのです。自社の従業員はもちろんですが、自分への給与も全て控除の対象となるのは嬉しいポイントでしょう。

具体的な控除額に関しては、以下の国税庁が発表している令和3年度分給与所得控除をご覧ください。

給与所得控除額(令和3年分)

出典:nta.go.jp

ただし、すでに青色申告をしている場合、収益次第では法人化をしてもさほどメリットを享受できない場合もあるため注意が必要です。

シミュレータを活用したり、専門家に相談したりするなどで法人化による給与所得控除の恩恵を受けられるかをチェックすると安心です。

ここまでの話をまとめると、給与所得控除のメリットを享受できる可能性がある人は、「白色申告をしている売り上げがおおむね700万円以上の方」となります。

法人化のデメリット

ただ、法人化にはメリットもありますが、デメリットもあることを忘れてはいけません。デメリットとして挙げられるのは以下の4ポイントです。

【法人化のデメリット】

- 事務負担が増える

- 法人登記費用がかかる

- 赤字でも納税義務が発生する

- 社会保険料の加入義務が発生する

詳しくご紹介します。

事務負担が増える

法人化することにより細かな会計ルールに従って会計処理が必要になり、経理・財務担当者の事務負担が増える可能性があります。

個人事業主時代に自分で確定申告をしていたという方もいるかもしれませんが、事業を拡大すればするほど税務手続きも複雑化し、ミスによって思わぬ不利益を被ることを想定しなければなりません。

しかし、以下の手段を用いることで税務処理を簡素化できます。

【法人化により発生する事務負担を軽減する方法】

- 会計を得意な方を従業員として雇う

- 税理士に顧問として事業に参画してもらう

- 法人の会計処理に特化した会計ソフトを導入する

特に税理士などの専門家に業務を依頼する場合、年間コストとしておおよそ30万円前後が発生するのが一般的です。

金銭的コストをとるか、時間的コストを取るかを選択することも、法人化を検討するうえで欠かせないポイントです。

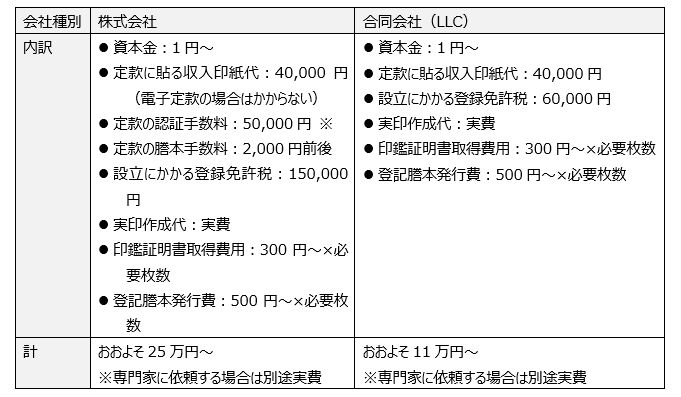

法人登記費用がかかる

法人化する場合は、会社種別に限らず法人登記費用が掛かることを覚えておきましょう。

会社は資本金1円さえあれば誰でも設立できるように法整備が進みましたが、実際には法人登記の費用が発生します。

以下に株式会社の場合と合同会社の場合でかかる費用内訳をまとめましたので、参考にしてみてください。

【株式会社と合同会社の設立にかかる費用】

※令和4年1月1日から設立する会社の資本金等の額に応じ、100万円未満の場合は3万円、100万円以上300万円未満の場合は4万円、その他の場合は5万円に変更となっています

地方自治体などによって変動する金額もあるため一概にはいえませんが、株式会社の設立はおおよそ25万円、合同会社の設立費用はおおよそ11万円からが一般的です。

もし登記手続きを専門家に委託する際は、委託費用についても考慮しなければなりません。

一般的に株式会社のほうが社会的信頼は厚いといえますが、登記費用の節約を考慮して合同会社として法人化するケースもあります。

ただ、会社は資本金1円で設立できるとはいえ、法定費用などの実費や会社の実印政策など費用が発生することは回避できません。

以上を念頭に入れ、自身がどのような形で法人化したいか、手持ち資金と相談することをおすすめします。

赤字でも納税義務が発生する

個人事業主であれば1年の利益が赤字の際には税金や保険料はほぼかかりませんが、法人化するとたとえ赤字だとしても以下の費用は支払う必要があります。

【赤字でも支払いが生じる費用】

- 年間最低7万円の法人住民税の均等割(法人の規模や地方自治体によって異なる)

- 経営者自身の所得税と住民税

「法人住民税の均等割」は、赤字の額に関係なく発生する項目です。それなりの利益を上げていないと支払い義務を全うすることは難しいと言えます。

売り上げが安定せず、赤字経営の恐れがある個人事業主の場合、法人化は売り上げが安定するまで見送ったほうがよいでしょう。

社会保険料の加入義務が発生する

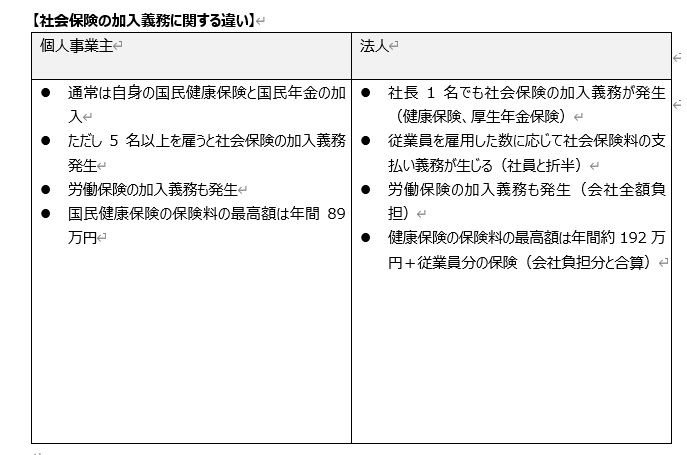

法人化して従業員を雇うことになった場合は、たとえ社長1人のひとり法人だとしても社会保険の加入が義務付けられる点に注意しましょう。

個人事業主と法人の保険に関する違いは以下の通りです。

個人事業主の場合、従業員を5名以上雇うと発生する社会保険の加入義務が、法人の場合では社長1名で発生します。

さらに、法人化で社員を雇うと、その人数分の保険費用を社員と折半することから、個人事業主よりも支払いの負担が重荷になってしまうでしょう。

特に法人の場合は、人事担当者あるいは社長が写真の社会保険加入手続きを行うため、冒頭にあげような事務手続きの煩雑化に注意が必要です。

法人化する年収の目安

法人化する年収の目安は、法人税と所得税率が変化するタイミングである個人所得おおよそ700万円です。

ただし、所得控除や事業以外の所得の有無はもちろん、法人化した際の報酬額や事業所を置く住所の自治体によって変化するため、条件は変わる可能性があることが前提です。

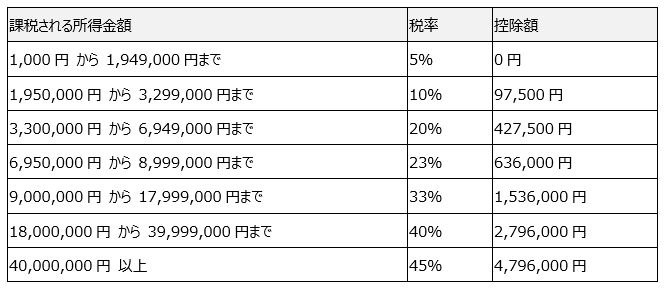

例えば、個人事業主として所得が800万円だった場合には以下の表でも示されているとおり、「695万円から 899万9,000円まで」に該当し、所得税率は23%となります。

引用:nta.go.jp

ここから住民税が10%前後加算されると、個人事業主で所得が800万円の場合の合計税率は約33%です。

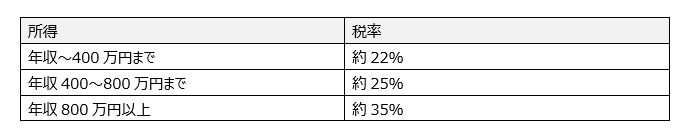

一方で、法人化した際は法人税・住民税・事業税の合算で以下のような税率となります。

【法人にかかる税率の変動値】

※税率は各都道府県で異なるため、あくまで参考値です。

個人事業主だと年収700万円~900万円までは税率が約33%なのに対して、法人化すると年収800万円までは約25%、年収800万円以上だと約35%です。

これが900万円を超えると、個人事業主の場合だと税率は約43%になり、法人化したほうが低い税率が適用されることになります。

このように考えると、自身の個人所得が700万円を安定的にキープできるようになったら、法人化に踏み切ることを検討し始めるタイミングといえるでしょう。

資金積立のご相談ならトータス・ウィンズへ

法人化すると、税率の変動を気にしたり、売り上げを気にしたりしなければならず、個人事業主時代では考えられなかったシビアな資産運用・管理が必要になります。

デメリットでもご紹介したのように事業拡大に伴い従業員を多く雇うことで、従業員分の保険の支払いなども発生し、社長は何かと資金繰りで大変な思いをします。

法人化後の不安やデメリットを効率よく解消し、メリットを享受したいという場合は、法人に特化した資金積立を得意としている私たちトータス・ウィンズにご相談ください。

業務改善や資金の適切な運用管理を実践できた法人の解決事例を公開しています。ご参考にされてください。

<解決事例はこちら>

まとめ

この記事では法人化について解説してきました。

収益が上がっている個人事業主は法人化することによって、節税効果を得られるチャンスが増えます。また、個人事業主よりも事業承継しやすいという点から、社会的な信頼性も挙げられる可能性があり、更なる事業の飛躍を望めるでしょう。

一方で、煩雑な事務作業や税率の計算・費用の管理が増えるという、法人ならではのデメリットもあります。

この記事を参考に、個人事業主の方は現時点の事業状態で法人化をすべきかどうかの判断材料にされてください。

法人化したばかりの方の場合は、法人化したことによる恩恵を正しく受けるため、会計や経理・総務などの事務手続き関連を検証する材料にしてみてください。

当記事がご参考になれば幸いです。最後まで読んでいただきありがとうございました。

【経歴】

1979年生まれ 京都市出身。

同志社大学経済学部卒業後、日本ユニシス株式会社(現BIPROGY 株式会社)入社。一貫して金融機関向けITシステム開発業務に携わる。

金融システム開発の現場で、2007年~2009年頃のリーマンショックによる経済の大混乱、強烈な景気後退、資産の激減などを目の当たりにする。

その経験から、「これからの日本人の合理的な資産形成・防衛に、正しい金融リテラシーが絶対に必要」という強い思いを持ち、2011年4月 株式会社トータス・ウィンズに入社。

中小企業に特化したリスクマネジメント対策のコンサルタントとして、500社以上の中小企業、1,000人以上の保険相談業務に携わる。2015年、代表取締役就任。

法人保険活用WEBサイト『点滴石を穿つ』を運営する一方で、法人向け保険代理店として、東京都中央区を中心にコンサルティング活動を行なう。

【趣味】

美術館巡り、千葉ロッテマリーンズの応援

【自己紹介】

中小企業向けの金融商品が数多ある中で、わたしは一貫して『100%顧客優位な商品選び』をポリシーに中小企業経営者向けの保険活用プランニングを行なってきました。

これまでのキャリアでの最大の学びは、『お金やお金の流れに関する知識や判断力=「金融リテラシー」は、私たちが社会の中で経済的に自立し、生き抜くために必要不可欠』ということです。

そして金融・保険に携わるプロとして、何よりお客様に対する誠実さ・真心・信頼関係より大切なものはないと考えています。

皆さんが安心して納得できる金融商品選びができるよう、わかりやすい記事を書き続けることで貢献していきます。