なぜ法人保険で節税はやめたほうがいいと言われるのか?

公開日 2023年3月12日 更新日 2023年6月25日

法人税を抑えてキャッシュを会社に残せる、決算対策になる、といった理由で、昔から中小企業に人気のある「節税目的」の法人保険。経営者であれば、一度は勧められたことがあるのではないでしょうか。

法人の節税対策は、専門知識が必要かつ複雑なものが殆どです。そんな中、保険ならば比較的たやすく加入できて、身近で確実な節税手法として多くの経営者に使われています。

しかし先にお伝えすると私は、法人保険による節税をおすすめしません。

なぜなら、これまで過去20年・2000社以上の実績がある弊社の法人保険相談において、

「よく考えずに節税目的の保険に加入して後悔している」

とおっしゃる方が後を絶たないからです。特に「全損型の保険」に、決算直前の利益対策として駆け込みで法人保険に加入された方に多い印象です。

払い込んだ保険料の一定額もしくは全額が損金になるという、一見とても魅力的な「節税目的」の法人保険。しかし実は大きな落とし穴があります。

<法人保険で節税をおすすめしない5つの理由>

- 安易な「課税繰り延べ」は資金繰りを悪化させる

- 昔と比べて税効果が薄くなった

- 保障性がイマイチな保険が多い

- 解約返戻率の高い期間が限定的

- (特に重要!)金融庁・国税庁による規制強化が進行中

昔から法人保険といえば節税の代名詞だったのに、なぜ今はダメになったの?と疑問に思う方もいらっしゃるかと思います。

かつての法人保険は、保障・リターン・損金割合ともに今より相当大きいものでした。そして加入時の有利な税制がずっと適用されたため、よく考えなくても法人保険に加入するだけで、大きな税効果を得られた時代があったのです。

しかし今や時代が変わりました。当時とあまり変わらぬ意識のままに節税トークを展開する営業マンには要注意です。法人保険はその仕組み上、「課税繰り延べ」にはなっても節税効果は期待できません。

そして昨今、監督官庁の金融庁、国税庁は保険に限らず「節税」そのものに対して、過去に類を見ないほど監視を強化しています。税効果があるからと安易に飛びつくと、思わぬ落とし穴にハマりかねません。

この記事では、法人保険で節税をおすすめしない5つの理由、それに節税目的で法人保険に加入して後悔した3つの事例をご紹介します。具体例を知ることで、同じように後悔する方を少しでも減らせればという思いで記載しました。

また、保険営業マンがよく使う営業トークについての考察もありますので、ぜひ参考にしてください。この記事を読んで、「節税目的」の法人保険で失敗してしまう経営者が少しでも減ることを願っています。

目次

法人の生命保険では「節税」にはならない

最初に結論を言いますと、法人保険を使った節税スキームは「課税の繰り延べ」と呼ばれるもので、トータルの税額が減るものではありません。

かつての法人保険(「逓増定期保険」「長期定期保険」など)は、会社が支払った保険料の全額、または50%相当額を損金にできました。

これらは、一定期間経ったところで解約すると、支払った保険料の100%近い金額(解約返戻金)が戻ってくる保険として人気を集めていました。

これらの生命保険は仕組み上、保険料を支払った時に全部または一定額を損金にして、解約した時に取り出した金額の全部または一定額が益金になります。

仮に解約返戻金が支払った金額と同額、すなわち解約返戻率100%のときには、支払った保険料と「プラスマイナスゼロ」です。

よって会社でこれらの保険に加入したからといって、収めるべき税額が減るという「節税」効果が期待できるものではないのです。

つまり法人保険に加入して得られる効果は「節税」ではなく、何もしなければその期の利益に掛かってくる課税の時期を遅らせる効果、「課税の繰り延べ」と言えます。

以下で「課税の繰り延べ」と呼ばれる仕組みと税務処理ルールをお伝えします。

「課税の繰り延べ」の仕組み

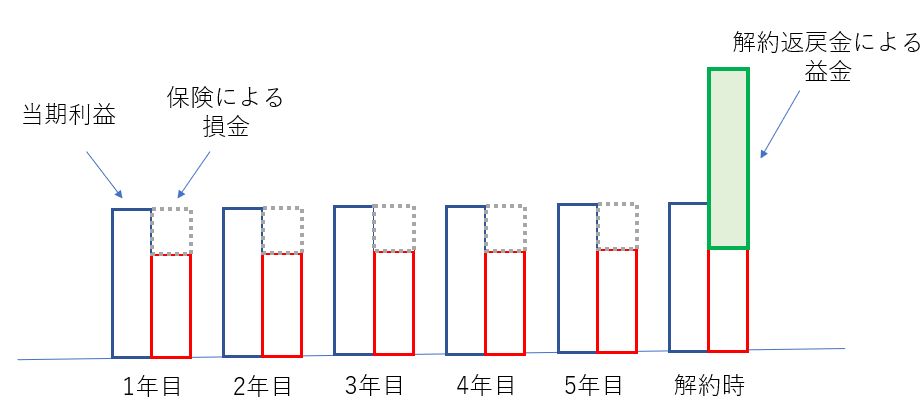

生命保険を使った「課税の繰り延べ」は、次のような構図で実行されます。下記のイラストをご覧ください。

仮に、年100万円が損金になる定期保険に、満期:5年目(解約返戻率100%)で加入したとします。その場合、契約して5年間は毎年100万円損金を増やすことが出来るため、相応の法人税が減少します。

ところが満期時の解約返戻金は益金になるため、丸5年経過後に解約したところで、これまで繰り延べしてきた法人税が一気に加算されます。

1年目~5年目まで計5年間、毎年100万円を支払い続ければ、毎年100万円の損金を増やす効果がありますが、満期5年(解約返戻率100%)のタイミングで解約すると、解約返戻金は500万円。

支払保険料が5年に渡って全額損金計上されていたら、この500万円は全額益金です。

つまりプラスマイナスゼロで、何も考えずに解約してしまえば加入した意味がありません。

ですから、このような「課税の繰り延べ」タイプの法人保険をうまく活用するには、出口戦略を準備しておくことが不可欠です。

出口戦略の一例としては

- 解約時期と役員退職金の支給タイミングを合わせる

- 解約年度に多くの損金を期待できる船舶や航空機などのオペレーションリース(匿名組合)に出資する

- 国に認められた一括償却可能な投資する

などが考えられます。

保険に加入するだけで「節税」は出来ないことを踏まえて、次に2023年現在の生命保険の税務処理ルールを見ていきましょう。

【2019年から】生命保険の税務処理ルール

法人保険で最もよく使われる定期保険において、支払保険料の税務処理ルールはピーク時の解約返戻率に応じて4つの区分に分けられています。簡易的に表記すると、概ね以下のようになります。

シンプルに言えば、「解約返戻率が高くなるにつれて資産性が高くなるのだから、そのぶん損金性は低く・資産計上の割合は高くなる」というルールになっています。

【2021年から】名義変更プランの新ルール

2021年3月、国税庁が生命保険会社にある通告を実施しました。

通告の内容は、「低解約型の逓増定期保険の契約者を法人から個人に切り替えて、税負担を抑える手法(通称:名義変更プラン)を規制する」というものです。

名義変更プランとは、契約時から数年は解約返戻金が低く抑えられている商品ならではの特徴を使って、解約返戻金が低い内に名義を法人から個人へ変更するスキームです。

そして解約返戻金が高くなったときに解約することで、個人が解約返戻金を受け取ることができ、その解約返戻金は一時所得と見なされたため、税務上とても有利だったのです。

しかし2021年の規制強化によって、解約返戻金が低い状態で名義変更することが抑制され、「名義変更プラン」は事実上、封じられました。

法人保険で節税をおすすめしない5つの理由

ここまで法人保険に加入しただけで節税にはならないと解説してきました。

しかし、それでも経営者の多くからは法人保険に節税効果を期待する声が非常に多いのが実態です。その実態が「課税の繰り延べ」とはいえ、法人税の支払いを将来に先送りできれば、会社にキャッシュを多く残せるので、それは意味があるのではないか?という声もよく聞きます。

私も一経営者として、「会社に少しでもお金を残したい」「余計な支出をできるだけ減らしたい」という切なる気持ちは大いに理解できます。

それでも数ある理由から、当社では節税目的の保険加入はおすすめしていません。ここからは改めて、その理由を具体的に論じていきます。

理由1.安易な「課税繰り延べ」は資金繰りを悪化させる

「法人税の支払いを将来に先送りできれば、会社の資金繰りが良くなります」

これは昔から言われている、もっともらしい営業トークですが、本当でしょうか?

具体的に解説していきましょう。

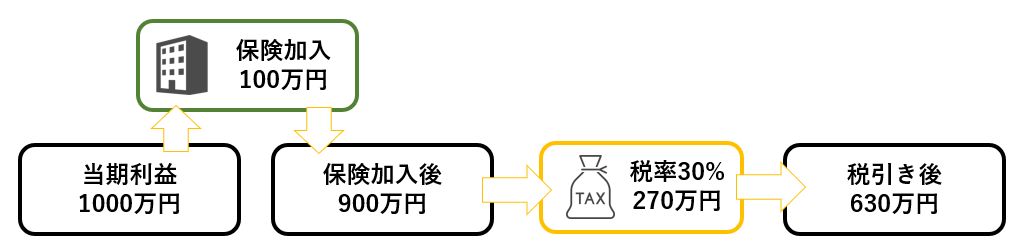

仮に、1年間の利益が1000万円で、同額の1000万円のキャッシュを持っている会社があるとします。この会社が決算で法人税を支払った場合、法人税30%とすると300万円ですので、手許には700万円のキャッシュが残ります。

さて、この会社が決算前に「節税対策になるから」と全額損金になるタイプの保険に加入して、保険会社に100万円を支払ったとしましょう。すると保険加入後の会社の利益は900万円となります。法人税30%とすると270万円です。先ほどのケースよりも法人税額が30万円減りました。

しかし忘れてはいけないのは、先に保険会社に100万円のキャッシュを支払っている事実です。会社は保険会社に100万の保険料を支払って、手残りの900万円から270万の法人税を支払います。だから手許には630万円のキャッシュしか残らないことになります。

保険に加入しない場合には、税引き後700万のキャッシュが残るのに対し、保険に加入した場合には630万円のキャッシュしか残りません。

これはとても単純化した例ですが、生命保険に加入した方が、会社内の預金残高は減ってしまうことがわかると思います。短期的にみれば、会社内のキャッシュは減少することになってしまいますね。

従って、『安易な「課税繰り延べ」は資金繰りを悪化させる』と言っていいでしょう。

理由2.昔と比べて「課税繰り延べ」効果が薄くなった

上記で例示した「全額損金になるタイプ」の保険ですが、かつて2012年頃まで、ある保険が一世を風靡した時代がありました。それは、「全損型の逓増定期保険、法人がん保険」と呼ばれたタイプの保険です。具体的には、以下のような特徴がありました。

- 支払保険料は全額損金計上できる。

- 被保険者が死亡した場合、数千万円~1億円以上の保険金が支払われる。もしくは被保険者ががんになった場合、数百万円~1千万円以上もの給付金が支払われる。(がん保険の場合、2年以上経てば再発でも支払い対象になる)

- ピーク時の解約返戻率は商品によるが、だいたい95%~110%ほど。

- 解約返戻金ピークまでの期間が、契約後5年~25年ぐらいまでと長い。

かつての法人保険には税制面でも保障面でも、経営者からすれば相当使い勝手が良い、言わば“お宝保険”が多数存在した訳です。とはいえ、これらの保険も加入しただけでは節税にならない・課税繰り延べに過ぎないという、ここまで述べてきた特徴は同じです。

しかし仮に、「全額損金計上できて解約返戻金のピーク時まで25年」という長期契約だったらどうでしょう。この契約の財務上の効果は、「25年間も課税が繰り延べられる」ことに他なりません。

25年後のピーク時まで解約しない前提であれば、「保険加入=25年後の解約まで課税を繰り延べられる」ということになりますね。

毎年、必死の思いで会社にキャッシュを残すべく日々奮闘している経営者からすれば、もし25年間も課税を繰り延べできるとしたら、それは感覚的には節税と同じようなものかもしれません。

このような過去の“お宝保険”と比較してしまうと、今の保険は相対的に課税繰り延べの効果が薄くなっていることが否めない事実です。

理由3.保障性がイマイチな保険が多い

「課税繰り延べ」目的で保険を検討するとしたとき、いま主流な保険は

災害保障重視型の定期保険

というものです。

この「災害保障」というネーミングが付けられた保険は、その保障性において注意が必要な保険です。

このタイプの保険の特徴は、簡単に言うと「保険加入後、一定期間(だいたい10年間)は、満額の死亡保険金額が払われるケースが事故死や突然死などに限定される」というものです。

若い方であれば、疾病を患って闘病の末に亡くなるのは、ごく稀なケースかもしれません。しかし、「災害保障」というタイプの保険は、「会社経営者に起こる不測の事態(死亡)に備えるための保険」なのに、その要件を満たせない場合がある保険だということです。

そのぶん「保険料が割安」「高額な保険金が設定できる」「健康状態に不安がある方・高齢者でも入りやすい」というメリットがあります。しかしそれは「事故死や突然死などではない、病死などの場合だと保険金が満額払われない」という、保障が限定されていることゆえです。

加入時にはそういう保険だと理解していたとしましょう。それでも、もし万一の事態が起こってしまったとき、長いこと加入していたのに結果役に立たない保険だったとなれば、その後悔は悔やんでも悔やみきれないものになるでしょう。

筆者は、実際にそうした事例を何回も目の当たりにしています。だからこそ意図的に保障が抑えられている商品は、要注意だと実感しています。

もし「災害保障」という名称が付いた保険を提案されたら注意してください。「加入しやすい保険です」というセールストークを耳にしたとしても、惑わされないように気を付けましょう。

理由4.解約返戻率の高い期間が限定的

以下の表をご覧ください。これは、「利益対策」として2023年現在よく提案されているピーク時の解約返戻率:70%超~85%以下/4割損金型の保険の一例です。

被保険者:50歳男性 保険金:4億円 保険種類:災害保障重視型の定期保険

年額保険料:1073万円

この保険に加入すると、1年目~4年目まで解約返戻金(率)が徐々に上がっていき、契約5年目~10年目まで約85%でピークの状態が続きます。そして、その後の解約返戻金(率)は徐々に下落していき、最終的にはゼロになります。

この推移を見れば、契約して5年目~10年目に解約して資金を取り出せれば合理的な活用法になるということが分かりますよね。問題は、そのシナリオ通りになればいいですが、果たして会社の資金計画上、想定外のことが起こった時にどうなるかということです。

例えば近年だと2020年~21年頃、コロナ禍による売上急落、資金繰り悪化に直面した会社がほとんどでした。そのときにこのタイプの保険を導入していたケースでは、解約返戻金(率)ピーク前の解約を余儀なくされる事態が続出しました。

商品性というより経営における不確実性の問題ですが、往々にして当初の予定どおりにいかないことがあるので注意が必要です。解約返戻金のピーク時期がわずか1~2年など極端に短い保険を勧められた場合には、特に気を付けてください。

理由5.(特に重要!)金融庁や国税庁による規制強化が進行中

最後にして最大の問題が、ここ数年の国主導の「節税」への規制強化です。ここまで2019年、2021年と、2回に渡って「法人保険に関する税務上のルール変更」という形で、規制強化が行なわれてきたことを記してきました。

実は更に2021年以降、金融庁は「節税」目的の販売を行なってきたとされる生命保険会社への監視を強化しています。具体的には、以下のように報じられています。

2022年2月 エヌエヌ生命、SOMPOひまわり生命保険、FWD生命保険の3社に保険業法に基づく報告徴求命令

2022年7月 マニュライフ生命保険に業務改善命令が発動

2023年2月 エヌエヌ生命保険に業務改善命令が発動

これらは主に生命保険会社の商品開発や販売などに関する規制強化です。よって契約者に直接影響するものではありません。しかし、これから先は分かりません。

なぜなら2021年の「逓増定期保険の名義変更プランにも新ルール」適用において、これまでまったく想定されていなかった「過去に遡及する」ルール変更が適用されたためです。

一般的に税制改正は、納税者に将来不安を与えないようにする必要があります。だから、あるXデーを決めて、それ以降についてのみ税制改正が適用されるという「入り口規制」が取られること殆どです。

ところが2021年の規制強化は、その前の2019年のルール改正時までを遡及して適用されるものでした。つまり後からはしごを外される「出口規制」の前例が出来た訳で、国税庁の匙加減で今後も同様の「出口規制」が新たに追加されても全くおかしくありません。

これらの規制強化は、「節税」やったもの勝ちは許さないという姿勢を鮮明にしているように思えます。

そんな傾向を踏まえると、これから今の税制を前提に「節税」目的で本来必要性がない商品に会社の資産を投じることは、将来を考えると大きなリスクです。

「節税」目的の投資を許さないという動きは保険に限りません。保険以外の分野においてもここ数年だけで

- 海外不動産投資

- ドローンレンタル

- LEDレンタル

- 建設資材の足場レンタル

- 仮想通貨マイニング

- コインランドリー投資

といった比較的新しい節税手法が次々に封じ込められています。

法制度の隙間を巧みに突いて誰かが新しい節税手法を考案し、税務当局が潰す・・こんなイタチごっこが続いています。こういった手法にも前述の出口規制が適用されたらどうでしょう。

節税になるからと安易に加入した場合、泣き寝入りするしかない事態も大いにありえるのではないかと思います。このような現状を踏まえると、「節税」を目論む行為そのものが、時代にそぐわなくなってきていると言わざるを得ません。

そう考えると、税効果はなくても「確実な保障」「現金化の柔軟性」「資産運用」など複数の効果が見込める資産価値が高い保険のほうが、よほど安心と言えるのではないでしょうか。これからの時代に保険に求める役割と目的、必要性をよく検討してください。

法人保険で「節税」を後悔した実例3選

ここからは法人保険活用の失敗をこれ以上増やさないために、弊社で実施している保険相談へお越しになるお客様やご契約者様の中で、節税を目論んで後悔された事例をご紹介します。ぜひご覧ください。

事例1.全損型の保険に加入後、わずか数年後に資金難で解約に追い込まれたJ社

J社は社歴10年ほどの若い会社ですが、主業のホテル事業がインバウンド需要の高まりを追い風に2010年代後半、急成長を遂げていました。社長は、財務状況が一気によくなったことにより利益対策の必要性を感じていました。

とはいえ、変な対策はしたくないからということで顧問税理士に相談し、紹介された大手保険代理店の営業マンから2018年に、当時もっともよく販売されていたN生命の全損型保険に加入しました。

同保険の推移を見ると、はじめの数年間は解約返戻率がかなり低い点は気になったものの、2018年当時までのJ社の過去収益および今後の売上予想は、訪日観光客の伸びとほぼ比例していました。

過去の決算書等から税理士・保険の担当者に意見を求めたところ、今後もよほどのことが無い限り「保険料の支払いが会社の経営に大きく与える影響はない」と言われ、「それならいいか」と納得して契約されたそうです。

ところが、2018年、2019年と順調に推移したものの、2020年にコロナ禍が事業を直撃。

2020年の売上はなんと前年比9割減です。コロナ禍の緊急措置により保険料の払い込みを一定期間免除される特例が適用されたものの、保険料負担そのものは変わらず重荷となり、契約わずか3年でやむなく解約する事態に・・・

解約時の返戻率は約70%。不幸中の幸いにも喉から手が出るほどキャッシュが欲しい状況下に、その解約返戻金で窮地を脱し事なきを得ることが出来ました。しかし、落ち着いて考えるとJ社の社長は、「保険加入の目的を間違えた」と言います。

実は契約前、複数の保険提案を受けて悩まれたJ社の社長。その選択肢の中には、損金割合は低いものの、契約初年度から解約返戻率が80%を超えて、契約3年目には90%近く上昇するタイプの保険もあったそうなのです。

そういったタイプを選ぶことも出来たし、よく考えてみれば当時、無理に保険加入を必要性もありませんでした。資金繰りが苦しくなるケースを想定せず、「目先の税負担が減るならいいか」と安易に決めてしまったことを、後からとても後悔されたそうです。

その後、2021~2022年に事業再構築でV字回復を遂げたJ社の社長は、弊社のオンライン相談にアクセスして頂き、法人保険を再検討することに。

いろいろ検討された結果として、

- ローコストで大きな保障が取れる掛け捨て型の保険

- ピーク時の解約返戻率が150%以上になる資産性の高いタイプの保険

の2種類を選択。「節税」とはまったく無縁の保険に再加入されることになりました。

【参考記事】

事例2.「過去に遡及」する税制改正の憂き目にあったB社

役員報酬を上げてもそれに比例して増える所得税負担が大きすぎる・・・と悩んでいたB社の社長。

過去にさまざまなバリエーションの法人保険を使っていましたが、解約返戻金(率)のピークが20年以上先と長期的なものばかりだったため、もっと短期的に有効な節税策がないものかと探していました。

そこで、5年程度で支払期間を終えられて、個人名義に移して所得税負担も下げられると知った「名義変更プラン」が自分に合っていると感じ、具体的に検討を開始。税制変更リスクがあると理解しつつも、2020年に名義変更プランに加入されました。

ところが加入した矢先の2021年、前述のとおり過去に訴求する「出口規制」の税制改正が適用に。

名義変更が封じられてしまったことで先行きに大きな不安を抱え、弊社の保険相談に予約して頂きました。

B社の社長はその後、名義変更プランの保険はそのまま法人契約を継続されることと割り切り、出口戦略を明確に。弊社おススメの外貨建て保険・変額保険で大きく資産を増やすポートフォリオに変更されました。

事例3.予定どおり保険契約が推移し、結局なにも「節税」にならなかったO社

かつて「節税になりますよ」という営業トークにほだされ法人保険に加入したものの、すっかり忘れてしまっていたO社の社長。

顧問税理士の変更を機に会社の資産棚卸しをしていたところ、

- 節税タイプの保険に加入している事実

- あと2年ほどで解約返戻金(率)がピークになるため、対応策を検討しないといけない状況

だと聞いて、慌てて法人保険見直しを検討し始めました。

件の顧問税理士が弊社の提携先だったご縁で、弊社の保険相談にお越し頂きました。

既契約の状況をお伝えして対応策を協議した結果、1本の法人保険を3期に分けて部分解約して会社に取り込むことに。

結果として、加入していた保険は解約返戻金(率)のピーク時期を超えることなく解約して、解約返戻金を取り出すことが出来ました。

しかし「何のために保険化するか」という出口戦略が不明確だったため、結局なにも「節税」にはならずモヤモヤだけが残ってしまう結果になり、後悔されたそうです。

ここまでご紹介した事例に共通するのは、以下の3点に集約されます。

- 営業マンの営業トークを鵜呑みにしてしまったこと

- 「節税」にこだわり過ぎてしまったこと

- 「節税」目的以外の法人保険の活用法について、検討を十分に行わなかったこと

これから法人保険の活用を検討している経営者は、この3点に当てはまっていないか、今一度確認をする必要があるでしょう。

法人保険活用に失敗しないためにお伝えしたい、ただ1つのこと

法人保険の活用は本来、会社の経営上のリスクを減らし、財務基盤を強固にして安心を得るために行うものです。しかし現状は、節税が目的化した法人保険に安易に加入して、後悔している経営者が後を絶ちません。

法人保険の活用で失敗しないために弊社がお伝えしたいのは、先ほどからお伝えしているとおり、「法人保険で節税は出来ません。だから、節税目的の保険加入はやめてください」ということです。

法人保険で後悔する経営者の多くは、「保険営業マンの言うことに100%納得したわけではないし解約時の課税をどうするかという問題はあれども、一定期間は課税を繰り延べられるし、まあいいか」という気持ちで取り組んだ人たちです。

ここでよく考えていただきたいのは、自社の経営上、節税が本当に必要なのか?ということです。

課税繰り延べの効果によって、その年の法人税額が数十万円~数百万円、下がることがそれほど重要でしょうか?

多くの経営者は

「今期はなんとか利益が出たが来期以降はどうなるか分からず不安だ」

「だからこそ、不測の事態に備えて手元にキャッシュをできるだけ多く残したい」

という思いで、節税を考えているはずです。

つまり「節税」は目先の税額を減らす目的ではなく、「将来の経営危機やビジネスチャンスに備えて、可能な限りキャッシュを残す」という目的のための一手段に過ぎない、ということでしょう。

目的と手段をはき違えるべきではありません。

法人保険の上手な活用法とは、その対策をした方がトータルで手元の資金が増えることに加えて、加入時の保障・緊急時の備えなど、いくつもの複合的な役割を兼ねられる、柔軟なものであるべきです。

節税保険のセールストークでは、「当面の税金支払いを抑えることで手元のキャッシュを残せるので、何かあった時にも安心です」というフレーズがよく用いられます。

しかし実際には、節税保険に加入することによって税効果以上の金額を外部に支払い、有事に中途解約をすれば目減りするリスクを背負い込むことになってしまうのです。それが時には企業の存亡を危うくすることすらあります。

であれば、不確実な将来に備える対策としては、意味がないどころか全く逆効果ですらあるのではないでしょうか。

過去に一世を風靡した「節税保険」ですが、経営者の感覚も、今の時代にあわせてアップグレードしていくべきだと思います。

おすすめできるケース

ここまで「節税目的の保険」はおすすめしないとお伝えしてきましたが、一部おすすめできるケースもあります。

例えば、一部の極端に保障性が高いタイプの保険は、経営者のリスク対策の法人保険としておすすめできます。典型的なのは、「がんになった場合に2億円の保障」が付いているものなどです。血縁にがん罹患者が多い方にとっては、とても安心でしょう。

「有配当型」「団体割引が適用されるタイプ」など、表面上の解約返戻金(率)よりも、実際に解約したときのリターンが大きく取れるタイプも、うまく使えれば良いですね。

ただし、これらはごく例外的な存在で、法人保険にかなり精通した専門家によるアドバイス・サポートがなければ使いこなすのは難しいかもしれません。

経営者それぞれの考え方や悩み事、ニーズを的確に理解できる見識や、豊富な経験のある専門家に相談したいところですが、そういった専門家は絶対数がかなり少ないため、優秀な担当者に巡り合えたら非常に幸運です。

このような専門家選びは、必ずしも大手であれば安心・業界経験が長いから大丈夫という話でもないので難しいところですが、「フィーリングが合う、信頼できる専門家選び」ができるかどうかが、法人保険活用の成否を分ける大きなポイントになるでしょう。優秀な「法人保険の専門家」への相談を強くお勧めします。

さいごに

法人保険選びの結果は、いつか必ず自分に戻ってきます。

節税になると言われたから、よく知る経営者もやっているから、銀行で勧められ断りにくいから、などの理由で意思決定せず、幅広い観点から法人保険活用を検討してみることをおすすめします。

当記事がご参考になれば幸いです。最後まで読んでいただきありがとうございました。

【経歴】

1979年生まれ 京都市出身。

同志社大学経済学部卒業後、日本ユニシス株式会社(現BIPROGY 株式会社)入社。一貫して金融機関向けITシステム開発業務に携わる。

金融システム開発の現場で、2007年~2009年頃のリーマンショックによる経済の大混乱、強烈な景気後退、資産の激減などを目の当たりにする。

その経験から、「これからの日本人の合理的な資産形成・防衛に、正しい金融リテラシーが絶対に必要」という強い思いを持ち、2011年4月 株式会社トータス・ウィンズに入社。

中小企業に特化したリスクマネジメント対策のコンサルタントとして、500社以上の中小企業、1,000人以上の保険相談業務に携わる。2015年、代表取締役就任。

法人保険活用WEBサイト『点滴石を穿つ』を運営する一方で、法人向け保険代理店として、東京都中央区を中心にコンサルティング活動を行なう。

【趣味】

美術館巡り、千葉ロッテマリーンズの応援

【自己紹介】

中小企業向けの金融商品が数多ある中で、わたしは一貫して『100%顧客優位な商品選び』をポリシーに中小企業経営者向けの保険活用プランニングを行なってきました。

これまでのキャリアでの最大の学びは、『お金やお金の流れに関する知識や判断力=「金融リテラシー」は、私たちが社会の中で経済的に自立し、生き抜くために必要不可欠』ということです。

そして金融・保険に携わるプロとして、何よりお客様に対する誠実さ・真心・信頼関係より大切なものはないと考えています。

皆さんが安心して納得できる金融商品選びができるよう、わかりやすい記事を書き続けることで貢献していきます。