オペレーティングリースとは?節税の仕組みを分かりやすく解説

公開日 2022年8月8日 更新日 2023年3月15日

「法人税の節税スキーム」は色々ありますが、「導入すれば、すぐに数千万円以上の大きな損金を作れる」という即効性で人気が高いのが、オペレーティングリースです。

「オペレーティングリース」では一般的に、払い込んだ数千万円~数億円の費用の70%~80%程度の金額を、リース契約を締結した期の損金に算入することができます。

その反面、

・加入中は中途解約が出来ないために投じた資金が一切取り出せない

・為替の値動きによっては元本割れする

等の大きなリスクも存在するため、導入には慎重を期す必要があります。

この記事では、「オペレーティングリース」の全体像や節税になる理由、活用方法などについて詳しく解説していきます。

目次

オペレーティングリースの全体像

オペレーションリースとは、航空機・船舶・コンテナなどのリース契約に対して出資することで、減価償却や運用益、売却益などの損益を得られる一連のリース取引を指します。

通常のリース取引は、リース会社が対象の物件を購入した後、そのまま借り手(法人や個人)に貸与して、物件価値に所定の金利を上乗せしたリース料を徴収するという仕組みです。

これに対してオペレーティングリースは、通常のリース取引で扱うのが難しいような、航空機や船舶といった数十億円以上の投資を必要とするような大型資産の取引で活用されます。

オペレーティングリースの基本的な仕組み

オペレーティングリースの基本的な仕組みは、以下のようになります。

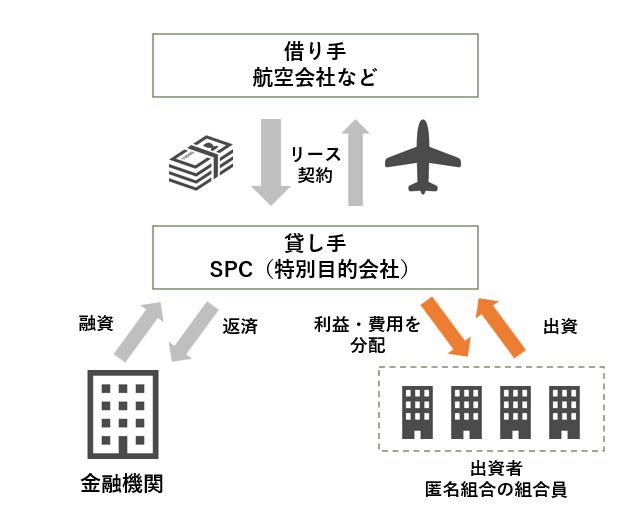

オペレーティングリースの出資者(法人投資家)は、「匿名組合契約」を通じて借り手(航空会社や海運会社など)に出資します。

それぞれの匿名組合員(各出資者)は、互いにその存在を知らないまま、ひとつのオペレーティングリース案件に共同出資します。

リース会社によって案件ごとに設立されたSPC(特別会社)が、出資者からの出資額に加えて、金融機関から多額の融資を受け、数十億円~数百億円といった高額な航空機や船舶などの物件を購入します。そして、航空会社や海運会社などの借り手にリースし、リース料を受け取ります。

オペレーションリースでは、物件の購入代金の減価償却は定率法で行われるため、初年度に巨額の減価償却費が計上されます。一般的には、その減価償却費がリース料の収益を大きく上回りますから、その分が損失として出資者へ分配されます。

この仕組みにより、オペレーションリースの出資者は、出資した金額のだいたい70~80%を初年度に損金算入できるのです。

以上が、オペレーティングリースの基本的な仕組みです。

オペレーティングリースの特徴

最低でも数千万円以上の出資が必要

オペレーティングリースの出資額は、リース案件や組成事業者によって全く異なります。

出資額が小さいケースだと、1口1,000万円から出資できる事業者・案件があるようですが一般的にはだいたい1口3,000万円~5,000万円からで、それ以上出資したければ1,000万円単位で上乗せできる仕組みになっています。

特定のタイミングで一時払い

出資者の意向と案件の募集条件が合えば、大きな利益がでた期に億単位のお金を出資し、巨額の損金を作ることもできます。

オペレーティングリースの支払いは1回・一時払いのみなので、翌年度以降のキャッシュフローには影響が出ません。

ただし、オペレーションリースはいつでも出資できるというものではありません。航空機や船舶といった現物を必ず伴う取引になるため、リース会社が募集しているタイミングでのみ出資可能です。同じ条件での募集は2度とありません。

リース期間/リース収入・分配金

オペレーティングリースは、物件のリース期間が長いことも特徴です。例えば航空機のリースの場合、だいたい8年から10年ぐらいが一般的です。

リース期間中、航空会社などが支払うリース料から匿名組合の運営コストを差し引いた金額を口数で割った金額が、出資者に分配金として還元されます。したがってリース取引を開始した時点から、リース期間中には一定額の収入が発生します。(分配金が発生しないリース契約もあります。)

また、リース期間終了後、物件を売却して発生した利益は、出資者に分配されます。リース契約に寄りますが、最終的に出資額の 100%以上の額が戻ってくるケースが多くなっています。

オペレーティングリースの一例

以下は航空機オペレーティングリースの一例です。

リース期間:10 年

損益が分配される日:各年の 9月末日

出資額:100万ドル (1億3,500万円)

初年度損金算入額:約1億800万円 (80%)

2 年目損金算入額:約2,700万円 (20%)

リース期間終了後に返ってくる金額:110万ドル(1億4,850万円 /110%)

※表の単位:円

※為替レート:1米ドル=135円とする

この例だと初年度に100万ドルを出資すると、その約 80%が損金算入されます。日本円に換算すると、初年度に1億3,500万円を出資して約1億800万円の損金が作れることになります。

法人実効税率 30% とすると、初年度の税軽減効果は 約1億800万円×30%=約3,240 万円となります。

ところが、この例ではリース開始してすぐの初年度、2年目で減価償却が終わるのが分かりますね。よって節税効果は2年間に限定されますが、リース期間は10年間です。

リース契約終了後には、出資額の 110%、1米ドル =135 円で換算すると1 億4,850万円がキャッシュで戻ってくると同時に益金に算入され、課税されます。

従って、リース期間終了後に計上される売却益・運用益をどうするか?か課題となります。

何もしなければ法人税の課税が10年後にずれるだけですから、予め出口戦略を慎重に考えておかねばなりません。

オペレーティングリースに向いている会社の活用例

オペレーティングリースは、突発的な利益対策に大変有効です。

しかし最低でも数千万円以上の現預金が必要となるため、活用できる会社は運転資金に余裕がある会社に限られますし、リース期間満了後の出口戦略とセットで考えなければ「ただの課税繰り延べ」になるだけで、意味がありません。

以上を踏まえ、オペレーティングリースに向いているといえるのは、以下の条件に合致するような法人です。

- 今期、数千万円単位の経常利益を計上する見込みである

- 現預金で5千万円以上の余裕資金がある

- 近い将来に事業承継が発生する見通しで、自社株式の評価額引き下げを行いたい

一例として、「オペレーティングリースによる節税」、「事業承継」、「現社長の退職金準備」の3つの効果を狙ったケースを考えてみましょう。

<オペレーションリース開始時>

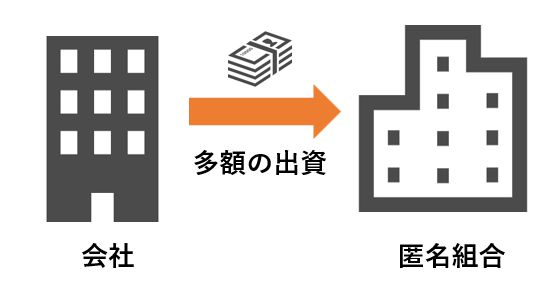

(1)オペレーションリース契約により会社から匿名組合へ多額の出資をして、初年度、2年目に大きな損失を出します。

(2)その損失によって利益が大きく圧縮され、会社の純資産が減り、自社株の評価額が下がります。

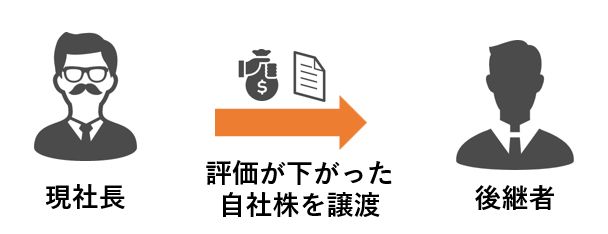

(3)そのタイミングで、評価額が下がった自社株を、後継者へ譲渡(売買)します。

この方法を使えば、短期間で株価を大きく下げることが理論上可能ですから、譲渡時の自社株譲渡に掛かるコストを引き下げられます。

具体的には、

- 現社長の譲渡所得税負担

- 後継者の自社株購入負担

をそれぞれ下げることが可能です。

<オペレーションリース期間満了時>

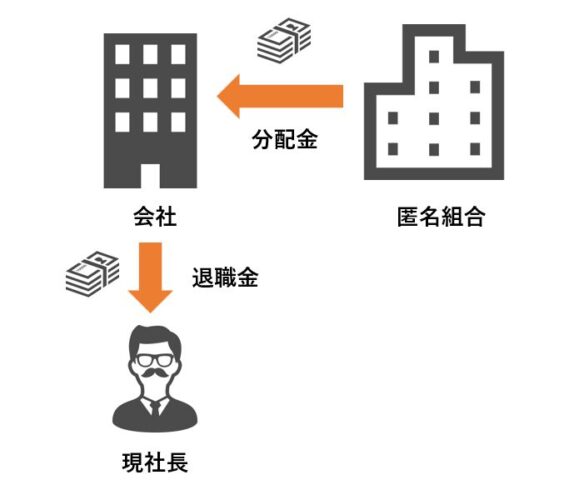

(4)リース期間満了時には、匿名組合からリース物件売却で得た利益の分配金が支払われます。

(5)支払われる分配金を現社長の退職金の原資に割り当て、この段階で後継者へ事業承継します。

「分配金による収益発生」と「現社長への退職金支払い」を同じ期内で相殺すれば、ここでもまた節税が見込めます。

事業承継の最大の問題のひとつである「自社株の譲渡」において、「いかに評価額を引き下げるか」は重大なポイントです。

中長期的に事業承継に取り組む予定があり、余裕資金が潤沢でタイミングが合えば、オペレーティングリースの積極的な活用が有効です。

オペレーティングリースで必ず押さえておくべき3つのリスク

オペレーティングリースの重大なリスクは、以下の3つです。

オペレーティングリースの重大なリスクは、以下の3つです。

- リース資産の価値低下、リース先企業の倒産リスク

- 元本割れのリスク

- 中途解約できないリスク

リース資産の価値低下、リース先企業の倒産リスク

リース事業は、特定のリース先企業に一定期間資産を貸すことにより一定期間、安定したリース料が得られるのが特徴です。

しかし、リース資産が現物である以上、何らかのトラブルや破損事故などにより、その資産価値が下がるリスクは存在します。

例えば、航空機ならテロ、船舶やコンテナは海運事故などに巻き込まれると市場価値が下落するおそれがあります。

またリース先企業の経営不振や倒産などによりリース料を受け取れなくなった場合には、収益を確保できなくなり、最悪の場合は出資金を回収できない可能性もゼロではありません。

元本割れのリスク

オペレーティングリースは、期間終了時に為替が円高ドル安に進行していた場合、元本割れするリスクがあります。

これは、オペレーティングリース契約のほとんどが米国ドル建てとなっているためです。売却時に円高ドル安が進んでしまった場合、その分、売却時に日本円に換算したときの収益が少なくなります。

中途解約できないリスク

オペレーティングリースは中途解約ができません。よって出資した資金はリース期間中、凍結されることになります。

航空機の場合、リース期間は通常8年~10年ほどです。ということは初年度、次年度に減価償却が終わったあと、向こう6年~8年間は、出資した数千万円以上の資金を社外に寝かせたままにせざるを得なくなるのです。

この間に東日本大震災やコロナ禍のような、不測の事態が起こって現金が必要になったとしても、オペレーティングリースに出資した資金には頼ることができません。

これらのリスクを踏まえてでも、貴社にとってオペレーティングリースに投資する価値があるか。じっくり検討する必要があるでしょう。

手元にキャッシュを残しながら利益対策し、万が一の時に備えられるのは法人保険

オペレーティングリースは、ひとつの案件(一括払い)で大きな利益繰延ができる反面、中途解約できないために出資金が期間満了まで戻らないという大きなデメリットがあります。

そのデメリットを補うことができるのが、法人保険です。

法人保険であれば、キャッシュをコントロールしながら利益対策を実現することができますし、万が一のときには解約や契約者貸し付けなどで、すぐに資金を取り出すことができるというメリットもあります。

うまく活用すれば、相互のメリット・デメリットを補うことが可能ですが、両方のメリットを最大化させるためには、専門家に相談することをおすすめします。

特にこの記事で解説したような、利益対策・事業承継・退職金準備を兼ね備えたやり方で進めたい場合、本当にその方法がベストなのか、他の方法はあるのか等を判断するために専門家の知恵を上手に使いましょう。

当社では、事業承継に特化した税理士やリース会社、MBAコンサル企業などのパートナーと連携してご相談に応じます。利益対策や事業承継をにらんだオペレーティングリースの活用をお考えでしたら、お気軽にお問い合わせください。

まとめ

オペレーティングリースの活用は、出資者とすれば初年度に出資額の約70~80%を損金にできて支払いも一回で済むため、大きな利益が出て余裕資金がある法人の決算対策には、大変有効なスキームです。

ただし、リース終了後に出資額以上の分配金が返ってきて益金に算入されるため、その出口対策の準備が必須です。

突発的な利益対策としてもさることながら、将来を見据えた事業承継・退職金準備の手段としても活用できれば、さらに効果的です。

リスクを伴う投資になるため、8年~10年といった長期的な会社経営上ふさわしいかどうかよく検討する必要があります。くれぐれも慎重な判断のうえで、導入是非をお考え下さい。

当記事がご参考になれば幸いです。最後まで読んでいただきありがとうございました。

【経歴】

1979年生まれ 京都市出身。

同志社大学経済学部卒業後、日本ユニシス株式会社(現BIPROGY 株式会社)入社。一貫して金融機関向けITシステム開発業務に携わる。

金融システム開発の現場で、2007年~2009年頃のリーマンショックによる経済の大混乱、強烈な景気後退、資産の激減などを目の当たりにする。

その経験から、「これからの日本人の合理的な資産形成・防衛に、正しい金融リテラシーが絶対に必要」という強い思いを持ち、2011年4月 株式会社トータス・ウィンズに入社。

中小企業に特化したリスクマネジメント対策のコンサルタントとして、500社以上の中小企業、1,000人以上の保険相談業務に携わる。2015年、代表取締役就任。

法人保険活用WEBサイト『点滴石を穿つ』を運営する一方で、法人向け保険代理店として、東京都中央区を中心にコンサルティング活動を行なう。

【趣味】

美術館巡り、千葉ロッテマリーンズの応援

【自己紹介】

中小企業向けの金融商品が数多ある中で、わたしは一貫して『100%顧客優位な商品選び』をポリシーに中小企業経営者向けの保険活用プランニングを行なってきました。

これまでのキャリアでの最大の学びは、『お金やお金の流れに関する知識や判断力=「金融リテラシー」は、私たちが社会の中で経済的に自立し、生き抜くために必要不可欠』ということです。

そして金融・保険に携わるプロとして、何よりお客様に対する誠実さ・真心・信頼関係より大切なものはないと考えています。

皆さんが安心して納得できる金融商品選びができるよう、わかりやすい記事を書き続けることで貢献していきます。