どう貯める?!高校入学から大学卒業までに必要な教育資金は、子ども1人あたり平均965万円

公開日 2021年11月5日 更新日 2022年3月14日

新型コロナウイルスの感染拡大を受けた支援策として、政府与党は18歳以下の子どもや若者に現金10万円を一律支給する方針を固めたようです。

これに対して、2020年4月には全国民へ一律10万円支給されたにも拘らずその多くが貯蓄に回り、消費の押し上げ効果は限定的だったとの見方もあります。

ネットでは、効果に疑問符が付く経済対策をなぜいま新たに実行するのか?なぜ子どもに限定されるのか?といった面で多くの不満が出ているようです。

しかしその一方で、長く続くデフレで平均所得が伸び悩む一方で、子どもに掛かる教育費はずっと増加傾向にあることをご存じでしょうか。

義務教育を終えた中学卒業後、高校や大学などに子どもを通わせるにはそれなりに高額の教育費用が必要となりますが、現実問題として平均どれぐらいの費用がかかるのでしょうか?

今回は、「上昇し続ける教育資金対策をどうすべきか」をテーマに解説していきます。

目次

高校入学から大学卒業までに掛かる教育費用は、子ども1人あたり平均965万円

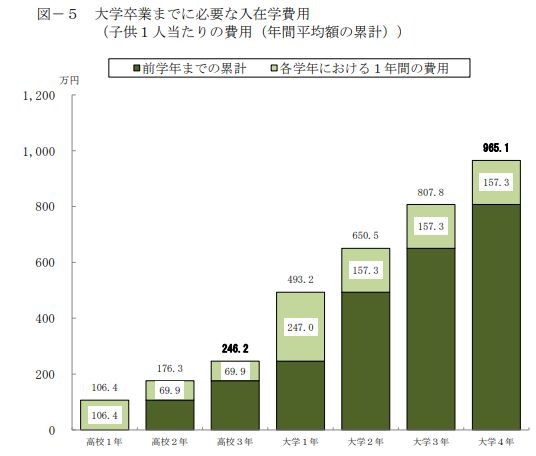

以下の図は、日本政策金融公庫の2020年10月30日「教育費負担の実態調査結果」から抜粋したものです。

出典:https://www.jfc.go.jp/n/findings/pdf/kyouikuhi_chousa_k_r02.pdf

この資料の概要を4点にまとめてみると、以下のようになります。

1 高校入学から大学卒業までにかける子ども1人あたりの教育費用(入在学費用)は 965.1 万円

→主な増加要因は、授業料等の大学の在学費用の増加のようです。

2 世帯年収に占める在学費用(子ども全員にかかる費用の合計)の割合は、全ての年収階層で低下

→子に掛かる教育費については、親の貯金や貯蓄ではまかないきれず、国の教育ローンなどの利用比率が高まっている傾向が顕著になっています。

3 自宅外通学者(1人当たり)への年間仕送り額は平均 90.3 万円と、前年調査(102.3 万円)より 12 万円減少

→自宅外通学者の割合が減少傾向ですね。仕送り額も10%以上の大幅減少となっています。

4 新型コロナウイルス感染症の拡大により、13.7%の世帯で子どもの進路などに影響あり

→進路に影響があった内訳としては、「コロナ禍で進学をあきらめた/学校を退学・休学した/海外留学をあきらめた/自宅以外からの通学をやめて自宅から通学することとなった」などが上位に来ています。

教育費のピークは高卒後、主に大学進学時

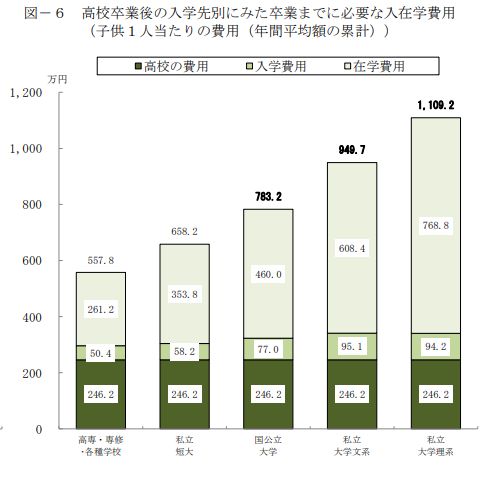

この調査によれば、子ども一人に掛かる教育費用は高卒までなら総額246.2万円で済みますが、高専・専修・各種学校なら557.8万円、私立短大なら658.2万円と一気に跳ね上がることがわかります。

一般大学だと、一昔前のイメージだと費用がかからない印象が強い国公立大学でも783.2万円もの学費負担が発生し、私立となれば900万円を軽く超えて、私立大学文系だと949.7万円、私立大学理系では1000万円すら超えて1109.2万円にもなってしまいます。

その一方で、2020年のこちらの調査によると我が国の大学進学率は過去最高の54.4%に達し、短大など合計で8割越えと言われています。

これらの調査結果をみると、家計の教育費負担は、依然として非常に大きいものだと言えると思います。

むしろ・・・、昔と異なり「国公立大学でも800万円近くの経済的負担が発生する」のですから、実家が貧しくても努力次第で国公立大学を目指すいう進路は、もはや非現実的なのかもしれません。

効率的な教育資金積み立てをどう実現するか?

少子化対策で、2019年10月からは「幼児教育と保育の無償化」、2020年4月からは「私立高校授業料の実質無償化」などによって負担軽減の措置は取られているものの、上述のように高等教育以降の親の負担はとても減ってはおらず、多額の資金が必要となることがわかります。

とはいえ、子ども1人あたりに多額の教育費が掛かるといっても、一般的には学費は一度に必要になるわけではありません。特に大きく費用が掛かる高卒以降の教育費については、ゆっくり時間を掛けて貯蓄していくのが基本です。

だから教育費への備えとは、主に大学進学時にかかる費用を必要な子どもの人数分、進路に合わせて準備しておくことを指します。大学進学時にかかる費用は必要となる時期が分かっているので、そこへ向けてコツコツ積み立てていけばいい。子どもが生まれた時から毎月2万円を積み立てると、17歳の時には400万円以上になる計算です。

一昔前の金利がいい時代であれば、運用が安定した預貯金や学資保険を使ってまとまった教育資金を積み立てるのが王道でしたが、今の超低金利情勢下では全く増えないどころか元本割れが確定しているような商品も出てきている始末ですから、運用益が非課税で増やしていける「つみたてNISA」や「一般NISA」の活用を考えたいところです。

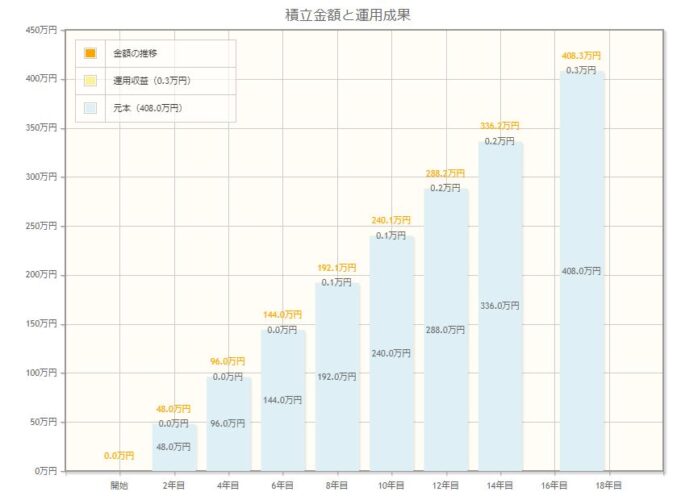

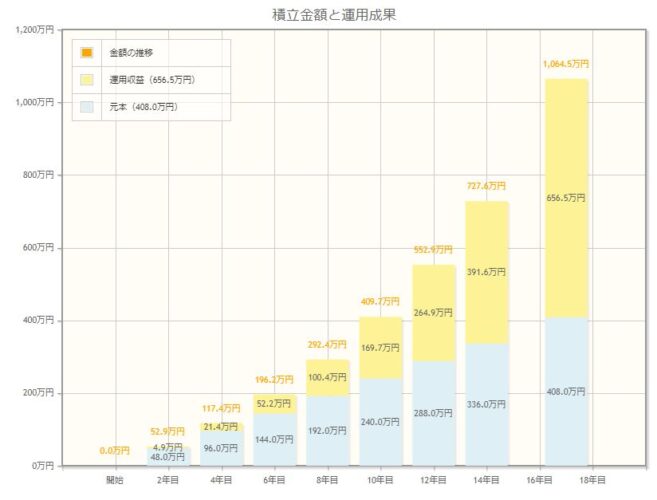

【0歳から毎月2万円/17歳まで】

以下のように増やした場合を比較してみましょう。

- 預貯金で増やした場合(年利0.01%)

- 多少利率の良い学資保険で増やした場合(年利0.5%)

- つみたてNISA(投資信託)で増やした場合(年利5%)

- 理想的な運用成果が見込めた場合(年利10%)

シミュレーションは、金融庁ホームページで公開されているこちらの資産運用ツールを使います。

1.預貯金で増やした場合(年利0.01%)

年利0.01%の定期預金で2万円/月額×17年だと、元本408万円に対して運用収益は僅か3千円で、408.3万円にしかなりません。

2.多少利率の良い学資保険で増やした場合(年利0.5%)

次に、2021年11月現在、国内で売られている最もリターンの良い学資保険でこれくらいになります。

元本408万円に対して運用収益は17.7万円で、運用合計425.7万円です。

比較的マシではありますが、とはいえ・・・、17年もかけて17.7万円しか増えていませんね。

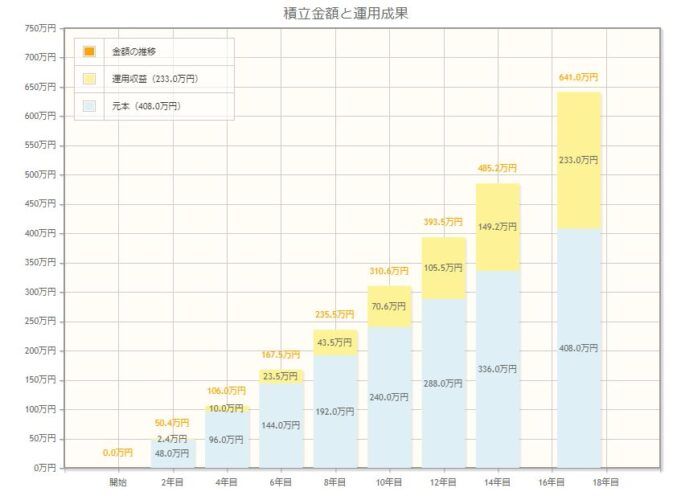

3.つみたてNISA(投資信託)で増やした場合(年利5%)

株式や債券で分散投資をした場合のバランス型投信であれば、概ね5%/年利ぐらいで推移すれば順調な運用成果と言えるでしょう。

この場合、元本408万円に対して運用収益は233万円で、戻りは合計641万円と約157%増となります。

これぐらい増えてくれれば、かなり現実的な選択肢になってくるのではないでしょうか。

4.理想的な運用成果が見込めた場合(年利10%)

年利10%は理想的な目標ですが、人によっては「非現実的な数値」とお考えになるかもしれません。

然しながら米国株や世界株中心の投信であれば、以下の参考記事にあるように、中長期で見た時の年平均10%程度の運用益というのは、さほど非現実的でもないのです。

【参考記事】

もし平均年利10%で教育資金積立が実現出来たらどうなるでしょうか?

元本408万円に対して、1064.5万円もの資金積立が出来ることになります。これぐらい用立てられれば、子どもの志望どおりの学校に進ませてあげられそうですね。

『年利10%の投信』ですが、一例ですが楽天証券で投資のプロや著名なブロガーの方などの投票によって毎年受賞ファンドが決定/公表されているファンドアワードで、最優秀ファンド・優秀ファンドに選ばれているようなものであれば、年利10%超も現実的です。

勿論リスクもあるので絶対ではありませんが、目標値が1000万円とすれば全く金利のつかないところでコツコツ貯めても限界がありますし、やはりある程度は積極的な運用が必要になってきます。

リスクを避けたいのであれば、元本確保型やバランス型などもありますから、投資額・目標額などご自身のニーズ・意向に合うところで設定できればいいですね。

まとめ 時間をかけて計画的に備えましょう

私自身、中学生・小学生の2人の息子の父親として気になり、調べてみました。

コロナ経済対策の一時金も必要でしょうが、少子化対策に本気で取り組むのであれば、学費の恒久的な支援拡充は不可欠だと思います。

うちのふたりの息子を大学まで行かせようとすれば、データ上はこれから2000万円近くの学費他もろもろが掛かることが確実な訳で、気が遠くなりそうですが・・・。

とはいえ、教育費の問題はある日突然発生することではありません。いつまでに幾ら必要そうか?ということがあらかじめ分かっている訳ですから、時間をかけて計画と対策が立てられますね。

始めるなら早いほうがいいですし、いきなり纏まった資金を預けるところから始める必要もなく、小額から少しづつ、分散しながらでいいのです。

長期積立だけではなく、まとまった資金を効率的に運用できる一括払い型のプランも世の中には沢山あります。気になる方は身近な専門家の方に相談するなど、いろいろ検討されてみてください。

ご参考になれば幸いです。最後まで読んでいただきありがとうございました。

【経歴】

1979年生まれ 京都市出身。

同志社大学経済学部卒業後、日本ユニシス株式会社(現BIPROGY 株式会社)入社。一貫して金融機関向けITシステム開発業務に携わる。

金融システム開発の現場で、2007年~2009年頃のリーマンショックによる経済の大混乱、強烈な景気後退、資産の激減などを目の当たりにする。

その経験から、「これからの日本人の合理的な資産形成・防衛に、正しい金融リテラシーが絶対に必要」という強い思いを持ち、2011年4月 株式会社トータス・ウィンズに入社。

中小企業に特化したリスクマネジメント対策のコンサルタントとして、500社以上の中小企業、1,000人以上の保険相談業務に携わる。2015年、代表取締役就任。

法人保険活用WEBサイト『点滴石を穿つ』を運営する一方で、法人向け保険代理店として、東京都中央区を中心にコンサルティング活動を行なう。

【趣味】

美術館巡り、千葉ロッテマリーンズの応援

【自己紹介】

中小企業向けの金融商品が数多ある中で、わたしは一貫して『100%顧客優位な商品選び』をポリシーに中小企業経営者向けの保険活用プランニングを行なってきました。

これまでのキャリアでの最大の学びは、『お金やお金の流れに関する知識や判断力=「金融リテラシー」は、私たちが社会の中で経済的に自立し、生き抜くために必要不可欠』ということです。

そして金融・保険に携わるプロとして、何よりお客様に対する誠実さ・真心・信頼関係より大切なものはないと考えています。

皆さんが安心して納得できる金融商品選びができるよう、わかりやすい記事を書き続けることで貢献していきます。