年2%の国策インフレで「保険」の将来価値が減っていく?対策を解説

公開日 2022年6月27日 更新日 2022年7月22日

あらゆるものの値上げが止まりません。世界的な原材料・資源高によって、私たちの生活圏における様々な物の値段が上がり始めています。

この物価上昇が一時的なものではなく長期間にわたって続いたら、私たちの保険資産はどうなってしまうでしょうか。私たちは、インフレからどう資産防衛していくべきでしょうか?

この記事では、迫りくるインフレに対して

- いま保有している保険資産をどうすべきか

- これから保険に加入する場合はどうすべきか

について解説します。

目次

「現預金」「生命保険」はインフレに弱い

”世界的に生命保険好き”と言われる日本人。ピークよりは減ったものの、それでも現在「一世帯あたり年平均37.1万円の保険料を払っている」というデータがあります(2021年度 生命保険文化センター調べ)

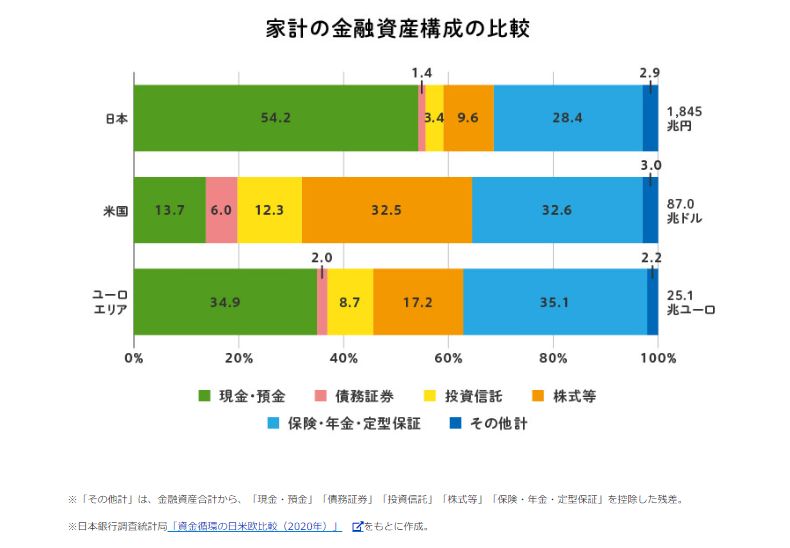

政府は今後、「年2%のインフレ目標達成を目指す」としていますが、大和アセットマネジメントのこちらの記事によると、日本人の金融資産(1,845兆円)の多くを占めているのは現預金(54.2%)に続いて生命保険・年金等(28.4%)となっていて、「インフレに弱い」と言われるこれらの資産で82.6%を占めています。

生命保険には大別して「掛捨型」「貯蓄型」の2種類がありますが、インフレに対しては特に後者の「貯蓄型」が問題です。つい最近まで、「ほとんど利息のつかない銀行預金よりは利率がいいですよ」ということで、預金代わりに貯蓄型の保険に入る方が多くいました。今も大勢いるでしょう。

しかし、インフレ時代に資産を守るにはデフレのときと全く真逆の発想が必要です。「貯蓄型の保険なら安心」という、これまでの発想を大転換する必要があります。なぜなら、「貯蓄型」の保険商品は、その利率を上回るインフレ率となった時に、どんどん資産が目減りしていくリスクをはらんでいるからです。

どういうことでしょうか?以下解説していきます。

物価が上昇するとお金の価値は下がる

物価は着実に上がるのが世界の常識?

今さかんに報道されているのは、輸入品や日用品、資源などの高騰です。日本では長くデフレの時代が続いていましたが、海外では年平均1~2%程度の消費者物価の上昇が当たり前でした。最近では、2022/5のアメリカの消費者物価指数の上昇率が8%を超え、40年ぶりの水準だと報じられました。

これに対し日本は年平均+0.5%程度の上昇にとどまっていたので、過去の物価の上がり方は他の先進国に比べると鈍かったといえます。このため、日本人の多くは都心部のタワーマンションなど、ごく一部の例外を除いて「物価が毎年上がっていく」という状況を想像できにくいと思います。

例えば今1,000円で買えるものが1年後に1,100円に値上がりするとしたら、1年後に同じものを1,000円で買うことはできません。これは1年間で現金の価値が減ったということです。

このような状態が続くと、お金を現金のまま持っていると確実にその価値が低下していきます。従って価値低下を防ぐには、何らかの形でお金を増やす必要があります。

しかし、近年の日本では超低金利政策(=異次元の金融緩和)が続いていて、当面のあいだ金利上昇の見込みがありません。預金に預入れたとしても、銀行の預金金利はほぼゼロに近いため、インフレによる「資産価値の目減り」が避けられない状況です。

インフレ=お金の価値が低下していくこと

インフレによる「資産価値の目減り」は、現預金・債券・保険など金利が殆どつかない金融資産全般に同じことが言えます。

昭和の事例を考えてみましょう。日本銀行のページによると

「昭和40年(1965年)の1万円を今のお金に換算すると、消費者物価指数では約4.2倍なので、約4.2万円に相当する」とあります。

ちなみにこの30年ほどは、デフレで殆どお金の価値が変わっていません。平成7年(1995年)の段階でも、約4万円に相当します。つまり消費者物価指数をモノサシとすれば、1965年→1995年の30年間で物価は約4倍になっていると計算できます。

もし昭和と同じくらいのインフレが、これから起こったらどうなるでしょうか。30年後の物価が4倍になったとしたら、将来の保険金5,000万円の価値は、現在の金銭感覚では1,250万円程度しかないことになります。

これが、資産価値が目減りする怖さです。本格的にインフレに突入した際には、みなさんが保有している資産価値が実質的に低下していくのをどうするか、真剣に考えなくてはいけなくなるのです。

今すでに加入している「貯蓄型」保険をどうする?

「貯蓄型」の保険は、契約時に利率、将来受け取れる保険金、解約時の戻り金などが決まっているものが殆どです。従って、インフレが続けば将来受け取れるお金の価値が小さくなってしまいます。数字で考えてみましょう。日本政府の今のインフレ目標は、「年2%」です。これが今後ずっと続くと仮定します。

例(1)払込が終わったケース

ここに、ちょうど保険料の払い込みが終わった60歳の男性が保障3,000万円の終身保険の契約を持っているとします。今の男性の平均寿命は約81歳ですが、もう少し長く85歳まで生きるとします。

この条件のもとでは、「年2%」のインフレがあと25年続くと3,000万円の保険の価値は、約1,830万円にまで下がってしまうのです。

とはいえ、このように急激な資産価値の減少がすぐに起きるわけではありません。すでに加入している「貯蓄型」の保険をどうするか?については、

- 契約してどれくらいの年数が経過しているか

- 損益分岐点に達しているか、否か

- 払い込みが完了しているか、否か

などによって判断が変わってくるでしょう。既に加入している「貯蓄型」保険については、ケースバイケースで見極めが必要です。

これから保険に加入する場合の考え方は?

上記で述べたとおり、これから「貯蓄型」のタイプを選ぶとすれば、それは将来インフレリスクが顕在化する可能性が高い保険になると思います。

加入から受取までの期間が短い、高齢者が加入するなどの場合はいいかもしれません。しかし、そうでない若い世代が敢えて資金が固定化してしまう(=インフレに弱い)「貯蓄型」保険を選ぶのは考えものです。

こちらも「年2%」のインフレがずっと続くとどうなるか、数字で考えてみましょう。

例(2)これから払込が始まるケース

40歳の男性が、保障500万円の終身保険にこれから加入するとします。月額保険料:17,305円で、60歳まで払います。そうすると、トータルで17,305円×12か月×20年=4,153,200円を支払うことになります。

支払い終了時点では、約415万円を支払って500万円の終身保障を受け取ることになりますが・・・、「年2%」のインフレがずっと続いていて、85歳まで生きるとすると、500万円の終身保険の価値は、今の価値に割り戻すと、なんと約205万円にまで下がってしまいます。

こう考えると、これから保険加入するなら特段の理由が無い限り、保障は「貯蓄型」ではなく「掛捨型」を選び、資産形成は保険以外でインフレに強いタイプを選んだほうがよさそうですね。

保険でインフレ対策するには「変額保険」が有効

低金利で固定化されている生命保険は、インフレ時には不利に働いてしまいます。前述のとおり、その保険の利率<インフレ率であれば、保険金・解約返戻金などの価値が相対的に下がってしまうことが避けられないからです。

ではどうしたらいいのか?といえば、「お金に働いてもらう」方法が考えられます。加入時に利率・保険金・解約返戻金等が固定化されるものではなく、運用の実績によって保険金や解約返戻金が増減する「変額保険」を使う方法です。こちらも例を出してみましょう。

例(3)手持ちの10万ドルを変額保険に掛け替えたケース

60歳の男性が、これまで加入していた終身保険を解約して、インフレに対応可能な変額保険(一時払い保険料:10万ドル)に掛け替えるものとします。

そうすると、収益率がどの程度になるかによって、リターンが変わってきます。シミュレーションしてみると、以下のようになります。

(収益率:年4%の場合)

5年後 :$105,108.95

10年後 :$120,423.04

(収益率:年7%の場合)

5年後 :$121,169.13

10年後 :$160,034.64

(収益率:年0%の場合)

5年後 : $86,391.90

10年後 : $81,353.50

今後の資産運用の収益率をどの程度でみるのが妥当か?ということに関心が集まりがちですが、ひとつの参考になるのが、私たちの公的年金の運用を行っているGPIFの過去実績です。

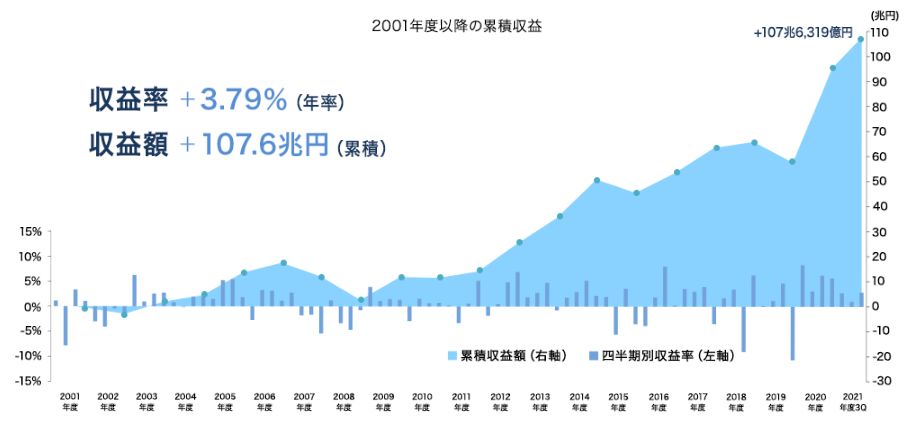

GPIFの過去20年の運用成果は、以下のように公開されています。

画像の引用元:https://www.gpif.go.jp/

この数値を見ると、2001年~2021年の平均で、その収益率は+3.79%となっています。

その運用構成は、国内外の株式・債券に1/4ずつバランスよく割り振ったポートフォリオになっていて、個人の資産運用ポートフォリオも同じ様に割り振れば、長期的には同様の推移になるものと想定されます。

さて、GPIFとだいたい同程度の収益率:年4%を達成できた場合だと、上記の変額保険の運用はどうなるでしょうか。10年後には10万ドル→12万ドルとなり、インフレに対して資産を減らさずに済むことが分かります。

運用がかなりうまくいったケースだとどうでしょうか。収益率:年7%の場合だと、10年後には10万ドル→16万ドルと大きく資産を増やせる見通しです。

一方、これからの景気後退などで運用がうまくいかず収益率:年0%の場合には、10年後には10万ドル→8,1万ドルとなり、手数料等のコスト分だけ資産が目減りしてしまうことになります。

インフレに対応できる保険と言えば、このような「変額保険」が代表的です。資産の一部をこの形にしておけば、インフレによって実質的な価値が減っていくことを未然に防ぐことが可能ですが、運用がうまくいかないとマイナスになる場合もあり得ます。

投資先を全世界型の株式等に振り分ければ、世界市場の成長にあわせてリターンを享受できるよう分散投資することも可能です。仕組みを理解して、自己責任で資金を投じられる方には、お勧めできる方法です。

インフレ時代の資産防衛は、現預金・保険だけでは難しい

ここまでみてきたように、中長期的なインフレリスクに備えるには、インフレに強い資産運用を組み入れることが必須となります。それに加えて、昨今の円安など為替のリスクに対する備えも必要です。

そのためには円資産だけでなく、海外資産も組み入れること。すなわち「国際分散投資」が大変有効です。積立投資信託等なら、毎月定期的に一定額ずつ国際分散投資を実行することが可能です。

長期・積立・分散投資であれば保険ではなく、手数料の安いインデックス型の投資信託への投資などがお勧めです。ご興味ある方は以下の過去記事をご参照ください。

まとめ 「何もしない」のが最悪 インフレに対応できない資産は確実に目減りしていく

今回は、「年2%の国策インフレで「保険」の将来価値が減っていく?対策を解説」というテーマで、インフレと生命保険の関係について論じてきました。

もし「年2%」のインフレ率がこのさきずっと続けば、

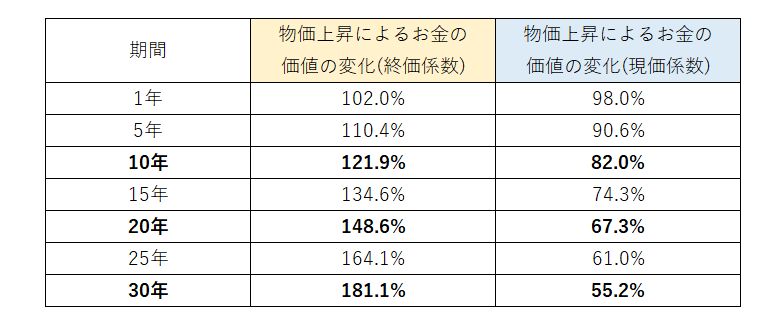

物価は、 10年後 121.9% → 20年後 148.6% → 30年後 181.1%のように上昇していきますが、

その一方で現在のお金の価値はどうなるかというと、10年後 82.0% → 20年後 67.3% → 30年後 55.2%と、どんどん目減りしていってしまうのです。

日本ではデフレの時代が長く続いたこともあり、「物価は下がることはあってもそれほど上がらない」と考える人が多いと思います。日本人には現役世代でインフレを肌感覚で経験したことのある方が殆どいませんし、将来のことは予測不可能です。

しかしインフレによる物価上昇と資産価値の低下は、今も粛々とみなさんの資産の多くを目減りさせていることを忘れてはいけません。そして一番まずいのは「何もしないこと」。もし「年2%のインフレ」が続く状態で何も手を打たなければ、確実にみなさんの保有する資産価値は下落していくのです。

「年2%」という数値は一見とても小さく感じますが、長期的には決して無視できない数字であることをぜひ覚えておきましょう。

ご加入中の保険について、これからのインフレを踏まえてどうすべきか、これからのハンドリングが難しいと感じられるようであれば、私たち専門家にご相談ください。

ご意向を踏まえて、様々な可能性の中からベストな方法を選ぶお手伝いをいたします。

当記事がご参考になれば幸いです。最後まで読んでいただきありがとうございました。

(なお、インフレおよびその対策をどうとらえるかについては様々な見解があると思います。本文はすべて私の私見ですので予めご了承ください)

【経歴】

1979年生まれ 京都市出身。

同志社大学経済学部卒業後、日本ユニシス株式会社(現BIPROGY 株式会社)入社。一貫して金融機関向けITシステム開発業務に携わる。

金融システム開発の現場で、2007年~2009年頃のリーマンショックによる経済の大混乱、強烈な景気後退、資産の激減などを目の当たりにする。

その経験から、「これからの日本人の合理的な資産形成・防衛に、正しい金融リテラシーが絶対に必要」という強い思いを持ち、2011年4月 株式会社トータス・ウィンズに入社。

中小企業に特化したリスクマネジメント対策のコンサルタントとして、500社以上の中小企業、1,000人以上の保険相談業務に携わる。2015年、代表取締役就任。

法人保険活用WEBサイト『点滴石を穿つ』を運営する一方で、法人向け保険代理店として、東京都中央区を中心にコンサルティング活動を行なう。

【趣味】

美術館巡り、千葉ロッテマリーンズの応援

【自己紹介】

中小企業向けの金融商品が数多ある中で、わたしは一貫して『100%顧客優位な商品選び』をポリシーに中小企業経営者向けの保険活用プランニングを行なってきました。

これまでのキャリアでの最大の学びは、『お金やお金の流れに関する知識や判断力=「金融リテラシー」は、私たちが社会の中で経済的に自立し、生き抜くために必要不可欠』ということです。

そして金融・保険に携わるプロとして、何よりお客様に対する誠実さ・真心・信頼関係より大切なものはないと考えています。

皆さんが安心して納得できる金融商品選びができるよう、わかりやすい記事を書き続けることで貢献していきます。