役員退職金にかかる税金や支払った退職金の処理方法|退職金の備えに保険がおすすめの理由

公開日 2023年11月18日 更新日 2023年11月18日

法人の役員退職金にかかる所得税は給与や一時所得などとは切り離し、単独で税金計算をする仕組みです(分離課税)。所得計算の際に勤続年数に応じた退職所得控除を差し引けるため、所得税の負担が軽減されます。また、適正額であれば支給する法人側も損金算入が認められるため、役員・法人にとって有効活用したい制度です。

この記事では、役員退職金の税金計算や支給方法、支給時期、有利な準備方法などについて解説します。

役員の退職金とは

役員退職金には法律上の定義はありませんが、一般的には法人の取締役または監査役が退任する際に支払われる金銭と考えられています。

税法上の役員とは、以下のような人を指します。

- 法人の取締役・執行役・会計参与・監査役・理事・監事および清算人

- 法人の従業員以外でその会社の経営に従事している人(相談役など)

- みなし役員

役員退職金は従業員の退職金と違い、就業規則の退職金規程に関係なく支給できます。ただし、支給にあたっては、定款の規定または株主総会の決議が必要です。

【役員向け】受け取った退職金には税金がかかる

法人の役員が受け取った退職金には、所得税と住民税がかかります。受け取った退職金は所得税の退職所得に分類され、分離課税により税金が計算されます。よって、退職金を受け取っても役員報酬にかかる所得税率に影響はありません。

退職所得の計算では、収入金額から勤続年数に応じた退職所得控除が差し引かれ、さらに1/2を乗じます。そのため、勤続年数の長い人ほど所得が抑えられ、手取りが多くなる仕組みです。

受け取った退職金にかかる税金の計算方法

退職金にかかる所得税(および復興特別所得税)と住民税を計算する際には、まず課税のベースとなる課税退職所得金額を求めます。課税退職所得金額は所得税・住民税ともに同じ計算方法で求めるため、同額となります。

課税退職所得金額の計算式は、以下のとおりです。

課税退職所得金額 = (退職金の支給額 - 退職所得控除額) × 1/2

【所得税の計算方法】

所得税の計算式は、以下のとおりです。

所得税 = 退職所得金額 × 所得税の税率 - 控除額

|

課税所得金額 |

税率 |

控除額 |

|

1,000円~194万9,000円 |

5% |

0円 |

|

195万円~329万9,000円 |

10% |

9万7,500円 |

|

330万円~694万9,000円 |

20% |

42万7,500円 |

|

695万円~899万9,000円 |

23% |

63万6,000円 |

|

900万円~1,799万9,000円 |

33% |

153万6,000円 |

|

1,800万円~3,999万9,000円 |

40% |

279万6,000円 |

|

4,000万円以上 |

45% |

479万6,000円 |

出典:国税庁「所得税の税率」

【住民税の計算方法】

住民税の計算式は、以下のとおりです。

住民税 = 退職所得金額 × 住民税の税率

住民税の税率は、市町村民税(特別区民税)は6%、道府県民税(都民税)は4%の合計10%です。

退職所得控除額の求め方

上記の退職所得控除額は、退職する役員の勤続年数によって以下のように求めます。

|

勤続年数 |

退職所得控除額 |

|

20年以下 |

40万円×勤続年数(80万円未満の場合は、80万円) |

|

20年超 |

800万円+70万円×(勤続年数-20年) |

退職金にかかる税金の計算例

上記の内容をもとに、勤続年数30年の役員が退職金を3,000万円受け取った場合の税額を試算してみましょう。

- 退職所得控除額:800万円+70万円×(30年-20年)=1,500万円

- 課税退職所得金額: (3,000万円 - 1,500万円) × 1/2=750万円

- 所得税:750万円×23%-63万6,000円=108万9,000円

- 復興特別所得税:108万9,000円×2.1%=2万2,869円

- 住民税:750万円×10%=75万円

- 合計:108万9,000円+2万2,869円+75万円=186万1,869円

このように3,000万円に掛かる実際の税金は186万円ほどですから、給与所得(後述の役員報酬)などほかの所得区分で受け取った場合と比べると、かなり課税額が抑えられることが分かります。

役員報酬との比較

同じ3,000万円を役員報酬として受け取った場合の税額を試算してみましょう。なお、所得控除は基礎控除のみとします。

【所得税の計算】

- 給与所得控除:3,000万円×30%+8万円=908万円

- 給与所得:3,000万円-908万円=2,092万円

- 課税所得金額:2,092万円-48万円=2,044万円

- 所得税:2,044万円×40%-279万6,000円=538万円

- 復興特別所得税:538万円×2.1%=11万2,980円

【住民税の計算】

住民税の給与所得の計算方法は所得税と同様です。

- 課税所得金額:2,092万円-43万円=2,049万円

- 住民税:2,049万円×10%=204万9,000円

- 合計:538万円+11万2,980円+204万9,000円=754万1,980円

所得税と住民税の合計は754万1,980円です。退職金で受け取る場合と比べて約568万円もの差がつくことが確認できます。

課税関係と手残りだけを考えたら比較するまでもなく、退職金で受け取った方が圧倒的に有利です。

勤続5年以下の役員の場合

退職所得金額の計算において勤続年数が5年以下の役員の場合は、以下の計算式で退職所得金額を計算します。

課税退職所得金額 = 退職金の支給額 - 退職所得控除額

勤続年数が5年以下の役員の退職所得計算では、退職金の支給額から退職所得控除額を差し引いた金額にかかる1/2がなくなります。

ただし、この計算式は勤続年数5年以下の役員が対象であり、従業員の退職金はこの式とは別の方法で計算する点に注意しましょう。

退職金にかかる税金の納税方法

退職金を受け取る前に所定の手続きをしておくと所得税が源泉徴収され、確定申告の必要はありません。 また、住民税も法人が特別徴収(天引き)するため、受け取った人の申告は不要です。

【法人向け】支払った退職金は損金算入できる?

法人が退職する役員に対して役員退職金を支払った退職金は、適正な金額であれば全額損金算入が可能です。役員退職金を損金算入するには株主総会の決議を得る必要があり、そこで確定した支給金額を確定日の属する事業年度の損金として算入できます。

ただし、高額な退職金は法人税計算に大きな影響があり、租税回避とみなされると損金算入を否認されるリスクがあります。

実務上役員退職金を損金算入するための条件は、以下のとおりです。

【役員退職金を損金算入するための条件】

- 損金算入する時期

- 金額の妥当性

役員退職金を損金算入できるタイミング

役員退職金を損金するタイミングには、以下の2つがあります。

- 株主総会で役員退職金を決める決議をした事業年度

- 法人が役員退職金を支払った事業年度

原則としては株主総会で、退職金の金額が確定した日の属する事業年度に損金算入します。しかし、実際の退職金支払いが異なる事業年度になった場合は、支払いのあった事業年度の損金とすることも認められています。

また、資金繰りの都合で一括支給ができない場合、分割支給も可能です。分割払いにつき株主総会の決議があり、分割が3年程度の長すぎない期間であれば、支給の都度の損金算入が認められます。

金額の妥当性

役員退職金は妥当な金額であれば全額損金算入が認められます。認められる金額に明確な基準はないため、役職、勤続年数、経営への貢献度などを総合的な判断が必要です。

一般的には、以下の功績倍率方式が多く採用されています。

適正額の目安(功績倍率方式) = 退職時の最終報酬月額 × 勤続年数 × 功績倍率

功績倍率とは、役員の役職(代表取締役・専務取締役など)に応じた倍率のことで、通常は法人が役員退職金規程で定めておきます。一般的な功績倍率の目安は代表取締役で2.0~3.0とされています。ただし明確な根拠があるわけではありません。

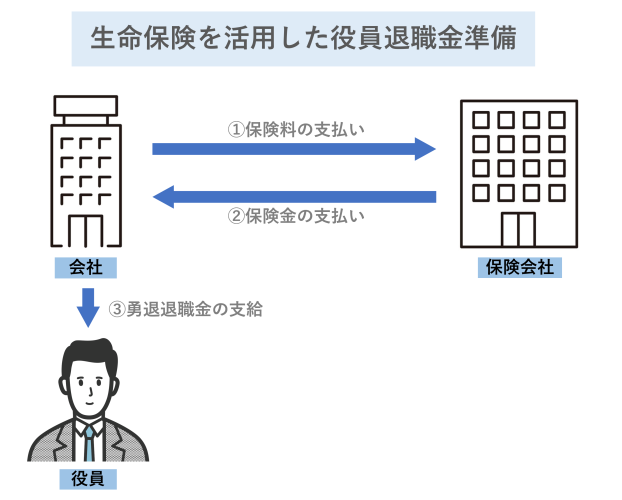

役員退職金は法人保険で備えよう

高額の役員退職金は単年度の法人の利益から支払うのは難しいため、少しずつ準備していかなければなりません。計画的な準備の手段として、保障と積立を兼ね備えられる法人保険は王道ともいえる手法です。

【役員退職金の備えに法人保険がおすすめの理由】

- 少しずつ積立て資金を用意できる

- 緊急時の資金として活用できる

- 保険料の支払う保険料は一部損金算入できる

- 死亡退職金の準備にも活用できる

- 保険契約の現物支給ができる

少しずつ積立て資金を用意できる

法人保険での退職金準備は一定の保険料を継続して支払うことで、大きな負担なしに必要資金を貯められます。いくら妥当な金額の退職金額だとしても、資金がなければ支払えません。

ただし、退職金のために借入を行うことなどは避けた方が賢明です。この点、法人保険での退職金準備は、事業経営の資金繰りに悪影響を及ぼすリスクが少ない方法といえるでしょう。

緊急時の資金として活用できる

掛け捨てでない生命保険には契約者貸付という仕組みがあり、解約返戻金の一定割合を限度とした借入ができます。資金繰りが苦しくなったときに、審査なしでスピーディに資金の調達が可能です。

また、最悪の場合は解約して、解約返戻金を事業資金に充当できます。金融機関からの借入には時間がかかりますが、契約者貸付や解約返戻金の利用の場合、すぐに資金化が可能です。

保険料の支払う保険料は一部損金算入できる

保険種類にもよりますが、法人保険では支払う保険料の一部または全額を損金算入が可能です。損金算入ができることで、課税の繰り延べ効果を得られます。

退職金支払いの時期に解約すると解約返戻金の一部または全額が益金計上でき、退職金分の損金と相殺できます。

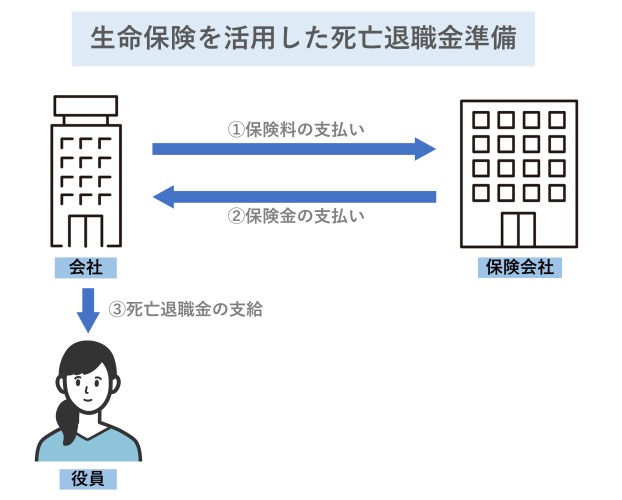

死亡退職金の準備にも活用できる

役員を被保険者とした法人保険であれば、被保険者が死亡した際に保険金の一部を死亡退職金の支払いに充てられます。また、事業の運転資金にも活用できます。役員が死亡した際の保険機能は定期積金などにはなく、生命保険ならではのメリットです。

保険契約の現物支給ができる

法人契約の保険は解約して解約返戻金を退職金原資にするだけでなく、名義変更により契約そのものの現物支給ができます。

たとえば、被保険者の健康状態から新規の保険加入が難しい場合、法人契約の保険を個人に名義変更して継続し、相続対策に活用できるでしょう。

現物支給時の譲渡価額は、解約返戻金相当額です。 ただし、2019年7月8日以後に契約し、2021年7月1日以後に名義変更を行うケースで解約返戻金が資産計上額の7割以下の場合、資産計上額を譲渡価額とするので注意してください。

まとめ

役員退職金は、受け取る役員個人と法人それぞれに税制上のメリットがあります。しかし、退職金の支払いの損金算入を否認されるリスクもあるため、役員退職金規程の整備などが必要です。

高額の退職金を準備するためには、資金繰りに無理のない積立が望ましいといえるでしょう。中でも法人契約の生命保険は最も適した方法と考えられます。役員退職金の税務や生命保険のメリットを理解し、自社に最適なプランを採用することが大切です。

トータス・ウィンズに法人保険に特化した長年の実績があり、経験豊富なスタッフが在籍しております。経営者の皆さまのご要望をしっかり伺い、最適な保険をご提案いたしますので、法人保険をご検討の際は、ぜひトータス・ウィンズまでご相談ください。

【経歴】

1979年生まれ 京都市出身。

同志社大学経済学部卒業後、日本ユニシス株式会社(現BIPROGY 株式会社)入社。一貫して金融機関向けITシステム開発業務に携わる。

金融システム開発の現場で、2007年~2009年頃のリーマンショックによる経済の大混乱、強烈な景気後退、資産の激減などを目の当たりにする。

その経験から、「これからの日本人の合理的な資産形成・防衛に、正しい金融リテラシーが絶対に必要」という強い思いを持ち、2011年4月 株式会社トータス・ウィンズに入社。

中小企業に特化したリスクマネジメント対策のコンサルタントとして、500社以上の中小企業、1,000人以上の保険相談業務に携わる。2015年、代表取締役就任。

法人保険活用WEBサイト『点滴石を穿つ』を運営する一方で、法人向け保険代理店として、東京都中央区を中心にコンサルティング活動を行なう。

【趣味】

美術館巡り、千葉ロッテマリーンズの応援

【自己紹介】

中小企業向けの金融商品が数多ある中で、わたしは一貫して『100%顧客優位な商品選び』をポリシーに中小企業経営者向けの保険活用プランニングを行なってきました。

これまでのキャリアでの最大の学びは、『お金やお金の流れに関する知識や判断力=「金融リテラシー」は、私たちが社会の中で経済的に自立し、生き抜くために必要不可欠』ということです。

そして金融・保険に携わるプロとして、何よりお客様に対する誠実さ・真心・信頼関係より大切なものはないと考えています。

皆さんが安心して納得できる金融商品選びができるよう、わかりやすい記事を書き続けることで貢献していきます。