要注意?!変額&外貨建て保険を上手に活用するために知っておくべき3つのポイント

公開日 2021年10月27日 更新日 2022年3月13日

資産運用の重要性が認知されてきた昨今、これから本格的に始めてみようという方は多いと思います。

個人の資産運用といえば、株・投資信託・不動産などいろいろな投資先がありますが、生命保険で資産運用だと『保障付きで投資のメリットも享受できる』と人気なのが、変額保険と外貨建て保険です。

度重なる税制改正により「節税保険」が徐々に封じられている販売事情や、米国株が毎年のように過去最高値を更新し続けている世界経済情勢を背景に、変額保険・外貨建て保険はここ数年、特に新商品が増えている分野のひとつです。

そんな変額保険と外貨建て保険について、ダイヤモンド・オンラインに警鐘を鳴らす記事が掲載されていましたので、取り上げてみます。

【参考記事】

詳しくは上記の記事をご覧頂くとして、概要は以下のとおりです。

・両保険共に死亡保障があるものの、実際の販売現場では、老後などに備える資産運用面を強調している。だが、投資性商品としての魅力はほとんどない。

・投資信託などに直接加入するよりも保険化される分のコストが割高になるし、そのようなコストが掛かっているか契約者が判別できないブラックボックスの構造になっている。

・保険料の払い方で「一時払い」を選択すると、投資の基本である「長期・積立・分散」が使えない。

・NISAやiDeCoなどの投資非課税制度に比べると、税金やコストの面で不利。

・両保険で一石二鳥を狙うのではなく、保障と資産運用は別々に行う方が効率がよい。

本当にそうでしょうか。今回は変額保険と外貨建て保険について、解説していきます。

オイシイ保険?変額保険の仕組みと特徴

変額保険とは、保険料として支払ったお金の一部または全部が「特別勘定」という投資信託で運用される保険のことです。運用実績によって保険金や解約返戻金が増減するため、「変額保険」という訳です。より詳しい変額保険の仕組みについては、以下の参考記事をご覧ください。

【参考記事】

なぜ今このタイプの保険がもてはやされているかと言えば、一言でいえば「株価が上がっている局面では、保険会社としても契約者としても非常にオイシイから」だと思います。

上記のダイヤモンド・オンラインの記事では「投資性商品としての魅力はほとんどない」と断言されていましたが、実例を見てみましょう。以下の画像は、変額保険の草分けであるソニー生命の変額保険「バリアブルライフ」で提供されている、「世界株式型」の特別勘定を説明した資料からの抜粋です。

出典:https://www.sonylife.co.jp/contractor/operation/

その運用推移をみると、1999年5月のファンド設定来の騰落率はなんと+1,184.41%。年換算+12.11%と驚きのハイパフォーマンスであることが分かります。

2008年前後のリーマンショックや、2020年のコロナ禍による全世界的な株安で一時的に値を大きく落とす局面はありますが、中長期的には極めて安定的に右肩上がりで推移していますね。

金融庁が後押ししてきた「貯蓄から投資へ」の流れに加えて、2019年の「老後2000万円問題」で多くの人が不安感や危機感を共有し始めたところへ、コロナ禍が直撃しました。

今の収入や将来に不安があるからこそ、多少リスクがあっても資金を投資に振り分けようという流れが加速したように感じます。

その流れの受け皿となっている投資信託のマーケットでは、ファンドラップ型やインデックス型の投信へ過去最高と言われるほどの資金流入が続いているようですが、生命保険でも同様に投資色の強い変額保険がその恩恵を受けている状況になっています。

単純に「投資したい」なら、NISAやiDeCoを先に検討するべき

これはダイヤモンド・オンラインの記事で指摘されているとおりなのですが、いくら過去のパフォーマンスが良くても「変額保険」は保険化する時点で、投資信託などに比べて余計にコストが掛かっています。

構造を考えてみれば当たり前の話ですが、変額保険には投資信託には存在しない保障コスト、それに保険会社の各種経費や利益などが上積みされていますから、契約者が運用益をダイレクトに享受できるはずがないのです。

それに「保険化する」ということは、基本的に資金流動性を失います。早い話、「数年以内に解約して利益確定したい」「手っ取り早く増やしたい」という要望には向いていません。

投資を考えているのであれば、特段の理由がない限り、まずはNISAやiDeCoなどの投資非課税制度を優先して検討すべきだと思います。

【参考記事】

変額保険の3つの利点

では変額保険が利用価値のない欠陥商品なのか?といえば、そんなことはありません。

NISAやiDeCoなどに比べればコストは高いかもしれませんが、変額保険ならではのメリットがあるのです。大きく次の3つのメリットが考えられます。

その1 保障+@の掛け方に対応できる

2021年9月に販売開始された、メットライフ生命 ライフインベストプラスという変額保険を例にとってみます。

こちらは簡単に言えば、「死亡保障+ガン・心疾患・脳疾患の保障+変額保険による運用効果」というような商品です。

非常に保障範囲が広いのが特長で、被保険者が亡くなったときやガン罹患時、心疾患や脳疾患の手術などを受けたときには最低500万円(元本保証)+運用益の保険金が支払われますし、何事もなく健康なままであれば、満期時には同じく500万円+運用益(こちらは元本保証なし)の満期金が受け取れるのです。

掛け捨て保険は安くて合理的だけど、健康なままだと全額無駄になってしまうのがちょっと・・・という考えの方にはピッタリかと思います。

その2 インフレに対応できる

変額保険の最大のメリットは、運用成果次第で保険金(保障)が大きくなることです。

日本に住んでいると30年近くもデフレが続いていて、物価が大きく変わっていないのであまりピンと来ないかもしれませんが、これから数十年先の将来の物価は、世界的な経済成長が続く限り、現在より上がっている可能性が高いと考えるのが自然です。

仮にいま円建ての終身保険(保障額3000万円)に加入したとしましょう。変額の要素がない保険であれば、保険金が払われるタイミングが10年後だろうが30年後だろうが、払われる額は3000万円で同じです。

ところが、もしも30年後に物価水準が2倍になっていたらどうでしょうか。3000万円という保険金の価値は1/2になります。相対的に大きく下がってしまうことになるのです。

こういった物価上昇・インフレにあわせて保障額が増えるのは、変額保険ならではの特長です。「資産形成」が目的であれば他の金融商品で代替できますが、「中長期の資産保全」や「相続対策」などが目的であれば、変額保険は有力な選択肢となります。

その3 運用成果次第で大きくプラスになる

NISAやiDeCoは有利な制度ですが、非課税制度の範囲に限りがあります。NISAを例にとれば、一人1口座/毎年120万円/非課税投資枠は最大600万円などです。

この上限額を超えてしまうと当然ながら使えなくなります。一方の変額保険には、そのような制約はありません。

変額保険は、純粋に資産運用のみを目的とするのであれば投資信託に劣るところもありますが、それでも上述のように年利+12.11%もの運用実績がコンスタントに出れば、運用期間によっては2倍、3倍・・といった大きなリターンを得られる可能性があります。

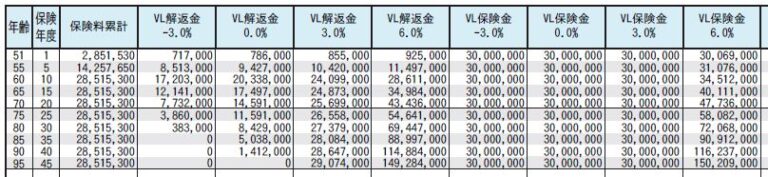

【加入サンプル例:50歳男性 保険金3000万円の変額終身保険に払込期間:10年で加入した場合】

実際の運用成果がどの程度になるか分かりませんが、-3.0%/0%/+3%/+6%で推移した場合は上記のようになります。

仮に+6%で推移した場合には、保険料累計2851万円をはるかに上回る解約返戻金/保険金となっていくことがわかりますね。

当社のお客様でも、2010年以降に変額保険に加入された方で運用を外国株中心にされている方だと、平均年利10%以上になっている方も多くいらっしゃいます。

商品特性を十分理解したうえで活用するのが大前提ですが、現預金などとは比べ物にならないリターンが得られる場合もあるのです。

外貨建て保険は円建てより有利?仕組みと特徴

次に、外貨建て保険についてです。

一般的な生命保険は、日本円で保険金を支払い、保険金や解約返戻金なども日本円で受け取ります。このタイプを「円建て保険」と呼びます。それに対して、外貨で保険料を支払い、外貨で保険金や解約返戻金を受け取るタイプの保険を「外貨建て保険」といいます。

通貨は米ドル/豪ドル/ユーロ/ニュージーランドドル建てなどがあり、保険種類も定期保険、終身保険、養老保険など、払い方も一時払い/平準払いなど・・様々なバリエーションがあります。より詳しい外貨建て保険の仕組みについては、以下の参考記事をご覧ください。

【参考記事】

その1 円建て保険に比べて保険料が割安・解約返戻率が高い

外貨建て保険は円建ての保険と比べると、多くの場合で保険料が割安で、解約返戻率も高めに設定されています。これは、日本と海外の金利差が影響しています。

日本は長く超低金利時代が続いており、保険での資産運用が難しい状況となっています。円建て保険の利率は(2021/10現在)0.2%~0.3%程度のものが多いのに対し、外貨建て保険の利率は1.0%~最大3.0%程度のものまであります。

このような利率の違いから、外貨建て保険は為替リスクはあるものの、円建て保険に比べると割安・高リターンとなっていることが多いのが特徴です。

その2 資産の分散ができる

資産の一部を外貨建て保険にすることで、円と外貨に資産を分散させることができます。

円は有事に強いと言われ、世界的な動乱が発生した時に買われやすいなど比較的安全な通貨と見なされていますが、投資の基本は分散投資です。

今後、天災の影響や社会不安などから、日本円の国際的な価値が下がるということもあり得ます。そのような事態に備え円だけでなく外貨でも資産を持つことは、資産の保全に有効です。

その3 円安になれば受取額が増える

契約した時よりも、満期時や解約時に円安となっていれば受取額は増加します。為替相場の変動によるメリットが受けられるのも外貨建て保険の特徴です。逆に言えば、受取時に為替レートが円高に振れていれば元本割れしてしまうこともあります。

為替リスクが気になるときは、解約返戻金・保険金などをいったん外貨で受け取っておいて、為替レートが円安ドル高に振れた時を見計らって円に両替するというテクニックを使うことも考えましょう。

こんな人にはお勧めできません!

そもそも投資のリスクがよく分からない人

変額保険、外貨建て保険ともに、保険料を投資信託や外貨といったリスク資産に振り分ける投資商品です。

資産運用や為替リスクについての知識が乏しく、何が何だか分からないという方にはお勧めできません。より安全度の高い貯蓄・資産運用に振り分けたほうが良いでしょう。

元本割れを避けたい人

変額保険、外貨建て保険は、必ず元本保証される訳ではありません。

金融市場・為替相場の大きな変動などで予期せぬ元本割れが起こりえるので、元本割れのリスクを避けたい人にはお勧めできません。

元本割れのリスクを避けたい方は元本保障されている「定期預金」や「個人向け国債」といった低リスクの資産運用商品をお勧めします。

流動性(換金性の高さ)を求める人

加入して短期間のうちに解約すると、ほとんどの場合に損失が出ます。

投資先やリスクについて十分理解しているとしても、早期に解約や保険金の減額をする可能性がある人は、保険加入そのものを避けておくのが無難だといえます。

まとめ

変額保険、外貨建て保険ともに、一言でいえば「難易度の高い保険」だと思います。

基本的な構造が難しいですし、商品特性も多種多様、というか複雑怪奇といってもいいぐらいバリエーションが豊富なため、プロのFP、保険セールスマンでも中身をよく分かっていない人・自ら変額保険に関わったこともなければ加入したこともない人は、たくさんいます。

さらに話をややこしくしているのが、「売り手も買い手も乏しい理解度のままに、不適切な販売手法・契約をされることが多い」という事実です。

参考記事:

うまく活用できれば優れた商品も多い変額・外貨建て保険なのですが、難解さ・理解度の乏しさ・トラブルの多さから「避けたほうがよい金融商品」と言われがちなのが極めてもったいないことだと個人的には思います。もしあなたが加入を検討されるのであれば、しっかり理解して目的に沿うかどうか検討してからにすべきだと思います。

そして変額保険・外貨建て保険ともに、掛け捨て保険とは比べ物にならないほど金融リテラシーが必要であることにも要注意です。相対する保険セールスの担当者が十分な知識を有しているか、信用できるかどうか。

困ったときや確認したいときに担当者がすぐ相談に乗ってくれかどうかは極めて重要な要素ですので、安易な申し込みは避け、熟考したうえで加入を検討されてください。

ご参考になれば幸いです。最後まで読んでいただきありがとうございました。

【経歴】

1979年生まれ 京都市出身。

同志社大学経済学部卒業後、日本ユニシス株式会社(現BIPROGY 株式会社)入社。一貫して金融機関向けITシステム開発業務に携わる。

金融システム開発の現場で、2007年~2009年頃のリーマンショックによる経済の大混乱、強烈な景気後退、資産の激減などを目の当たりにする。

その経験から、「これからの日本人の合理的な資産形成・防衛に、正しい金融リテラシーが絶対に必要」という強い思いを持ち、2011年4月 株式会社トータス・ウィンズに入社。

中小企業に特化したリスクマネジメント対策のコンサルタントとして、500社以上の中小企業、1,000人以上の保険相談業務に携わる。2015年、代表取締役就任。

法人保険活用WEBサイト『点滴石を穿つ』を運営する一方で、法人向け保険代理店として、東京都中央区を中心にコンサルティング活動を行なう。

【趣味】

美術館巡り、千葉ロッテマリーンズの応援

【自己紹介】

中小企業向けの金融商品が数多ある中で、わたしは一貫して『100%顧客優位な商品選び』をポリシーに中小企業経営者向けの保険活用プランニングを行なってきました。

これまでのキャリアでの最大の学びは、『お金やお金の流れに関する知識や判断力=「金融リテラシー」は、私たちが社会の中で経済的に自立し、生き抜くために必要不可欠』ということです。

そして金融・保険に携わるプロとして、何よりお客様に対する誠実さ・真心・信頼関係より大切なものはないと考えています。

皆さんが安心して納得できる金融商品選びができるよう、わかりやすい記事を書き続けることで貢献していきます。