法人保険を名義変更するときはどうする?経理処理のポイントと注意点を紹介します!

公開日 2023年12月29日 更新日 2023年12月29日

法人保険では法人から個人、個人から法人への名義変更が可能です。

名義変更は保険契約の譲渡であり、受け渡される契約の価額によって税金が発生する場合があります。特に問題となるのは、低解約返戻金型保険などを法人から個人へ名義変更するケースです。

この記事では、法人保険の名義変更にどのようなバリエーションがあるのか、名義変更に伴う経理処理や名義変更の注意点などについて解説します。

法人保険の名義変更を検討するケース

生命保険の名義変更とは契約者を変更することであり、保険契約を第三者に譲渡することを意味します。法人契約の生命保険も名義変更は可能で、譲渡先は法人だけでなく個人でも問題ありません。また、個人契約の生命保険の法人契約への名義変更も可能です。

|

契約名義変更のパターン |

名義変更を検討する理由 |

|

法人から個人 |

● 役員、従業員が退職した ● 法人で保険料を賄えなくなった ● 退職金の現物支給 |

|

個人から法人 |

● 個人事業を法人化した |

|

法人から法人 |

● 役員、従業員が移籍した |

法人保険を名義変更するときの経理処理

法人保険を名義変更する際には、それぞれ経理処理を行わなければなりません。ここでは、パターンごとの経理処理方法を解説します。

法人から個人に名義変更する場合

法人契約の生命保険を個人に名義変更するケースの多くは、役員や従業員が退職した際に発生します。

支払った保険料の資産計上分(保険料積立金または前払保険料)の累計を取り崩します。資産計上の科目である「保険料積立金」はその年度に積立金として計上されたものであり、終身保険や養老保険の保険料に用いられるのが一般的です。

一方、「前払保険料」は将来の保険料分を一旦資産計上するための科目です。主に定期保険の保険料で用います。

経理処理例1:退職による名義変更

退職による名義変更の場合、現金支給分と保険契約の価額500万円の合計を退職金として損金算入します。資産計上分(ここでは保険料積立金)を取り崩し、借方と貸方の差額は損金または益金計上します。

【条件】

- 退職金として現金900万円と生命保険を名義変更で支給

- 解約返戻金は500万円相当

- 名義変更前の保険料積立金は600万円

| 借方 | 貸方 |

| 退職金 14,000,000円 | 現金・預金 9,000,000円 |

| 雑損失 1,000,000円 | 保険料積立金 6,000,000円 |

経理処理例2:退職以外の都合で名義変更

退職以外の名義変更(無償譲渡)の場合、受け取る役員または従業員への給与として扱います。

以下の例では、配当金積立金を取り崩し、解約返戻金相当額との合計を給料・報酬として損金に算入します。

【条件】

- 退職とは別の理由で名義変更

- 保険料払込満了後に無償で名義変更

- 解約返戻金は20万円

- 配当金積立金は2万円

| 借方 | 貸方 |

| 給料・報酬 220,000円 |

配当金積立金 20,000円 |

| 雑収入 200,000円 |

経理処理例3:有償譲渡の場合

下記のような有償譲渡の場合、資産計上分を取り崩し、資産計上分と支払った金額との差額を雑損失として計上します。

【条件】

- 個人に300万円で有償譲渡

- 解約返戻金相当額:300万円

- 名義変更前の保険料積立金:290万円

- 配当積立金:20万円

| 借方 | 貸方 |

| 現金・預金 3,000,000円 | 保険料積立金 2,900,000円 |

| 雑損失 100,000円 | 配当金積立金 200,000円 |

個人から法人に名義変更する場合の経理処理の例

個人契約の保険を法人に名義変更するケースは、個人事業主が法人成りするケースがほとんどです。個人保険では、事業主を被保険者とする契約の保険料を経費にはできません。

しかし、役員または従業員を被保険者とする法人契約なら、保険料の一部または全額の損金算入ができる場合があります。

名義変更の経理処理は、解約返戻金相当額を保険料積立金または前払保険料として資産計上します。

以下の条件の場合、法人が個人に支払った対価を保険料積立金として資産計上します。

【条件】

- 解約返戻金が250万円の生命保険の名義変更

- 法人が個人へ対価を支払う有償譲渡

| 借方 | 貸方 |

| 保険料積立金 2,500,000円 | 現金・預金 2,500,000円 |

法人から法人に名義変更する場合の経理処理の例

法人契約の生命保険を他の法人の名義に変更するケースは、役員または従業員が他社へ転籍した場合などです。法人間の名義変更の場合、譲渡側・譲受側それぞれの法人で経理処理を行わなければなりません。

基本的には有償譲渡で、資産計上分を譲渡側の法人は取り崩し、譲受側の法人は譲渡価格分を資産計上します。

以下の例では、A社は資産計上分を取り崩し、B社から受け取った譲渡対価との差額を雑収入に計上します。B社は支払った対価と同額を、保険料積立金などでの資産計上が必要です。

【条件】

- A社からB社への移籍

- A社はB社から解約返戻金相当額600万円の支払いを受けた

- A社では保険料積立金として500万円を資産計上している

【A社(譲渡側)の経理処理】

|

借方 |

貸方 |

|

現金・預金 6,000,000円

|

保険料積立金 5,000,000円 雑収入 1,000,000円 |

【B社(譲受側)の経理処理】

|

借方 |

貸方 |

|

保険料積立金 6,000,000円 |

現金・預金 6,000,000円 |

名義変更を行うときの注意点

法人保険の名義変更にあたっては、以下のような注意点があります。

【名義変更を行うときの注意点】

- 無償譲渡と有償譲渡どちらがいいか検討する

- 法人保険の名義変更プランは評価方法のルール変更に注意

無償譲渡と有償譲渡どちらがいいか検討する

法人保険の個人への名義変更には、対価の支払いのない無償譲渡もあります。有償の場合は、名義変更時点の契約の評価額を受け取る側が受け渡す側に支払います。

有償譲渡と無償譲渡では法人から個人への受け渡しの際に、個人が負担する税額に差が出ます。課税所得金額を計算する際に、収入金額からかかった費用を差し引くからです。

しかし、無償譲渡では対価の支払いがない分、有償譲渡より課税所得金額が多くなり、課せられる税金額も大きくなるのです。

【契約例】

- 保険料(年額):100万円

- 名義変更時の解約返戻金: 500万円

- 解約時の解約返戻金:700万円

【有償譲渡の場合】

被保険者が法人からこの保険契約を500万円(解約返戻金相当額)で有償譲渡を受け、翌年、1年分の保険料100万円を支払い、解約します。解約時の一時所得の求め方は、以下のとおりです。

一時所得:(収入金額-必要経費-50万円)×1/2

この場合、必要経費は法人に対して支払った保険の対価500万円と保険料100万円の合計です。

(700万円-600万円-50万円)×1/2 = 25万円

一時所得は給与所得など他の所得と合算した合計金額に税率がかかる総合課税です。よって、かかる税率は他の所得によって異なります。

【無償譲渡の場合】

被保険者が、法人からこの保険契約を無償で受け渡されたケースを見ていきましょう。無償譲渡の翌年、1年分の保険料100万円を支払い、解約します。一時所得は以下のよう求めます。この場合、必要経費は支払った保険料100万円のみです。

(700万円-100万円-50万円)×1/2 = 275万円

有償譲渡の場合は対価の支払いがあった分、課税される所得が少なくなります。しかし、無償譲渡では課税所得が多くなり、個人の税負担が増えるのです。

法人保険の名義変更プランは評価方法のルール変更に注意

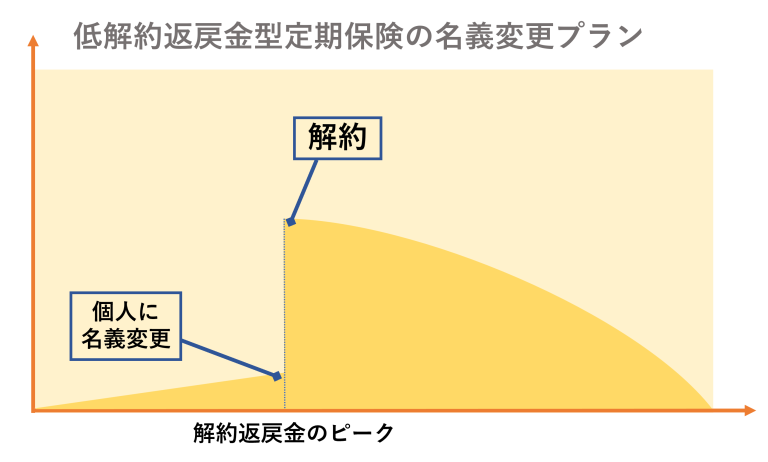

法人保険の名義変更プランとは、低解約返戻金型の逓増定期保険などを利用した、名義変更による法人から個人への資金移転のスキームのこと。低解約返戻金型の保険は、当初期間の解約返戻率を通常の保険より低く抑えるタイプです。

低解約期間が経過すると急激に解約返戻率が上昇するため、低解約期間の最後に名義変更を行うことで法人から個人への契約の低廉譲渡ができます。

従来、名義変更プランの保険契約の価額は解約返戻金相当額とされていました。そのため、解約返戻金が上昇する前の名義変更により、将来価値の高い資産を低い価格で譲渡できたわけです。名義変更プランは、法人の資金を経営者個人に有利に移転する目的で活用されていました。

名義変更プランの契約例

名義変更プランの具体例をご紹介します。

【契約例】

- 保険期間:30年

- 支払い保険料(年額):300万円

- 低解約返戻期間:9年

- 9年目の解約返戻率:20%(540万円)

- 10年目の解約返戻率(最高解約返戻率):85%(2,550万円)

9年目に被保険者が、法人からこの保険契約を540万円(解約返戻金相当額)で有償譲渡を受けます。翌年、1年分の保険料300万円を支払い、解約します。

受け取る解約返戻金2,550万円に対し、個人が負担したお金は840万円(540万円+300万円)です。つまり、差し引き1,710万円の利益を得たことがわかります。

保険契約を個人に譲渡した法人側は、それまで支払った保険料の資産計上分と受け取った540万円の差額を損金として計上します。

新通達による保険契約の評価方法

このような名義変更が法人から個人への資産移転とみなされ、国税庁の通達により2019年7月8日以降の契約については新しいルールが適用されることになりました。

【シミュレーション】

先述した例で試算してみましょう。この契約を9年目で名義変更すると解約返戻率が20%であるため、保険契約の価額を資産計上分としなければなりません。

9年目の資産計上分の累計額は、1,620万円。つまり、名義変更の際に受け取る側の個人が法人に支払う金額が540万円から1,620万円に跳ね上がってしまったわけです。解約返戻金2,550万円に対する利益分も改正前の1,710万円から630万円に減ってしまいました。

なお、このルールが適用されるのは2019年7月8日以降に締結した契約で2021年7月1日以降に名義変更をするケースです。また、解約返戻金が資産計上額の70%以上であれば対象外ですので、注意してください。

まとめ

法人契約の生命保険の名義変更では、契約の譲渡側、譲受側双方に適正な税務処理が必要です。名義変更の相手方が個人の場合、個人にも課税されるケースがあることを念頭に置いておきましょう。

法人から個人への資産移転として問題視された「名義変更プラン」のため、2021年には保険契約の評価のルールが改正されました。新ルールを正しく理解し、自社の経理処理を間違いなく行和なければなりません。また、今後の税制改正の動向にも注意が必要です。

【経歴】

1979年生まれ 京都市出身。

同志社大学経済学部卒業後、日本ユニシス株式会社(現BIPROGY 株式会社)入社。一貫して金融機関向けITシステム開発業務に携わる。

金融システム開発の現場で、2007年~2009年頃のリーマンショックによる経済の大混乱、強烈な景気後退、資産の激減などを目の当たりにする。

その経験から、「これからの日本人の合理的な資産形成・防衛に、正しい金融リテラシーが絶対に必要」という強い思いを持ち、2011年4月 株式会社トータス・ウィンズに入社。

中小企業に特化したリスクマネジメント対策のコンサルタントとして、500社以上の中小企業、1,000人以上の保険相談業務に携わる。2015年、代表取締役就任。

法人保険活用WEBサイト『点滴石を穿つ』を運営する一方で、法人向け保険代理店として、東京都中央区を中心にコンサルティング活動を行なう。

【趣味】

美術館巡り、千葉ロッテマリーンズの応援

【自己紹介】

中小企業向けの金融商品が数多ある中で、わたしは一貫して『100%顧客優位な商品選び』をポリシーに中小企業経営者向けの保険活用プランニングを行なってきました。

これまでのキャリアでの最大の学びは、『お金やお金の流れに関する知識や判断力=「金融リテラシー」は、私たちが社会の中で経済的に自立し、生き抜くために必要不可欠』ということです。

そして金融・保険に携わるプロとして、何よりお客様に対する誠実さ・真心・信頼関係より大切なものはないと考えています。

皆さんが安心して納得できる金融商品選びができるよう、わかりやすい記事を書き続けることで貢献していきます。